新政将较大程度缩减再融资规模,并大幅压缩定增参与者的套利空间,降低其参与热情,限制过度融资行为

再融资新规有助于引导二级市场回归价值投资。图/CFP

近两年来涌现的上万亿规模的再融资潮迎来紧箍咒。2月17日,证监会发布再融资新规,因其条文对定增影响深远,引发业界震动。

新规主要从定价机制、时间期限、规模限制、理财资金状况等四方面对再融资给予规范。具体内容包括,定价基准日只能为本次非公开发行股票发行期的首日;拟发行的股份数量不得超过本次发行前总股本的20%;发行董事会决议日距离前次募集资金到位日原则上不得少于18个月等。

针对上述四大措施产生的影响,《财经》记者综合多位业内人士观点发现,其直接影响显而易见,即将较大程度缩减再融资规模。其中,定价机制一项突出了市场化定价机制的约束作用,将大幅压缩定增参与者的套利空间,降低其参与热情。其他三项规定则将有效控制再融资总规模,限制过度融资行为。

新规发布当日,兴业证券即发布公告终止了定增方案。原因为不符合“本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月”的要求。

对此,一位证券行业从业人士对《财经》记者表示,该公司之所以取消再融资,因为刚好撞上政策出台。他坦言,证券行业还有一些公司在推进再融资,部分公司甚至已经准备了很长时间,新规出台对相关公司的影响不小。

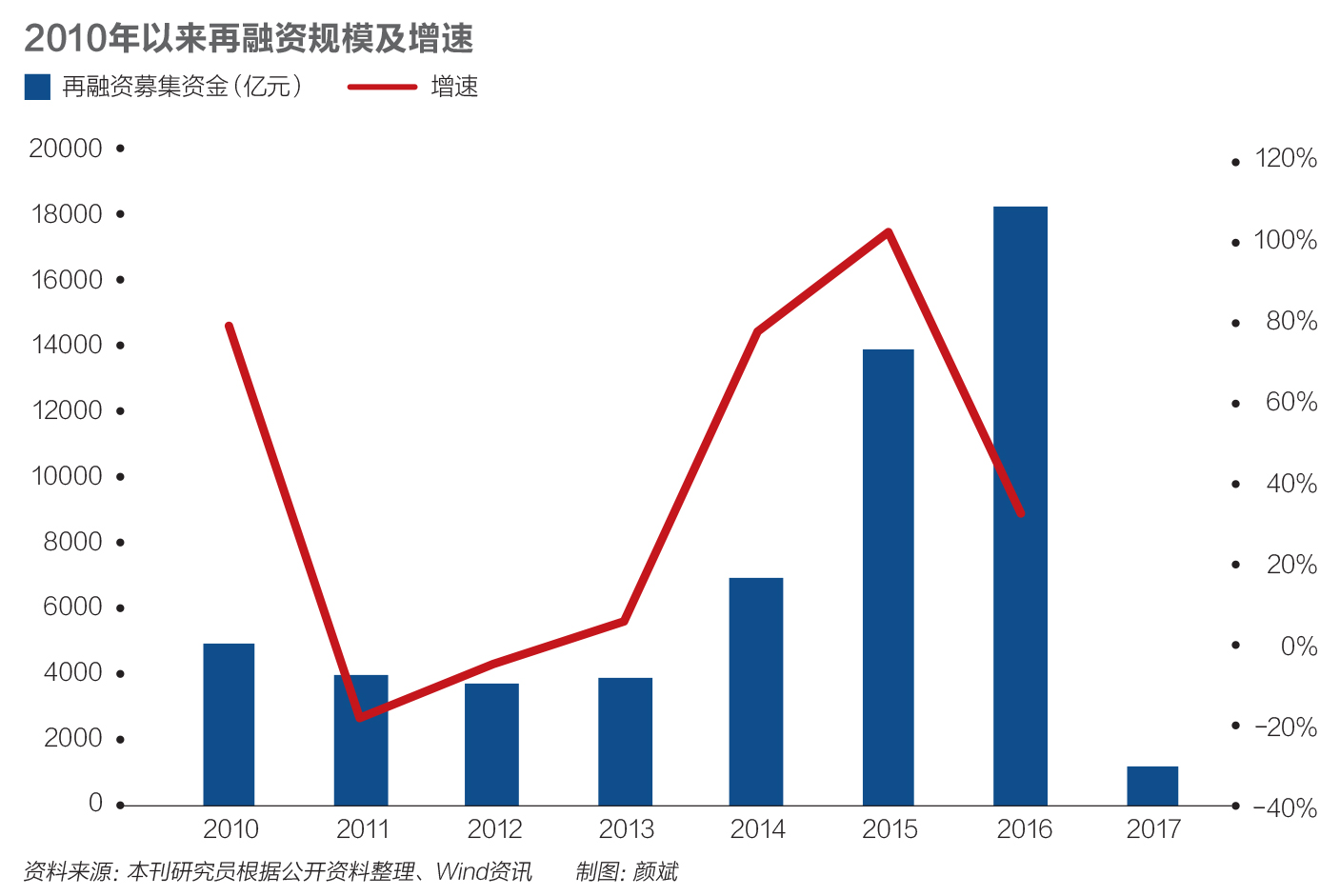

历经过去几年突飞猛进的发展,再融资规模已连续两年超过万亿元。此次新规是否能有效遏制这一浪潮?长江证券近日的测算结果显示,新规出台之前,2017年还有2.03万亿元的再融资规模等待消化;新规出台之后,这一规模缩减至1.42万亿-1.60万亿元,即有4000亿-6000亿元规模的再融资需求将被挤出定增市场。按照新老划断原则,约5700亿元的定增项目将不受新规限制,可正常发行。

除规模缩减外,多名业内人士对《财经》记者表示,新规对再融资乃至资本市场还将产生多重影响。如创业板和中小板等企业的并购将受到限制;壳资源概念股、部分连续定增并购的公司将受到负面影响;再融资中的可转债发行有望受到上市公司和投资者的追捧。同时,由于新规限制了套利空间,部分机构的参与热情降低。

对于新规中的具体实施细节,市场上则存在一些争议。在部分业内人士看来,此次监管将有利于平衡市场发展,稳定市场,引导资金脱虚向实。亦有专家表示,此次一刀切的措施影响部分企业正常发展。同时,监管层应着力提高审核效率,让需要融资的企业尽快达成所愿。

四维度收紧定增

2月17日,证监会对外发布的再融资新规一石激起千层浪。新规中,证监会对《上市公司非公开发行股票实施细则》(下称《实施细则》)部分条文进行了修订,同时,证监会还发布了《发行监管问答——关于引导规范上市公司融资行为的监管要求》(下称《监管要求》),对非公开发行股票的募集时间、定价和规模等都作出了详细并且严格的限定。

《财经》记者综合业界分析发现,新规主要从定价机制、时间期限、规模限制、理财资金状况等四方面对再融资给予规范。

在定价机制方面,修订后的《实施细则》进一步突出了市场化定价机制的约束作用,取消了将董事会决议公告日、股东大会决议公告日作为非公开发行股票定价基准日的规定,明确定价基准日只能为非公开发行股票发行期的首日。

这一规定突出了市场化定价机制的约束作用,被市场公认为是此次再融资新规中最具“杀伤力”的调整。

华鑫证券研究发展部策略研究员董冰华对《财经》记者表示,监管层对定价基准日的新规所产生的影响较大。

新规实施前,大部分上市公司的定价基准日选取董事会决议日,相当于定增预案公告日(大多数也是复牌首日)。一般拟定增的股票在发布预案之前往往会停牌,待董事会决议后再复牌。上市公司把定价基准日定为董事会决议日,其成本可锁定在预案公告前比较低的价位。

新规实施后,定价基准日统一改为发行期首日。从增发预案发布到证监会批准,中间大约需要经历半年甚至一年左右的流程时间,在此期间,定增利好已大部分反映在股价上,如果按照发行期首日确定发行价,则定向增发的参与者获得的套利空间将大幅压缩。

对于定增定价和溢价空间,财富证券近日发布研报表示,在原来的定价准则下,增发价安全垫效应明显,存在较大的套利空间。

财富证券的统计结果显示,2013年至今所有实施增发的企业中,以董事会决议日或股东大会决议日为定价基准日的企业占九成以上,仅不到一成企业以发行日作为定价基准日。从参与增发的个股定价基准日至发行日的区间涨跌幅来看,八成以上企业在此期间涨幅为正,且近四成企业涨幅在50%以上。

财富证券预计,新规下,随着该套利空间的收窄,投资者参与定增的积极性或将明显下降。

在时间期限上,新规规定,上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。前次募集资金包括首发、增发、配股、非公开发行股票。但对于发行可转债、优先股和创业板小额快速融资的,不受此期限限制。

在规模方面,新规要求,上市公司定增拟发行的股份数量不得超过本次发行前总股本的20%。华泰证券研报显示,从历史数据看,2010年-2016年,定向增发的公司中近四成发行股票占总股本比例大于20%,即超出新规要求。

针对近年来上市公司频繁将再融资资金投向理财市场的现状,新规还对上市公司的理财资金状况进行了约束。新规规定,上市公司申请再融资时,除金融类企业外,原则上最近一期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。

业内人士认为,上述四项新规中,第一项旨在压缩定增参与者的套利空间,后三项则意在控制再融资总规模。多家机构对《财经》记者表示,上述新规针对性较强,将有效遏制上市公司频繁且大规模融资的行为,从而压缩再融资的规模。

太平洋证券分析师孙立金对《财经》记者表示,在庞大的再融资背后有两大乱象,一是有些公司再融资是为了装资产、炒壳,这个跟维护市场的正常功能相悖;二是目前市场存在过度融资的现象,部分上市公司将再融资拿到的钱用于购买理财产品,其规模达几千亿元。这与再融资的初衷相悖,并导致资金错配。很多资金在金融机构空转,给市场带来潜在风险。

在其看来,此次再融资新规旨在针对上述乱象进行整顿,从而规范再融资市场的正常发展。

规模缩减逾4000亿元

新规的严格限制下,此前快速增长的定向增发市场有望得到有效遏制,其整体融资规模也将被压缩。

业界分析认为,无论从定价基准日、融资规模、融资频率、理财资金情况中的任何一项来看,历史再融资案例颇多不符合新规。在此监管环境下,再融资供给或将大幅减少,且随着再融资定价规则变化导致其赚钱效应的下降,投资者对再融资的投资需求亦下降,再融资规模大概率将逐渐收缩。

根据长江证券2月25日研报统计结果,从目前上市公司发布的增发方案来看,2017年再融资规模有望缩减4000亿-6000亿元。

目前,再融资新规按照“新老划断”的方式,即已经提交发审委审核,或者已经拿到证监会批文的定增项目不再受新规的约束;但是仅通过董事会决议以及股东大会决议的公司,其定增方案则可能面临终止,或者调整方案。按照该规定,长江证券对目前正在进行增发预案的公司进行估算。

首先,截至2017年2月20日,已经通过发审委和证监会的定增数量分别为168项和135项,这303项定增预计募集资金总额为5725.04亿元,这部分定增已完全不受监管新规的影响,未来可以正常发行。

其次,仍有505项定增项目仍在董事会或者股东大会阶段,需要按照新规的要求进行拆分,估算新规的影响力度。

其中,不受影响的部分包括:定增目的为资产收购以及并购重组类、时间间隔和融资规模均符合新规要求,预计将募集资金8458.88亿元。受到影响的部分约有6086.14亿元的资金募集受到冲击。但其中有1771.55亿元资金在理想状态下可以通过修改增发规模至20%的上限继续发行。

综合上述分析,新规出台之前,2017年有2.03万亿元的再融资规模等待消化,新规出台之后,这一规模缩减至1.42万亿-1.60万亿元,即有4000亿-6000亿元规模的再融资需求将挤出定增市场。

“相比较而言,过去几年,尤其是2015年和2016年,再融资体量有点过于庞大。”孙立金表示。这也是监管层出手遏制再融资的原因之一。

Wind数据显示,从年度募资来看,再融资和定向增发规模都已远超同期IPO的发行规模。过去五年再融资(定向增发和配股,不包括可转债)的规模已达5.08万亿元且呈快速增长之势头,2015年和2016年的再融资规模分别达到1.39万亿元和1.82万亿元,其中定向增发金额占九成以上。同期,IPO融资额分别为1576亿元和1498亿元。再融资规模已相当于同期IPO融资额的10倍左右。

多家机构对《财经》记者表示,过去几年再融资体量庞大,主要因为再融资门槛较低,对公司财务指标没有任何要求,其融资成本很小,几乎相当于无息贷款。且在资本市场上,定增被当做利好概念炒作,这也推动一些业绩表现不佳的上市公司借助定增来提升股价。

新规对再融资数量的遏制正逐渐显现。新规发布后数天,因不符合新规规定,多家公司发布了终止定增预案的公告。前文提及的兴业证券即是案例之一,此外,还有万里股份、永安林业等十余家公司。根据证监会披露的再融资申请进展显示,截至2月23日,385家申请再融资的上市公司中,149家已经通过发审会审核。26家再融资处于“中止审查”状态,其中中止定向增发的达到23家,包括万达信息、仁和药业、本钢板材等。

多层次影响渐显

除直接遏制再融资规模外,此次新规还对再融资以及整个资本市场产生间接影响。如引导资金“脱虚向实”、限制壳资源炒作、令创业板和中小板兼并收购受阻等。

在新规发布当日,证监会新闻发言人邓舸表示,此次新规主要着眼于三个方面:一是坚持服务实体经济导向,引导资金流向实体经济最需要的地方,避免资金“脱实向虚”;二是坚持疏堵结合的原则,堵住监管套利漏洞,防止“炒概念”和套利性融资等行为形成资产泡沫,同时满足上市公司正当合理的融资需求;三是坚持稳中求进原则,规则调整实行新老划断。

引导资金“脱虚向实”,将是新规产生的重要政策导向。山西证券分析师刘丽对《财经》记者表示,此前很多上市公司的融资资金并未投向实体经济,而是转投各种理财产品,来回嵌套,令资金在金融机构空转,这无疑给资本市场带来风险隐患。证监会此次发布的新规,则有意纠正这一乱象,引导资金“脱虚向实”,为实体经济服务。

数据显示,近五年来,上市公司有关“使用闲置募集资金购买理财”的公告就达7000多条,非公开募集的资金大量闲置,脱实向虚,未能起到为实体经济“输血”的作用。

Wind统计数据显示,2016年共有773家上市公司购买了各类理财产品,其产品类型包括银行理财、结构性存款等各类存款、证券公司理财产品、私募、信托、基金专户以及逆回购等,总金额达7666.71亿元,同比增长近四成。理财产品认购额中,资金来源于募集闲置资金、自有资金的比例分别达58%和42%。

其次,财富证券分析称,新规还可能引发壳资源、次新股价值缩水,创业板兼并收购受限,并令股市估值回归。其认为,新规之后,借壳上市难度加大,配套融资规模将明显受限,随着IPO加速协同执行,壳资源、次新股的内在价值均下降;同时依赖兼并收购的创业板高成长、高估值或难持续,估值回归或成为未来较长一段时间内主基调。

此外,新规还可能会调整再融资的结构。目前再融资包括三个方面,定增、配股和可转债。孙立金认为,新规将推动融资方式多元化,通过上述规范措施,部分的融资方式可能转向配股和可转债,这样有利于调整再融资整体结构,避免定向增发一种方式独大的局面。

上市公司定增收购新三板也将会受到一定程度的影响。联讯证券新三板研究负责人对《财经》记者表示,目前很多上市公司并购挂牌企业都是同时配套定增募集资金的,在再融资新规的影响下,一方面,未来上市公司收购新三板企业的方式会有一定的变化,直接全部用现金收购的情况会更多;另一方面,上市公司并购新三板企业的频率和案例数量可能会有所下降。

除上述影响外,多家机构认为,再融资定价优化,融资规模收缩,股市资金面或得到一定程度改善。华泰证券分析认为,对二级市场而言,依赖高折价率来获取定增市场套利的机会将减少,定增市场的投资将更加关注公司的成长性和长期投资价值,有助于引导二级市场回归理性、回归价值,有助于套利资金回流价值蓝筹投资。

监管平衡存争议

对于此次严厉的再融资新规,业内对其一刀切的方式也存在较多争议。

对外经济贸易大学公共政策研究所首席研究员苏培科对《财经》记者表示,监管层通过这些措施规范管理再融资市场是必要的,不过,其中的细节则值得商榷和探讨。

他认为,对于上市公司再融资不应采取一刀切的监管措施,18个月融资间隔和总股本20%的规定会将一些急需通过融资发展的好企业也拒之门外,对不同的企业应区别对待。

在他看来,一些大企业有可能不需要融入过多资金,但一些高速成长的小企业,在扩张期需要通过资本市场平台融资发展。此次新规中对“增发股份不得超过总股本20%”的限定,对于中小企业而言,可能难以融到足够的资金支持公司快速发展。

不过,有机构表示,融资新规的定性限定也是监管层的无奈之举。一位券商内部人士对《财经》记者表示,一刀切的现象是客观存在的。因为监管层很难确定上市公司是否真正需要融资。一般上市公司的融资方案中都会明示资金用途,但最后很多资金投向被改变了。因此监管层不得不采取一刀切的监管措施,先把融资总量控制下来。

在其看来,监管层控制融资总量还有另一方面的考量,即近年来再融资资金有相当一部分流入了理财市场,在金融机构间空转,这给整个资本市场埋下了不稳定隐患。在维护稳定的大背景下,监管层需要借新规限制融资总量,控制有可能发生的潜在风险。

华鑫证券策略研究员董冰华则对《财经》记者表示,这是针对全市场的政策,是比较公平的。新规有利于遏制上市公司的盲目融资行为。同时从某种程度上而言,此次压缩再融资,也是为IPO提速让路。因为当前市场资金有限,如果IPO提速的同时,再融资还继续放水,有可能导致市场资金短缺,涸泽而渔。

对于未来监管的改进措施,苏培科建议,第一,监管部门自身要提高效率;第二,向交易所下放审批权限;第三,对于再融资,中介机构要担责。

苏培科认为,在某种程度上,监管层应着力提升监管审批效率。目前上市公司融资项目审核大致需要半年到一年的时间,部分上市公司的项目在等待审批期间可能已时过境迁。因此,监管层应进一步提升项目的审批节奏。

他还建议国内借鉴成熟市场的案例。在成熟市场,企业的再融资行为由企业和市场两者共同决定。比如在美国,上市公司再融资需要路演,向投资者说明募集资金的用途、募投项目的前景等,然后市场通过甄别决定是否要买单。这是一个双向选择的过程。

(《财经》研究员 杨秀红 记者 秦嘉敏/文 王东/编辑)

216.73.216.36