又到年末保壳期,重组中的资产出售通常是处于暂停上市边缘的ST公司“求生”常用手段之一,交易所对此也在不断问询。

因2015年、2016年净利润亏损且2016年净资产为负的*ST嘉陵(600877.SH),已被实施退市风险警示,虽然公司今年前三季度净利润为正,但净资产高达2.83亿元的“负数”,让公司依然面临较大暂停上市风险。

为此,公司拟将所持包括在特种车业务领域具有核心竞争力的子公司嘉陵全域股权等资产出售,进行重组,以期改善公司净资产。但公司却在12月7日收到上交所问询函,要求公司补充披露出售具有核心竞争力资产原因等问题,并对重大资产重组草案作相应修改,保壳之路添变数。

“公司会对方案进行修改并及时回复上交所的问题,修改后的方案不需要重新提交董事会审议。”*ST嘉陵人士对《财经》记者表示,后续进展将会视实际情况而定,公司会尽力推进此次交易在今年内完成。

拟售资产净利润增10倍

2017年11月27日,*ST嘉陵董事会审议通过公司《重大资产出售方案的议案》。

根据方案,*ST嘉陵拟向公司控股股东南方工业集团,出售所持有嘉陵全域45%股权及相关资产,位于重庆市北碚区华光村的土地使用权、地上建筑物及相关机器设备,南方工业集团以现金作为支付对价。

中联评估出具《资产评估报告》显示,截至评估基准日2017年9月30日,本次交易的标资产账面价值为1.57亿元,评估值为4.91亿元,较账面值增加3.34亿元,增值率为212.55%。经双方协商,上述资产交易价格为5.11亿元。本次交易构成重大资产重组。

立信所出具的《备考审阅报告》显示,2016年、2017年1-9月份,本次交易前,*ST嘉陵归属于母公司的所有者权益分别为-3.28亿元、-2.83亿元。本次交易后,同期,公司归属于母公司所有者权益(交易后备考数)分别为4,909.12万元、-804.47万元。公司净资产出现大幅改善。

*ST嘉陵的主要业务为摩托车、全地形车产品的研发、生产、销售及服务业务,以及通机零部件、汽车和摩托车零部件的生产和销售,并以摩托车相关业务为主。受行业政策限制、市场需求下降、替代品增多等多重因素影响,国内摩托车市场近年来一直稳中趋降,公司业绩也因此陷入低迷。

2015年度、 2016年度*ST嘉陵连续两经审计的净利润为负值,且2016年末净资产为负,公司股票已于2017年5月3日起被实施退市风险警示。若今年末净资产仍然为负或2017年净利润为负,根据《上市规则》规定,*ST嘉陵将面临被实施暂停上市甚至终止上市的风险。

虽然今年上半年、前三季度,公司归属于上市公司股东的净利润分别为7528.97万元、3174.56万元,实现盈利,但公司归属于上市公司股东的净资产也从上半年的-2.44亿元,进一步降到前三季度的-2.83亿元。如不采取重大措施,则*ST嘉陵今年净资产为负的概率较大,暂停上市的风险也随之而来。

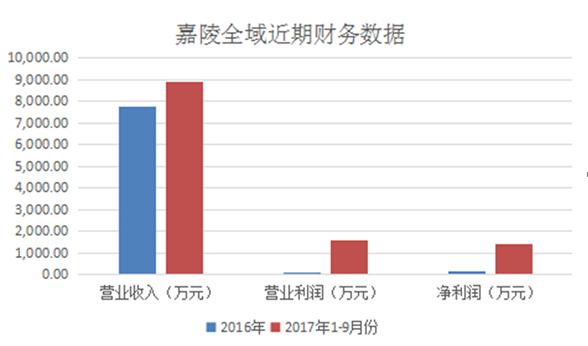

《财经》记者发现,公司此次出售的资产中,嘉陵全域2017年前三季度净利润相对于2016年增幅高达10倍。

2016年-2017年1-9月,嘉陵全域营业收入分别为7773.28万元、8899.32万元,净利润分别为116.71万元、1376.72万元,其中2017年前9月的净利润相对于2016年,增幅高达10.79倍。

(数据来源:*ST嘉陵资产出售方案)

简单计算,*ST嘉陵所持嘉陵全域45%股权对应的今年前三季度净利润为619.52万元左右,占公司当期归属于上市公司股东的净利润的比例约19.52%。

嘉陵全域45%股权由*ST嘉陵持有,其余股东为南方工业资产管理有限责任公司、重庆南方摩托车有限责任公司、中国长安汽车集团股份有限公司。

值得注意的是,*ST嘉陵2016年开始重点推动特种车业务发展。嘉陵全域是公司为推进军民融合战略深度发展,实现特种车板块战略转型而设立的子公司,其目前主导产品为特种车,具有市场独占性,在细分市场中具有唯一性。

本次交易后,嘉陵全域将独立开展相关特种车业务,*ST嘉陵已无特种车相关资质。

方案生变

*ST嘉陵,拟在2017年12月14日召开临时股东大会,审议上述交易方案。然而在股东大会召开前夕,公司上述交易方案被上交所问询,并要求公司对重大资产重组草案作修改。

上交所在《问询函》中要求公司补充披露,出售具有核心竞争力资产嘉陵全域的原因、本次交易是否存在通过处置资产避免公司股票被暂停上市的交易动机、部分出售标的资产中的机器设备是否存在法律障碍等问题,要求公司在2017年12月12日之前回复。

《财经》记者发现,*ST嘉陵此次出售的资产中存在部分瑕疵。

本次出售的标的资产中“100KW底盘测功机”系公司与远东国际租赁有限公司的售后回租设备,该设备仍处租赁期,设备所有权不属于公司。

此外,截至报告书签署日,纳入本次交易标的的嘉陵全域评估范围的4辆运输车辆和7项专利(含专利申请),证载权利人均为外单位,至评估基准日尚未更名至嘉陵全域名下;华光厂区拟出售资产中有两宗房屋建筑物合计面积5926.72平方米尚未办理房屋所有权证。

《财经》记者以投资者身份致电*ST嘉陵,公司一位人士表示,公司在制作交易方案时已经考虑上述瑕疵问题,公司将通过合规、合法的手段来解决,该类问题不会对本次交易造成实际性影响。

“公司会对方案进行修改并及时回复上交所问询的问题,修改后的方案不需要重新提交董事会审议,如果公司回复获得上交所认可,公司将会继续推进股东大会审议该事项。”前述*ST嘉陵人士对《财经》记者如是表述,具体情况还要看上交所是否认可公司的回复,后续进展将会视实际情况而定,公司会尽力推进此次交易在今年内完成,也希望股东能支持此项交易。

*ST嘉陵在12月8日公告称,在出售上述资产的同时,公司正也在筹划另外一起与公司相关重大资产重组,公司将继续停牌。

这已不是*ST嘉陵首次重组。在2016年,公司控股股东南方工业集团拟将所持公司1.54亿股股份转让给龙光基业,公司将其全部现有业务、资产及负债出售给南方工业集团,公司向龙光基业发行股份购买龙光基业持有的高速公路、商业地产类资产。

但经中介机构反复论证,上述重组交易方案及拟置入资产与龙光基业实际控制人控制的其他资产存在同业竞争问题未能全部符合借壳上市条件,此次重组在当年8月份终止。

前述*ST嘉陵人士表示,上次重组终止的原因在于对方,公司将争取实现此次重组。

《财经》记者 张建锋/文 王东/编辑