相比美国股市,新兴市场股票交易价格极低,现在是时候开始逢低买进,或者至少拟定一份购物清单了。

绘图/《巴伦》Eddie Guy

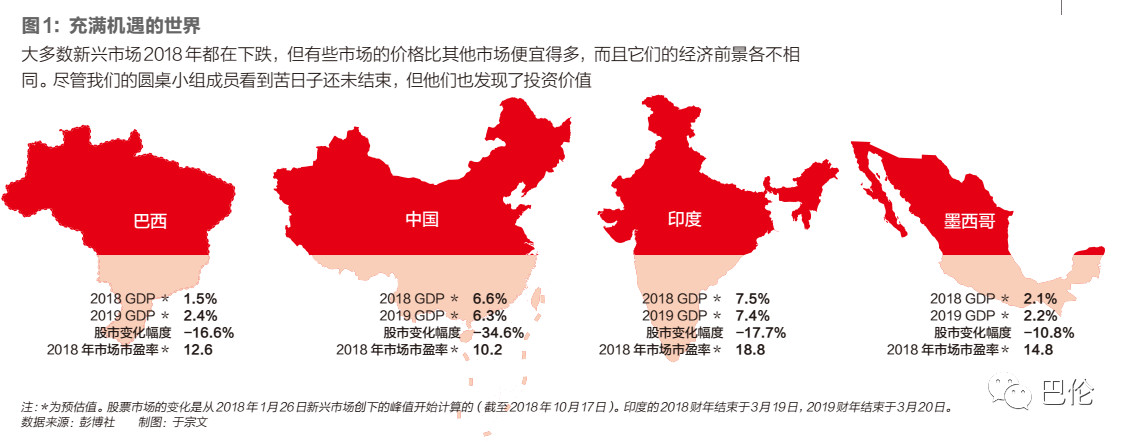

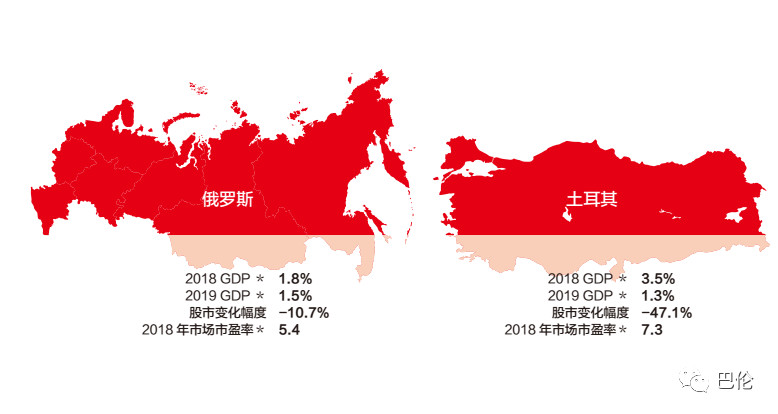

新兴市场经历了一个糟糕、可怕、非常闹心的一年。换句话说,随着美国利率上升和中国经济增长放缓,股票遭到抛售,货币也遭受重创。作为基准指数的MSCI新兴市场指数(MSCI Emerging Markets index)较2018年1月份下跌了约15%,而该指数2017年上涨了34%。中国的上证综合指数下跌了约26%。土耳其的里拉损失了39.6%。痛苦可能还会蔓延(编者注:数据截至2018年12月28日)。

然而,最近的这场洗礼掩盖了这些市场的长期吸引力:不仅世界上83%的人口生活在新兴市场,而且这些人口中几乎有一半是中产阶级,迎合这些消费欲,新产品正创造出投资者所渴望的变化和增长。相比美国股市,新兴市场股票交易价格极低,现在是时候开始逢低买进,或者至少拟定一份购物清单了。

为了对投资者在这方面有所帮助,并对更广阔的前景做出评估,《巴伦》最近召集了由四位投资者组成的圆桌会议。他们自上世纪90年代末以来就活跃于全球市场,而当时新兴市场正经历最痛苦的危机之一。

嘉宾包括:

摩根士丹利投资管理公司新兴市场主管兼首席全球策略师Ruchir Sharma;

规模350亿美元的奥本海默发展中市场基金(ODMAX)的经理Justin Leverenz;

规模19亿美元的Baillie Gifford新兴市场增长基金(BGEHX)联席经理Richard Sneller;

Laura Geritz,她曾在Wasatch Advisors顾问公司创造了投资前沿和较小市场的优异业绩,并于2016年创立了Rondure Global Advisors咨询公司,此外,她还管理着资产约1.2亿美元的Rondure New World(RNWOX)基金。

虽然这四位投资专家认为最近的抛售还没有结束,但他们认为,许多发展中国家的状况其实比投资者所认为的要好。虽然中国2018年10月19日公布的三季度经济增长率6.5%,为近十年来最低水平。但即便如此,中国的“燃油箱”里仍然动力十足。

未来五年到七年适合投资新兴市场

《巴伦》:2018年是什么原因拖累了新兴市场?

Sharma:在经历了十年的高速增长后,新兴市场一直在努力解决各种过剩问题——无论是巴西的财政过剩、土耳其的货币过剩,还是中国的债务过剩。这种考验已经持续了五六年,但由于美元走强和美国利率上升,2018年才引起了所有人的注意。

Leverenz:利率不断上升将资本带回了美国。这使土耳其这样的脆弱国家陷入特别糟糕的境地。自金融危机以来,以本币计价的土耳其经济增长了3.5倍,这主要是因为其对外国投资者贷款的依赖程度日益加深。其他因素包括中国经济增长放缓、巴西总统大选这样的特殊情况以及胜利者是否会推动必要的(养老金等)改革这些问题。然后是油价上涨,这损害了印度、土耳其和印度尼西亚等不生产石油的国家(编者注:国际油价从2018年下半年起一路狂飙,但进入10月后出现巨变,一路螺旋式下跌)。

Geritz:中国经济放缓引发了2018年的恐慌,而美国不断上涨的利率又雪上加霜。对美元价值的信心导致其他国家冒资产负债表风险,发行以美元计价的债券,而背上太多的债务。

Sneller:从某种角度来看,新兴市场大约两年前的水平比现在低15%左右。

《巴伦》:它们会回到低点还是会反弹?

Leverenz:新兴市场的股票看起来相当不错。这并不意味着它们不会跟随美国或发达市场出现大幅下跌,但至少目前我没看见现存问题造成了整体感染。大多数国家都有浮动汇率,财政平衡并不是大问题。如果问题恶化,影响将体现在新兴市场债券上,尤其东欧、非洲和拉丁美洲债券在整个配置中占很大比重。而在股票经理人的投资中,亚洲的股票占了70%。

Geritz:2018年10月初,新兴市场股市估值跌至了十年平均市盈率。投资者一直在从边界国和较小的新兴市场国家撤资。高质量的股票也终于开始遭受打击,这正是我们在跃跃欲试之前想看到的。在股市触底之前,抛售可能还要持续一段时间。

Sharma:自上世纪90年代末以来,美国和世界其他国家的估值差距从未如此之大。当前估值表明,未来五年到七年新兴市场是合适的投资地点。现在的问题是,是否还有一次大跌。

中国是唯一一个大到足以引起这种情况的经济体,这也是我担心的事。

中国资本外流风险增加

《巴伦》:中国最令你担心的是什么?

Sharma:历史上没有哪个国家像中国在过去十年里那样背负如此多的债务。我们被告知,没关系,这是国内债务,中国可以继续控制它。但美国和中国利率水平已经趋同,这在历史上是首次。过去,中国可以通过提高杠杆来刺激增长,从而抵消经济放缓的影响。但随着美国利率的上升,中国在放松货币政策的同时,必须承担投资者将资金转移到海外的风险——即便已经是在实施资本管制的情况下。

Leverenz:我并不担心中国。由于外部挑战、信贷增长放缓、政府致力于去杠杆化以及地方政府支出更加谨慎,中国经济增长将会下滑。但是在接下来的五年里,中国经济仍可以每年5%的速度持续增长。这依然占全球经济增长的30%到40%,令中国成为仅次于美国的单一最大经济引擎。十年前,中国拥有巨额的经常账户盈余,如今已消失殆尽。

《巴伦》:市场已经准备好适应5%的增长率了吗?这远低于过去十年的水平,也低于今年预计的6.6%?

Leverenz:我不知道。恒生指数2018年下跌了15%,中国A股下跌了28%。债务不是大问题。中国的根本问题是储蓄过多。中国的财政能力也比世界上任何一个国家都要强——财政赤字相对GDP的比例较低,而且如果有必要,也有巨额的资产储备来为银行纾困。

Sharma:在过去的十年里,中国债务大量增加,而储蓄率和2008年一样。怎么解释这一点?这是我关心的问题。

《巴伦》:中国最近降低了银行存款准备金率,并提高了出口退税。这种刺激方案是否令投资者担忧?

Leverenz:任何刺激措施都会循序渐进进行,但信贷闸门不太可能大面积开启,因为这与国家经济再平衡和整顿金融系统的需要相悖。如果不能像过去那样推出大规模刺激计划,中国可能会针对数亿生活在城市、但无法获得足够医疗保障和教育机会的人,实施经济再分配改革。

Sharma:数据显示中国经济正在放缓,而且放缓的程度可能比人们普遍认为的更严重。在这种情况下,大多数新兴市场会加息。但如果中国真的担心贸易战正在损害其增长引擎,它可能会倾向于推出更多刺激措施。这是2019年的风险——资本外逃的风险增加。

出售大盘股,购买小盘股

《巴伦》:对投资者来说,目前在中国和其他新兴市场操作的最佳方式是什么?

Geritz:我们看到许多新兴市场公司的资产负债表上有净现金,这和过去不同。以百胜中国控股有限公司(YUMC)为例。美国的百胜餐饮集团(YUM)的净债务约为税前息前折旧前摊销前利润(EBITDA)的3倍,而百胜中国拥有净现金,有很大的借贷潜力,可以遵循美国企业的路径做大——发行债券,回购股票。何况,它的股票很便宜。

Sneller:我们基金组合里十大股票的平均市盈率略低于过去十年。它们便宜是因为这些公司的增长在改善,包括中国平安保险集团(02318,中国香港)、印度的HDFC银行(HDB)和三星电子(005930,韩国)。

Sharma:除了特大型科技股和那些最大的国家,其他所有的都被忽视了:许多公司都有良好增长前景;中国、韩国和中国台湾占了新兴市场指数的60%,波兰、菲律宾和土耳其各占1%,但我打赌,在未来五年到十年内,这种情况会发生变化。所以我认为最好出售大盘股,然后购买小国家和小公司的股票。比如,东南亚和东欧的公司身上就有机会。

Geritz:我同意。在过去的一年里,规模越小的股票表现就越差。虽然许多小盘股的基本面一直良好,但中东快递公司Aramex(ARMX,阿联酋)和菲律宾7-Eleven运营公司Philippine Seven(SEVN,菲律宾)这样的公司却被弃若敝屣,因为小盘股和前沿市场的投资者愿意抛售容易满足赎回条件的股票。

包括阿里巴巴等中国公司值得投资

《巴伦》:当前的贸易冲突对新兴市场有何影响?

Sneller:在20世纪,竞争是在欧洲和美国之间。在20世纪50年代和60年代,这场战争的主题是美苏太空竞赛。现在,中国已经登上舞台。这与贸易无关。正如俄罗斯总统普京所说,核心问题是谁赢得人工智能,谁就赢得了世界。所以,当前事态的实质是保护知识产权。

Leverenz:大约20%到30%的美国顶尖学校的本科生是中国人,美国生命科学、物理和数学研究生院的一半也是中国人。中国拥有世界上最庞大的人才库,拥有大量资本和数据——无论是滴滴的交通数据、阿里巴巴的商业数据,还是阿里巴巴旗下支付宝的交易数据。数据是人工智能和算法的基本要素。中国将成为一个可怕的竞争者,在这方面有一些非常值得投资的公司,包括阿里巴巴,它可以说是这个星球上最大胆的公司之一。但是美国不能允许中国崛起为平起平坐的国家,中国也没有做出重大让步的政治空间,所以这种紧张关系将成为一种持久的状态。

Geritz:在亚洲国家中,越南对出口的依赖程度最高,每个人都认为中国是他们最大的风险。如果中国的货币疲软,越南也会令货币贬值,提高出口竞争力。而从长远来看,全球制造商为了最小化贸易风险,会向越南分散生产、实现生产多元化,这也是我看好越南的一个原因。

Sharma:一个去全球化的时代对新兴市场来说是一大挑战,因为它们成功的法宝一直是通过出口实现繁荣。越南就是个典型例子。但由于商品、服务、资本或移民不会像以前那么开放,情况会变得更困难。即使在科技领域,我们也看到国家之间出现了隔阂。

印度不可能追上中国

《巴伦》:让我们把目光转向印度。印度经济近年来一直在艰难前行,它是否要开始反弹了?

Geritz:印度经历了两个缺雨的季风季、一场大规模税改,还有“废钞令”对经济造成的打击,目前似乎正重拾动力。而印度股市增长很快,因为投资者离开中国,转向了印度,印度以国内经济为导向,不那么容易受到贸易紧张局势的影响,而且债务占GDP比例相对较低。但与此同时,你还是能在孟买的天际线看到很多烂尾楼——那种1997年亚洲金融危机爆发后,因资金枯竭,印尼和泰国街头频频出现的这种建筑——这也许预示着一些隐患。

Sharma:我们都习惯于思考市场如何反映经济基本面,但也可能正相反,我们在印度看到的就是这种情况。之前每个人都对经济复苏感到兴奋,但现在情况正在改变,因为随着美国利率的上升,金融市场发生了变化。

《巴伦》:你是指迫使印度央行提高利率的卢比贬值压力吗?

Sharma:就是这个问题。我们看到卢比贬值压力的迹象正显现。

Sneller:人们还没有完全意识到印度在过去的三四年里发生了两次重大转变。首先,印度总理莫迪进行了许多正发生作用的小变革。例如,三年前,印度每天能修建3英里的高速公路,现在是30英里。五年前,政府没有在农村地区建造任何房屋,现在,每年建造200万所房屋。另一个变化是,两年前,印度是世界上移动网络最差的国家之一。今天,它拥有世界上最大、最高效的网络之一,每天传输的数据量超过了整个美国的网络。

《巴伦》:投资者如何从这些变化中获益?

Sneller:印度信实工业公司(RIL,印度)起初生产聚酯纱线,后来成为世界上最大的炼油厂,然后不断扩张,最近的一次是在移动通讯领域,现在又在进军电子商务。信实工业旗下的Jio运营商现在有2.5亿用户,平均每人每天在手机上消耗6个小时。但这些变化对印度未来5年、10年或20年的增长意味着什么还没有显现。

Leverenz:比起过去我在奥本海默发展中市场基金中持有的印度股,我现在进行了减持,因为我觉得它占比过高且价值被高估了。有一种说法认为,印度是下一个中国。没有下一个中国,在我有生之年,印度永远不可能追上中国。它拥有庞大但极度贫困的人口。尽管莫迪做出了种种努力,但无法推动必要的根本性变革。

墨西哥、巴西和俄罗斯的投资机会

《巴伦》:墨西哥和巴西都举行了重要的选举。拉丁美洲对投资者的吸引力是否在增加?

Leverenz:我对墨西哥更感兴趣。我猜测,2018年夏天当选总统的奥夫拉多尔领导的左翼政府将比预期更加务实,而墨西哥股票现在像过去20年一样便宜。我的基金持有墨西哥饮料公司 FEMSA公司(FMX)的大量头寸,可口可乐装瓶公司Coca-Cola FEMSA(KOF)占了其市值的一半。FEMSA还拥有连锁便利店OXXO,后者正向小型药店扩张。将便利店作为包裹递送点,借助现成的仓储、交付和货运业务,OXXO有可能成为墨西哥最大的物流公司。这还处于萌芽阶段,但可能是未来五年至十年的重大机遇。

Geritz:巴西的估值是中等水平,墨西哥看起来更划算。沃尔玛墨西哥公司(WMMVY)有庞大的资产负债表,凭借宝贵的品牌网络主导市场,并拥有迫使其他公司必须进行价格竞争的市场规模。如果美国经济保持强劲,其他新兴市场没有立即复苏,对该公司有利。但有一点,由于在美工作的墨西哥工人持续汇款回国内,沃尔玛墨西哥的同店销售额异常强劲。我担心的是,如果美国经济放缓,会出现什么状况。不过,如果股市出现抛售,沃尔玛墨西哥的股价会更划算。我们持有它的股票,从长远来看,它是一个伟大的公司和优质复合型成长股(quality compounder)。

《巴伦》:支持商业的候选人博尔索纳罗(Jair Bolsonaro)赢得了巴西总统大选的第一轮选举(编者注:本文首发时巴西大选尚未结束。2018年10月28日,博尔索纳罗已当选巴西新总统)。巴西的前景如何?

Sneller:如果博尔索纳罗赢得决选,新的可能性就会出现。我推荐一个通常不受待见的股票:巴西石油公司(Petrobras,PBR)。

Leverenz:这是全球负债最高的公司,存在严重的治理问题。

Sneller:人们还没有充分认识到它发现的盐下石油的规模和增长潜力。20年前,它几乎什么都不生产,现在每天生产200万桶石油。巴西石油公司有史以来第一次成为真正的石油出口商。目前,在油价为每桶80美元的情况下,比四五年前每桶105美元至110美元时候石油公司利润更高,因为它们削减了成本。即便对巴西石油公司来说,这也是一个利润丰厚的时期。

《巴伦》:你有其他青睐的能源类股票吗?

Leverenz:Novatek(NVTK,俄罗斯)是少数我愿意投资的俄罗斯公司之一。它的管理在全球范围而言可以说是最好的。从五年前的一家从事勘探和生产的松散公司,Novatek转型为俄罗斯第二大天然气生产商。它有技术创新,发现了比天然气更有利可图的凝析油。Novatek刚开始输出液化天然气。一场大规模液化天然气革命刚开始,因为中国和北亚其他国家都希望获得可靠、经济的清洁能源。

重返土耳其为时尚早

《巴伦》:是时候在土耳其投资了吗?

Leverenz:我认为不是。土耳其需要一场持续多年的大规模衰退,以削减债务并解决财政失衡问题。但从政治角度而言,经历这种旷日持久的痛苦是行不通的。

Sharma:MSCI土耳其指数(MSCI Turkey Index)基金的市值大幅缩水,仅相当于美国市值排名第150位的公司的规模。但是,一些基本面更好的市场也有类似情况。

例如,东南亚三个最大的经济体——印度尼西亚、马来西亚和菲律宾——的总市值与苹果公司(APPL)1万亿美元的市值相同。我上一次看到中小型股市出现这种异常情况是在上世纪90年代末。

关注人民币兑美元汇率能否“破7”

《巴伦》:新兴市场投资者目前应该注意哪些危险迹象?

Geritz:超出预期的通货膨胀推高了利率。如果你在美国持有现金就能得到3%至4%的回报,那么就很难说服自己在世界其他地方买股票了。

Sharma:我关注的一件事是人民币兑美元汇率,所有人都在盯着7元人民币兑1美元的汇率关口。除了人民币可能会“破7”,更重要的是人民币贬值的速度和围绕贬值产生的连锁反应。希望中国能够通过资本管制遏制局面,令贬值放缓,避免出现凶险状况。但这是让我保持清醒的风险。

Geritz:过去如果美国打喷嚏,全世界都会感冒。但中国现在是如此庞大的经济体,它不仅影响到其他新兴市场,比如越南,还影响到每一个国家。中国消费放缓——我们正开始看到这方面的迹象——将影响到耐克(NKE)或阿迪达斯(ADS,德国)等全球性企业,而中国旅游业放缓将拖累我们持有的日本企业的增长。

版权声明:本文首发于2018年10月22日《巴伦》。《财经》获道琼斯旗下《巴伦》(Barron's)在中国大陆独家授权,原创文章未经许可,不得转载。