在全美最大的50家对冲基金中,持仓数前五名的股票均来自科技公司:Facebook是被顶级对冲基金持有最多的股票,其次是微软、Alphabet、亚马逊与阿里巴巴。

近日,美国主流对冲基金均向美国证监会(SEC)提交了2018年四季度持仓报告,这是让普通人看到全球顶级投资经理的增减持仓位的机会。

当媒体频繁报道巴菲特旗下的伯克希尔-哈撒韦、索罗斯基金、老虎基金等知名基金抛售科技股时,真实情况是,无论是收益率还是交易最活跃的股票,均来自科技巨头。

美银美林的报告显示,去年上半年,整个科技板块对标普500指数涨幅的贡献率高达98%;高盛首席策略师David Kostin在报告中提到,截至2018年6月28日,FAANG 五巨头(Facebook、苹果、亚马逊、奈飞、谷歌母公司Alphabet)对该指数的合计贡献率达到81%。中国企业市值的上涨约有28%来自阿里巴巴(NYSE:BABA)和腾讯(SEHK:007009)这两家公司。

逆转发生在去年9月。《财经》记者统计发现,去年9月1日至12月31日,上述八家公司市值降幅的中位数达到17.5%,超过万亿美元蒸发(约10038亿美元),相当于印尼股市总值的两倍多。

科技股真实表现如何?《财经》统计了过去一年高瓴资本的中概股持仓情况与全球对冲基金对科技股的持仓态度。

高瓴重仓四家中概股

研究高瓴资本对中概股的持仓情况之所以重要,不仅因为它已在中国用600亿美元投资了约500家企业,包括百度、腾讯、京东、美团点评等,对中国市场足够的了解,也让高瓴在中概股上的投资敏感度更高;还因为它的创始人张磊也是价值投资的倡导者,多次在公开场合强调“重仓中国”。

你没法用简单的VC或者PE来定义高瓴,高瓴资本横跨了最早期的种子投资、风险投资、私募股权投资等多阶段。去年9月,其新成立的私募股权基金“高瓴基金四期”筹集了创纪录的106亿美元资金,成为亚洲史上最大的单支私募股权基金。

《财经》记者整理了高瓴资本2018年全年4个季度的持仓情况,其持仓市值从二季度末的58.67亿美元,降至四季度末的37.46亿美元。

截至四季度末,高瓴在美股的前五大重仓股依次为百济神州(NASDAQ:BGNE)、爱奇艺(NASDAQ:IQ)、京东(NASDAQ:JD)、恩斯塔集团(NASDAQ:ESGR)和阿里巴巴,其中四席都是中概股。

老虎证券投研团队向《财经》记者分析,由于高瓴有很多一级市场的投资经验,因此在二级市场的投资风格更为激进,对科技股的买卖也更频繁:

1、去年二季度高瓴新进百度(NASDAQ:BIDU),买入其近44.5万股,持仓市值超过1亿美元,随后又迅速在第三季度清仓百度;

2、去年二季度阿里曾为高瓴第一大持仓股,增持幅度环比增长319%,到了三季度,高瓴减持阿里超过9成仓位,此外高瓴还减持了奈飞近九成仓位、减持欢聚时代(NASDAQ:YY)近八成仓位,爱奇艺、Facebook、58同城的斩仓幅度均在40%-50%之间,去年三季度末高瓴持有美股的总市值37.73亿美元,较二季度末的58.67亿美元缩水超百亿元人民币;

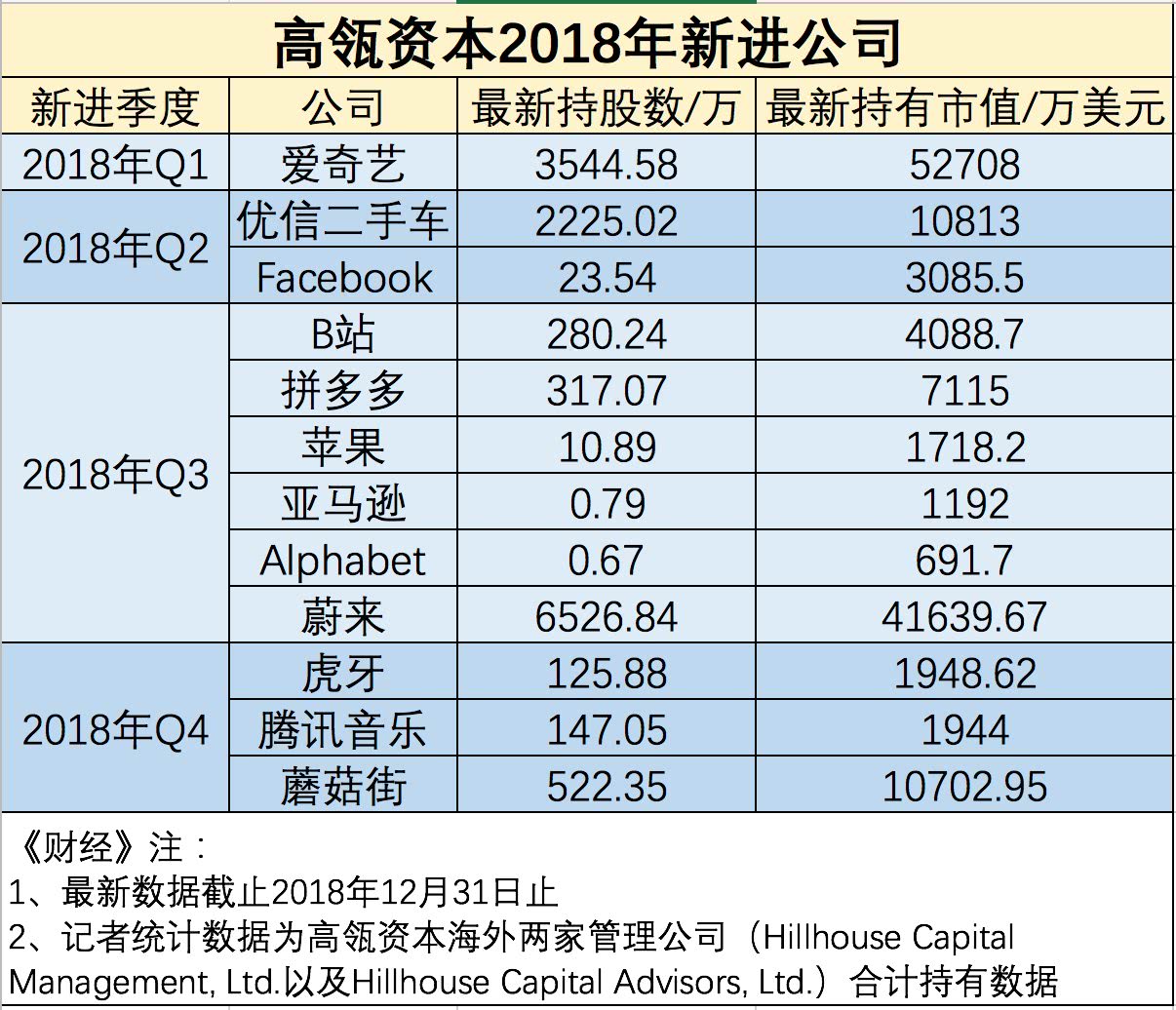

3、中国科技公司去年爆发了上市潮,高瓴在各个季度都有新进的公司,依次包括B站、优信二手车、拼多多、蔚来、虎牙、腾讯音乐、蘑菇街。

(高瓴资本2018年各季度新进公司,《财经》制图)

生命健康领域是高瓴资本的投资重点之一,百济神州从去年第三季度开始成为高瓴的第一大重仓股,张磊也对其寄予了厚望,在2月17日的亚布力论坛上,张磊表示高瓴虽然投资了许多明星企业,但还没有一家所投的药品企业能够在全球药品行业类别中位居首列,而百济神州可能成为第一家。

百济神州成立于2010年,专注研发分子靶向和免疫抗癌药物,是一家涵盖研究、临床开发、生产及商业化的全球性生物医药公司。

去年四季度末,爱奇艺成为高瓴资本增持“黑马”,增持幅度环比增长高达1691%,跃升为高瓴的第二大重仓股,持有市值达到5.27亿美元。

富途证券分析师向《财经》记者分析,“目前国内在线视频行业的付费率相对于发达国家而言还很低,未来增长的空间很大。爱奇艺作为国内三大在线视频网站之一,具备收割行业增长红利的基础。”

在线教育在去年成为投资热点,去年年中浑水做空好未来股价事件后,好未来在去年10月后股价反弹较快,整体表现良好,截至去年四季度末,好未来成为高瓴的第七大持仓股,增持幅度环比增长269%,持有市值近2亿美元;就在2月19日,高瓴向好未来注入5亿美元股权投资,交易完成后,高瓴在好未来的股权占比达到7%。

高瓴增持阿里,减持京东

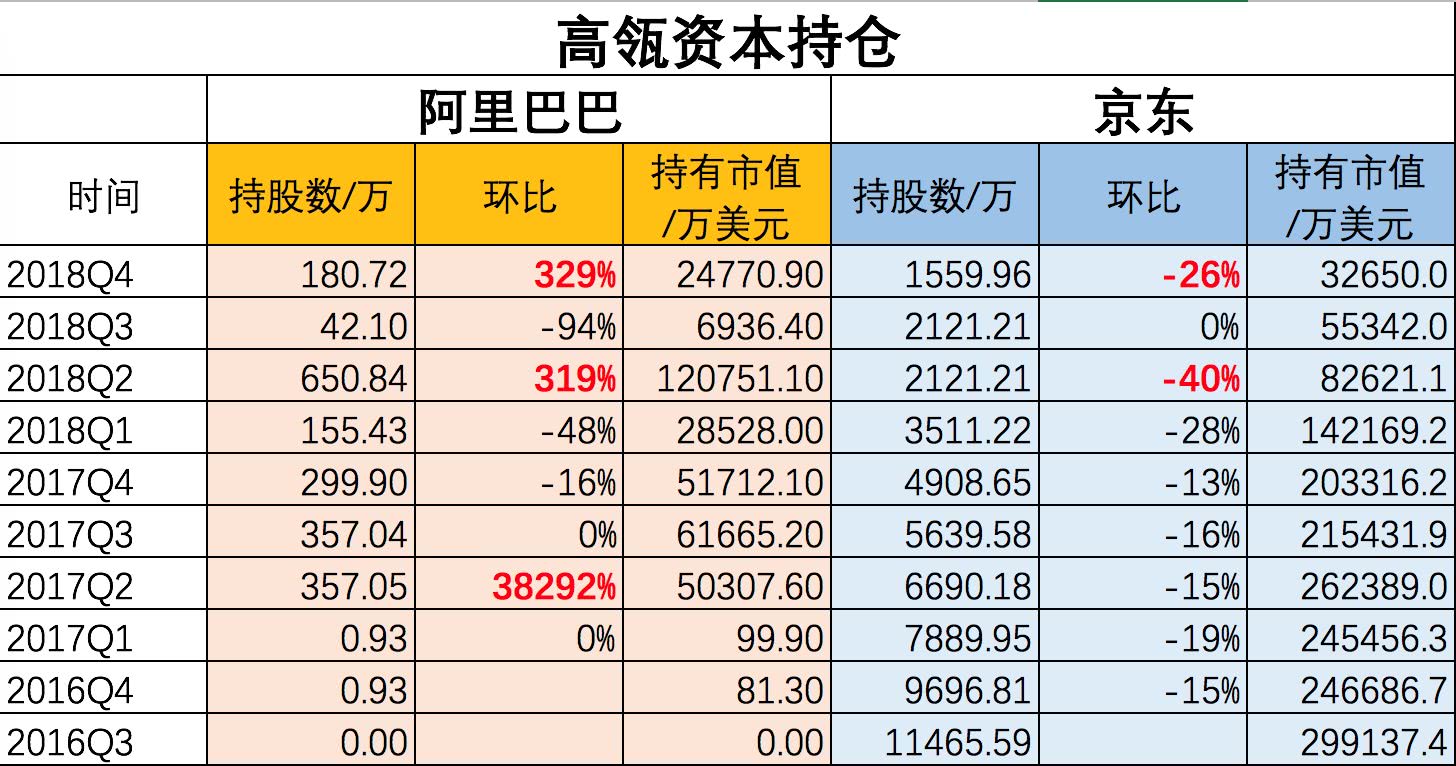

去年四季度末,高瓴增持阿里至181万股,持续减持京东至1560万股。以下表格为《财经》记者整理的高瓴资本对阿里京东的持仓情况。

(合计高瓴资本两家海外管理公司对阿里、京东的持仓情况,《财经》制图)

高瓴已经超过8个季度持续减持京东股票,从2016年三季度末持有的约1.15亿股,一直减持到去年年底的约1560万股。由于业绩下滑、刘强东“明大”事件以及拼多多等的竞争,去年也是京东最具挑战的一年。

高瓴持续抛售京东,除了对股票与估值的判断,跟它是京东投资人,之前单一重仓过多也有关系。

高瓴资本在京东上市之前就已参与过其多轮融资,2014年京东上市招股书披露,高瓴资本持有京东13%的股份,近3.19亿股,对京东股票的单一重仓也促成了高瓴后续对其的持续减持。

虽然高瓴已经连续多个季度减持京东股票,截至2018年四季度末,京东仍位居高瓴资本的前五大重仓股之列,排名第三。

尽管京东遭遇了摩根士丹利等的减持和淡马锡控股等的清仓,但“京东股价被低估”这一认知开始有了越来越多的支持者,高盛在2018年第四季度发布的研究报告强调,“京东100%具有增长潜力,其在中国电子商务领域仍具有独特的地位。

在2016年Q4之前高瓴并未投资过阿里,而在2017年二季度末,高瓴对阿里的持仓大幅增加,持股环比近383倍,在去年二季度末和四季度末,都有环比超过300%的增持,不过在去年三季度末,高瓴减持阿里超过9成仓位。截至去年年底,阿里是高瓴的第五大持仓股,持有市值近2.5亿美元。

对冲基金研究HFR(Hedge Fund Research)数据显示,阿里巴巴依然是中概股中最受机构欢迎的股票之一,在四季度下跌17%以后,阿里巴巴今年的股票给投资者带来了25%的回报。

科技股面临双重挑战,依然是华尔街宠儿

两个方面的因素造成大多数基金在四季度减持科技股:估值修正与宏观经济。

增长放缓已经成为大型科技公司普遍面临的难题。《财经》记者统计八大科技公司财报,其营收同比增速的中位数为26.5%,低于前一季度34.5%的同比增长中位数,同时也是三年来的最低增速。此外,市场趋向饱和,前期的资本潮将股价推至高位,也让不少科技巨头出现高估。

公司层面之外,宏观上也出现更多不确定事件。对冲基金研究HFR量化研究兼亚洲区域总监Josh Gu告诉《财经》:“去年影响科技股的因素是长期牛市之后的价格调整,中美两国之间紧张的贸易与关税谈判也影响到科技股价格。”

富途证券分析师向《财经》记者分析,互联网公司正面临着行业性的问题,本土用户渗透率到了一定水平,增速难免减缓;海外扩张的话,欧盟去年出台的《通用数据保护条例》(GDPR)也给Alphabet、FB等巨头带来掣肘。

尽管困难重重,无论是持仓活跃度还是收益率,科技股依然是对冲基金最钟爱的股票。

根据对冲基金研究HFR(Hedge Fund Research)给《财经》独家披露的数据显示,2018年,使用股票对冲策略的基金一共下跌了7.06%。虽然科技板块波动较大,但是科技股年度回报高达5.58%,其中,能源与基础材料去年下降了10.41%,是在这一策略中最惨的板块。

根据花旗研究报告,在全美最大的50家对冲基金中,持仓数前五名的股票均来自科技公司:Facebook是被顶级对冲基金持有最多的股票,其次是微软、Alphabet、亚马逊与阿里巴巴。到第四季度末,50大基金中有15家拥有Facebook的股票,是三季度的2.5倍。

(全美50大对冲基金持仓数,数据来源:Citi Research)

每年SEC的披露都可以让人看到知名基金的增减持仓位,但这个披露是45天以前的数据,与现有仓位表现有着相当长的时间差。去年科技股频频创下股价新低,今年开年则表现出利好。

HFR数据显示,1月份对冲基金科技股的回报高达3.5%,自2010年9月份以来创下了的最佳月度表现。花旗数据显示,顶级对冲基金也开始从更具防御性行业转出,包括公用设施、房地产和消费必需品等公司的股票,更多押注科技股。

后续的行情演绎,富途证券分析师持乐观态度,“首先取决于业绩增长,比如能否找到一些新增长点,目前看5G、AI都将带来机会;另外就是受宏观环境影响。市场对于任何行业的股票都是一个判断标准——未来产生现金流的能力,而市场对科技行业创造价值的能力一直抱有偏乐观的预期,因为创新和科技改造社会的效果最为显著,这种乐观长期看也是理性的。”