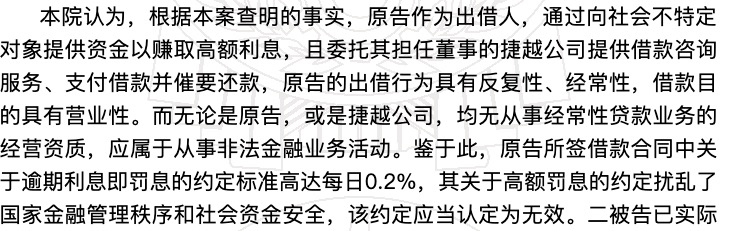

随着P2P行业加速出清,诸多借贷乱象得以有效整顿。然而,近日有用户投诉称,北京捷越联合信息咨询有限公司(下称“捷越”)仍在通过“超级放款人”这一债权转让模式从事借贷业务,该用户向《财经》新媒体展示的合同截图显示,在2017年12月监管明确叫停“超级放款人”后,2018年3月,捷越及其董事王晓婷仍在以该模式放贷。

同时,来自北京及湖北两地人民法院的裁决书均指出,捷越及其董事王晓婷在不具备相应经营资质的情况下,从事非法放贷及收贷业务,由此获取非法利益。此外,多位捷越借款人称其借贷利率超过36%监管红线,且遭遇暴力催收。

对此,捷越内部人员回复《财经》新媒体称:“超级放款人是早期行业普遍采用的一种模式,主要目的是为了提高撮合效率。监管明确表示不符合规定之后,捷越已经于2018年6月全量上存管,这种模式就都没有了。”

对于法院的上述判决,捷越方面则表示:“针对老赖,捷越有做一些法律诉讼,各地法院判决不尽相同,但95%以上法院判决都表示‘合法的借贷关系受法律保护’,借款人需按合同偿还贷款。”

针对暴力催收,捷越也予以否认。

捷越董事曾是“超级放款人”

针对合同认定,各地法院判决不一

中国裁判文书网显示,捷越创始人兼董事王晓婷曾卷入大量民间借贷纠纷案件。实际上,据《中国改革报》统计,过去三年,全国法院平均每个工作日为她判决3.3起借贷纠纷案件,总计2600多宗一审、二审民事判决。北京市东城区人民法院亦指出:“2017年至2018年期间,王晓婷在我院提起多件民间借贷纠纷诉讼,仅2018年即超过100件,涉及借款人超过100人。”

公开资料显示,王晓婷生于1979年,毕业于北大法律系,2013年参与创办捷越。作为自然人,她与遍布全国的贷款人形成借贷关系。

在P2P行业发展初期,这一现象并不鲜见:网贷平台的高管或关联方根据平台授权,与借款人签订借款合同,直接放款给借款人,成为“超级放款人”,平台根据借款金额在平台放标,将债权转让给实际出借人。

上述操作虽然可加快平台放款速度,但也蕴藏着极大风险。广东广强律师事务所合伙人、金融犯罪辩护律师曾杰对《财经》新媒体分析,在“超级放款人”这一债券转让模式下,极易发生虚构标的、将项目拆分期限错配、自建资金池甚至非法集资等行为。

该模式曾被捷越及王晓婷广泛使用。在这一过程中,捷越不再只是纯粹的“中介平台”,而是在借款款项扣划、贷后管理等环节都发挥着关键作用。

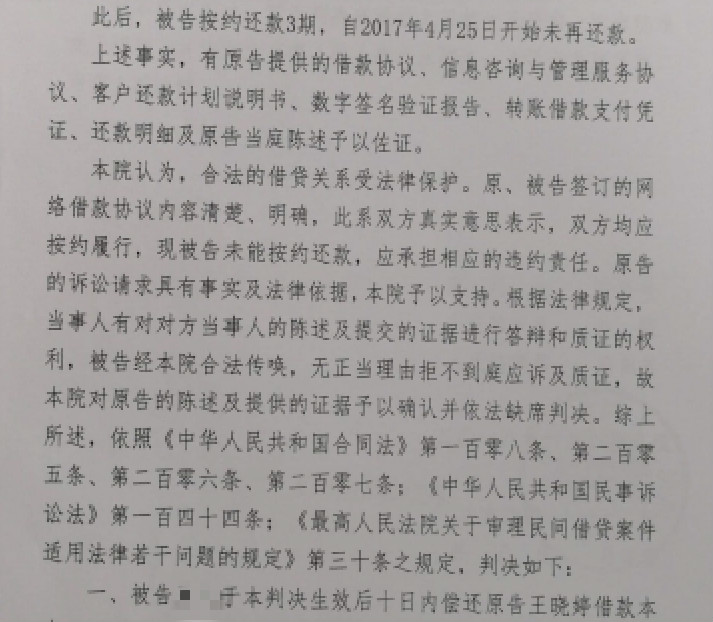

北京市东城区人民法院在2018年12月25日发布的《王晓婷与李坚等民间借贷纠纷一审民事判决书》指出,2016年7月4日,王晓婷与两名借款人人签订借款协议。但经查明,出借人王晓婷通过向社会不特定对象提供资金以赚取高额利息,且委托其担任董事的捷越公司提供借款咨询服务、支付借款并催要还款,原告的出借行为具有反复性、经常性,借款目的具有营业性。无论是原告,或是捷越公司,均无从事经常性贷款业务的经营资质,应属于从事非法金融业务活动。

2017年12月,监管部门将“超级放款人”模式列入黑名单。据《关于做好P2P网络借贷风险专项整治整改验收工作的通知》规定,在债权转让方面,“超级放款人”模式被认定为违规,该模式产生的违规存量必须在备案前清零。曾杰认为,这意味着网贷平台必须提前结束处于“超级放款人”模式下的借贷业务,相关借款人因此需要提前还款。“但有的平台不允许提前还款,或规定借款人必须支付高额违约金。鉴于上述监管规定,在这种情况下,借款人无需承担上述费用。”

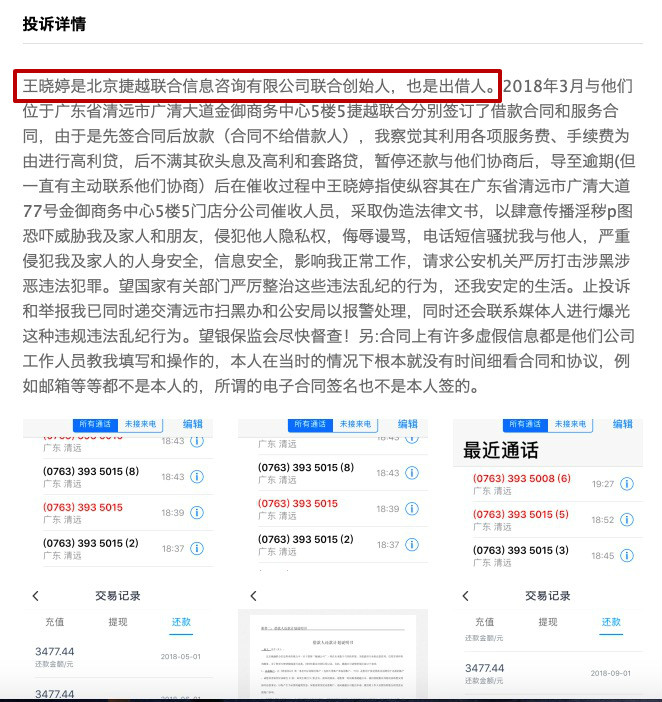

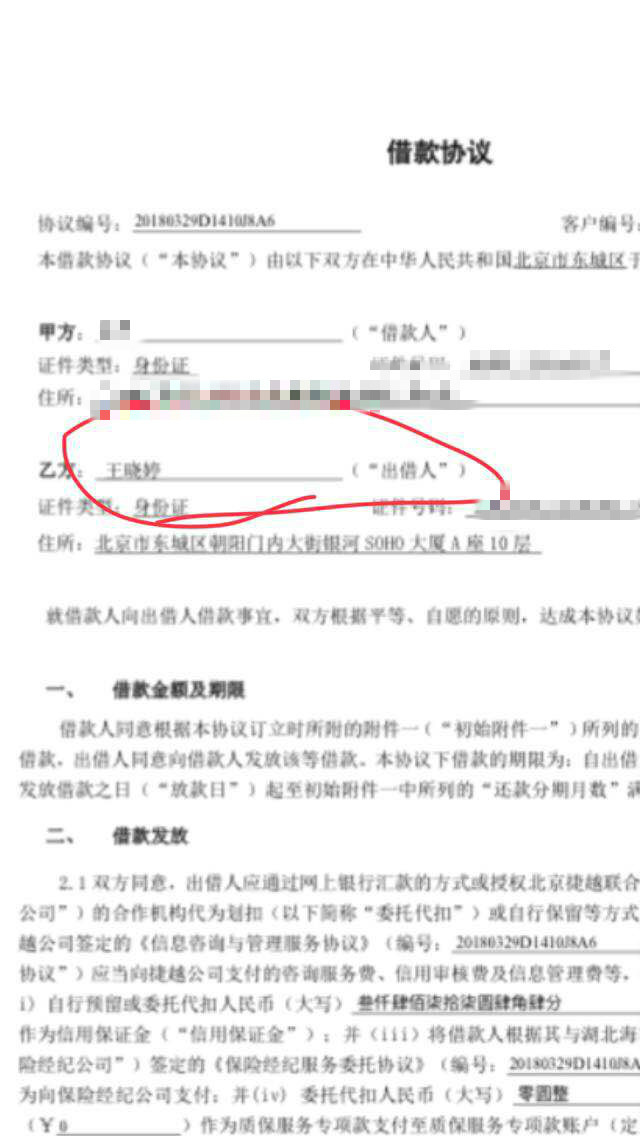

然而,近日有借款人投诉称,2018年3月,捷越及王晓婷仍利用“超级放款人”模式放贷。

5月21日,该借款人向《财经》新媒体提供了更多合同截图。合同显示,2018年3月29日,其与捷越及出借人签署了借款协议,而出借人正是王晓婷。

(图/受访者提供)

(图/受访者提供)

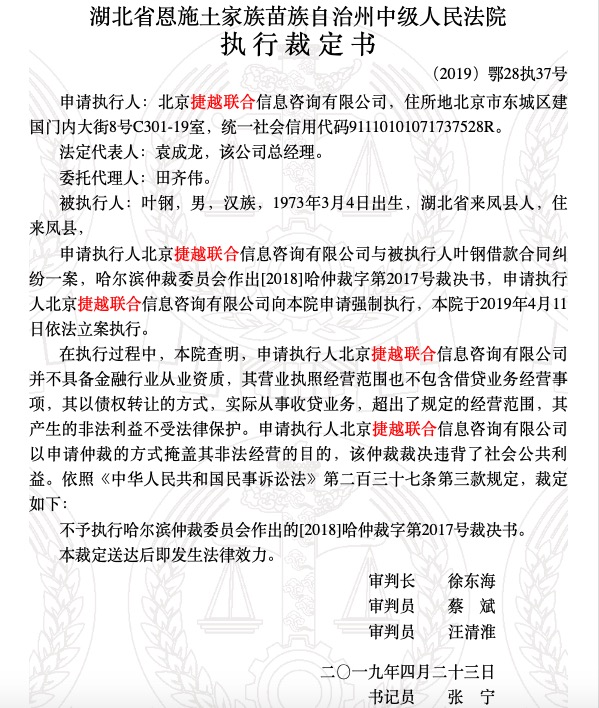

值得注意的是,今年4月23日,湖北省恩施土家族苗族自治州中级人民法院公布的裁定书指出,捷越以债权转让的方式,实际从事收贷业务,超出经营范围,非法利益不受法律保护。在此前的借款合同纠纷案中,捷越以申请仲裁的方式掩盖其非法经营的目的,冲裁裁决违背了社会公共利益,不予执行。

对于以上用户投诉及法院判决,捷越公关人员向《财经》新媒体表示:“超级借款人存在有其特定历史原因,也有其风险,监管要求整改,我们全力配合。但监管也知道,企业整改需要时间,所以给了大家整改期。监管在17年底下文,捷越于2018年6月整改完,该模式已经不存在了。另外,我们也可以理解个别法院,在P2P这个行业被监管明确认可之前,法院只能依据现有法律进行判决。但P2P这个行业存在多年,绝不是在进行非法金融活动,为小微金融也做出了贡献。并且95%以上的法院判决都是支持合法的商业合同的。”

(捷越方面提供的法院裁决书截图)

此外,上述接受采访的借款人透露,自己通过捷越平台与王晓婷签署的借贷协议期限为三年。捷越称已在2018年6月份完成对“超级放款人”模式的整改,将此前王晓婷拥有的债权转让给投资人,“之后就是投资人和借款人直接对接了”。但该借款人向《财经》新媒体表示,捷越从未通知自己出借人已发生变更。

“不需要通知。”捷越方面回应称,“从法律关系上来说,债权转让不需要原来那个人签字确认,现在的操作也都是这样的,借款人跟第一次借钱给他的客户签合同之后,这个客户在平台上把债权再转给其他客户的时候,不需要再跟借款人签合同,直接两个客户之间签债权转让合同就可以。”

借贷利率远超监管红线

暴力催收者来自何方?

在监管风暴来临之前,捷越的借贷业务主要由线下门店承担,其门店数量一度高达100多家,每个门店有近30名员工。不过,数量众多的线下网点也成为用户投诉的重灾区。

多位借款人质疑称,捷越通过收取高额咨询费、审核费等,与借款人签订阴阳合同,使合同金额远高于放款金额,从而越过监管红线,收取高额利息。

捷越向《财经》新媒体表示,不存在阴阳合同,借贷撮合会在前期收取一定的中介服务费。

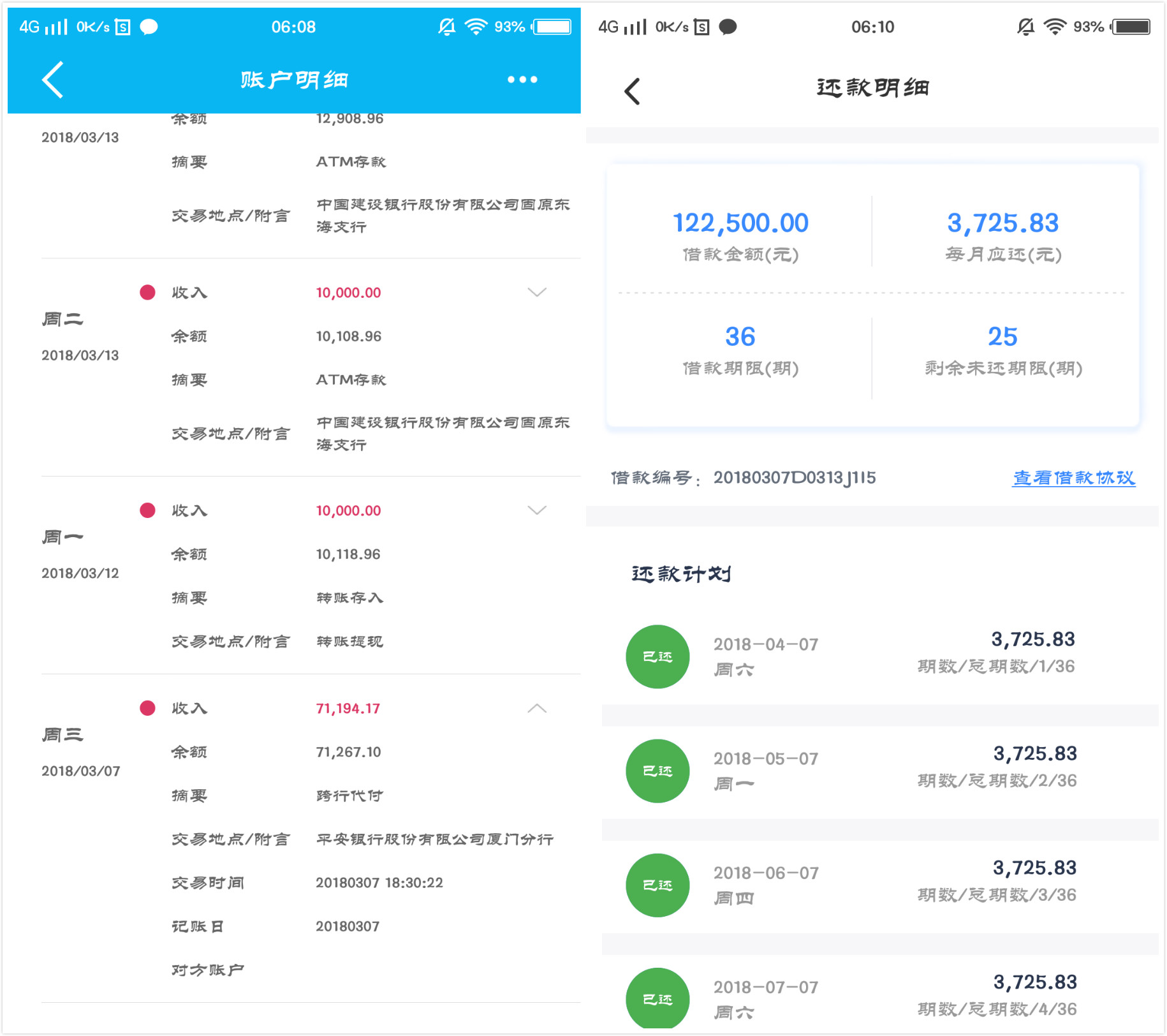

其中一位借款人称,2018年3月通过捷越借款71194.17元,但其借款金额却显示为122500元,需每期还款3725.83元,借款周期为36个月。

经计算,借款年利率已达47%。

另一位借款人称,2016年11月16日在北京捷越都匀分公司贷款5万元,实际放款4.7万左右,但合同中的借款金额为77862.38元,共分36期还款,每期需还款2563.89元。

经计算,借款年利率高达50%。

对此捷越表示,在监管有明确规定前,利率是一个市场化的行为,会根据客户资质进行不同的风险定价。资质比较差的客户确实会面临更高的利息。在监管明确利率上限之后,捷越已在按照监管新规执行。

随着监管收紧,一方面,自2017年下半年起,捷越的线下门店陆续被关停。王晓婷在去年7月份公开表示,当时捷越只有10余家线下理财门店处于运营中,预计到2018年底全部关停。

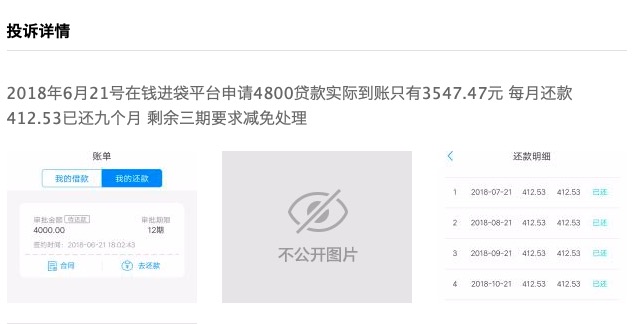

另一方面,捷越的网贷业务则不断扩张,其旗下的借贷平台包括向上金服、向前金服及移动借款APP“钱进袋”。目前,向上金服和向前金服均处于备案登记申请中。

据用户投诉,在钱进袋申请4800元贷款后,账单显示借款本金为4000元,但实际到账3547.47元,还款周期为12个月,每期还款412.53元,年利率为39.54%,已超过36%这一上限。

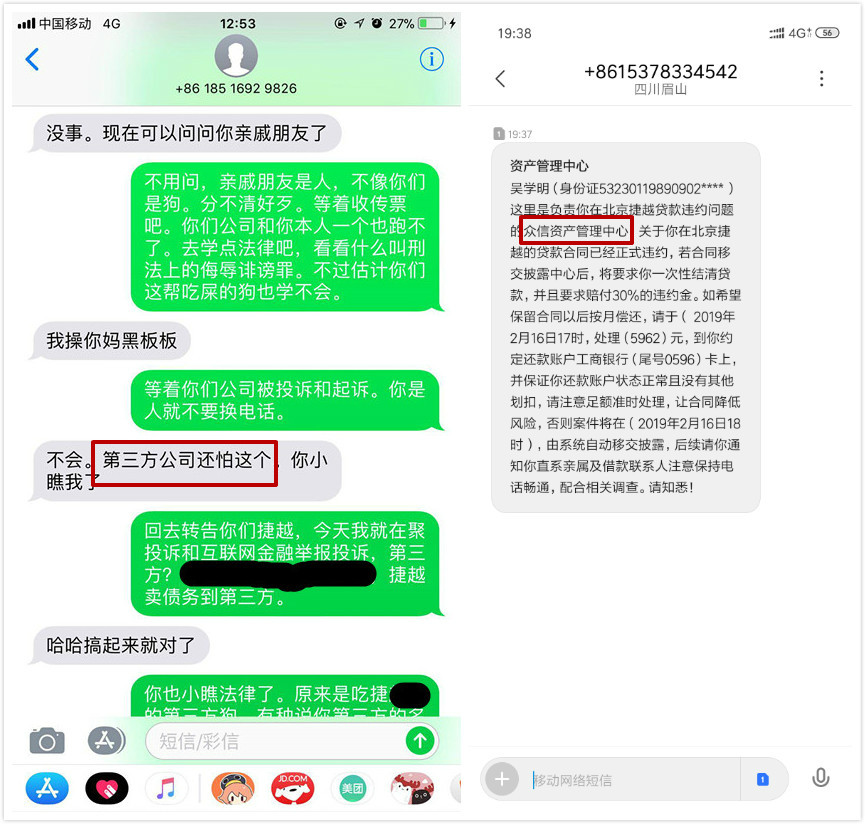

此外,捷越的催收业务也招来诸多质疑。王晓婷在2017年4月举行的“风控·命门峰会”上曾称,“我自己的催收团队300人”,并且“捷越做了声纹识别系统,一旦发现有一个人在骂人,自动断掉。”

但借款人提供的截图显示,相关催收人员自称来自第三方公司或“众信资产管理中心”,并多次采取言语辱骂、爆通讯录等暴力催收手段。

捷越是否将催收业务外包给了第三方?其应对暴力催收的“声纹识别系统”是否仍在发挥作用?捷越回应称,有些高期逾期贷款会委托第三方处理,已经严格跟所有合作机构表示不得暴力催收,以后也会继续监督合作机构。