图/视觉中国

《财经》新媒体 涂伟/文

2007年至2019年,重庆银行的A股上市路断断续续走了12年之久。2019年5月21日,证监会网站发布了重庆银行IPO预先披露更新招股书,意味着负重前行的重庆银行向着正式挂牌迈出了关键的一步。

重庆银行的负重前行,有一部分体现在连续多年下滑的核心一级资本充足率上。

招股书显示,2018年末,其核心一级资本充足率仅为8.47%,向着7.5%的监管红线又跨了一步,而2016年末这一数值还为9.82%。另外,逐年上升的不良贷款率也是重庆银行不得不直面的另一个问题。

《财经》新媒体统计发现,2018年重庆银行被监管部门行政处罚的次数占了2016年至2019年3月28日期间被处罚次数的50%。就在这一年,重庆银行开启了时隔十年后的第二次A股IPO之路。

“破发”重庆银行二度冲击A股

回顾重庆银行的资本市场之路,其实走的并不算顺畅。

公开资料显示,重庆银行成立于1996年9月,设立之初的名称为“重庆城市合作银行”,注册资本2.55亿元。2007年,该行更名为“重庆银行股份有限公司”,也就在这一年,重庆银行开始第一次筹划A股上市,并于当年向证监会递交了上市申请。

艰难的是,重庆银行直到2012年2月份才进入A股IPO排队企业名单。最终,苦苦等待的重庆银行于2013年转战香港资本市场,成为首家在港交所主板上市的内地城商行,同年11月,重庆银行IPO审核状态显示为“终止审查”。

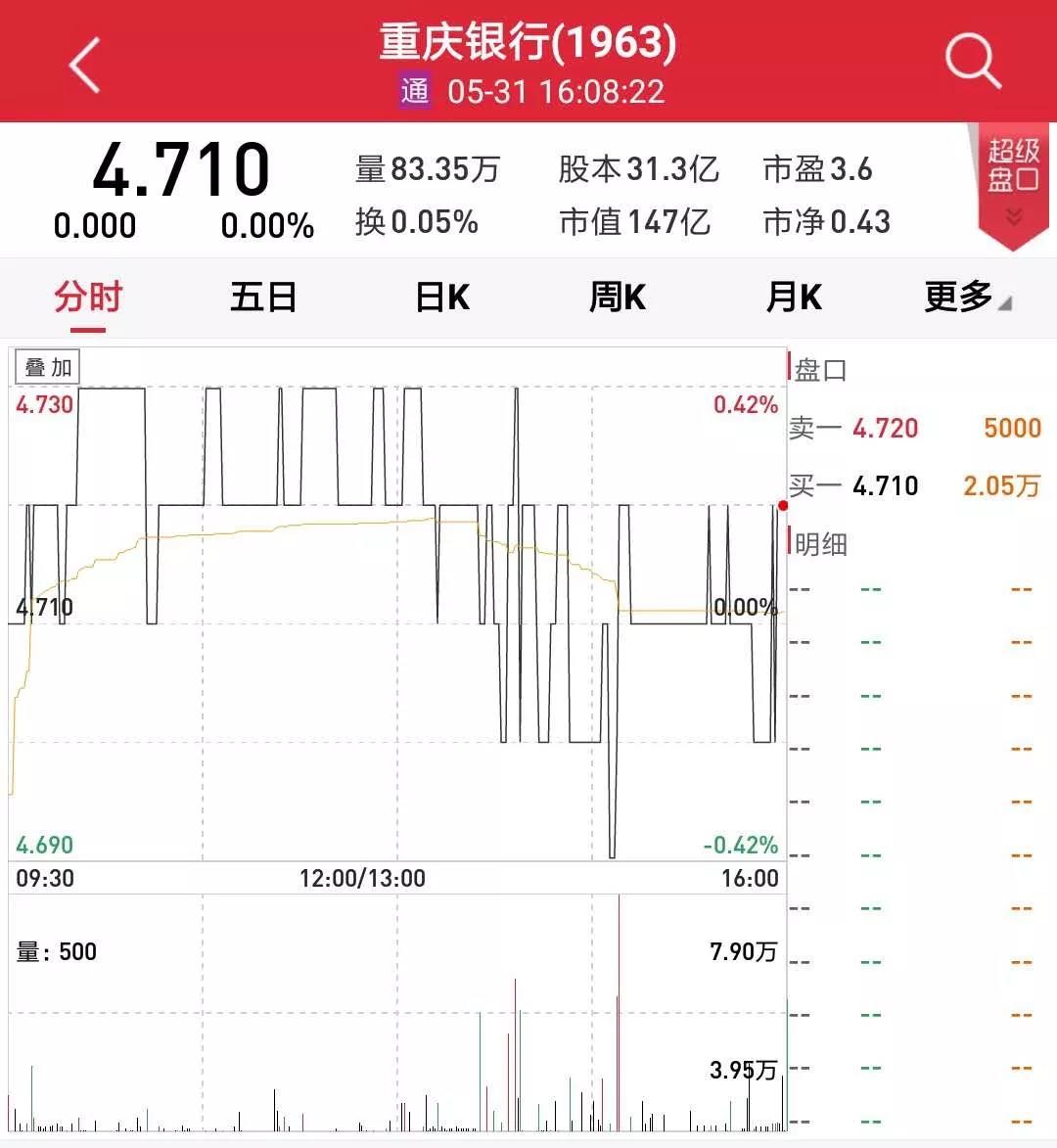

成功在港上市的重庆银行似乎并没有得到二级市场的青睐,上市后股价连跌3个月,股价最低时下探到了3.67港元/股。此后,重庆银行的股价长期处于“破发”状态。今日(5月31日),重庆银行股价报收4.71港元/股,仍大幅低于其6港元的发行价。

股价低迷的重庆银行并没有放弃A股的上市之路。2018年6月,证监会官网更新了重庆银行提交的A股招股说明书申报稿。时隔十年,重庆银行再次启动A股IPO征程。

无独有偶,和重庆银行同一日进行IPO预先披露更新的港股上市公司还有中国广核电力股份,其股价也处于“破发”状态。

经济学家宋清辉对《财经》新媒体表示,在港股弱市环境下,今年在港上市的内地企业目前股价大都表现不佳,“破发”更是常态。当下部分港股股价“破发”上市公司在A股谋求IPO,或是出于估值诱惑。当初这些公司大部分都是A股IPO受挫才转投港股,如今A股新设科创板,监管相对宽松,它们也想借机回A股分一杯羹。

核心一级资本充足率逼近监管红线

赴港上市不到5年时间再次启动A股IPO的重庆银行,仅仅只是想“分一杯羹”吗?

招股书显示,重庆银行拟申请发行不超过7.81亿股A股,约占发行完成后总股本的19.98%。重庆银行本次发行所募集的资金,扣除发行费用后,将全部用于充实核心一级资本,提高资本充足率。

2016年到2018年报告期末,重庆银行核心一级资本充足率分别为9.82%、8.62%、8.47%,一级资本充足率分别为9.82%、10.24%、9.94%,资本充足率分别为11.79%、13.60%、13.21%。

《商业银行资本管理办法(试行)》规定,非系统重要性银行的监管达标要求为每年末核心一级资本充足率、一级资本充足率和资本充足率分别不得低于 7.5%、8.5%和 10.5%。

重庆银行表示,本次A股发行完成后,资本充足率、核心一级资本充足率将进一步提高,抗风险能力将进一步增强。另外,资本充足率的提高、A股上市平台的搭建将有助于推动本行各项业务的快速发展,将进一步提升本行的盈利能力。

据了解,除了赴港上市之外,重庆银行近年来还以定向增发、发行优先股、发行二级资本债等方式补充资本。

具体来看,2015年,重庆银行非公开发行H股,实际募资26.58亿元,全部计入核心一级资本;2017年,非公开发行境外优先股,实际募资49.09亿元,全部计入其他一级资本;2016年及2017年,在全国银行间市场分别发行15亿元、60亿元二级资本债券,补充二级资本。

即便如此,重庆银行核心一级资本充足率、一级资本充足率、资本充足率还是没有得到有效提升,其中,2018年末核心一级资本充足率向着7.5%的监管红线又跨了一步。

由此可见,此次能否成功登陆A股,对于重庆银行而言,有着重大的意义。

不良贷款率居高不下

一方面,重庆银行要应对不断下滑的核心一级资本充足率,另一方面,需要担心的则是不断增长的不良贷款率。

2016年到2018年报告期末,重庆银行不良贷款分别为14.42亿元、24亿元、28.81亿元,不良贷款率分别为0.96%、1.35%、1.36%。呈逐年上涨的趋势。

按产品类型划分,重庆银行的不良贷款主要构成为公司贷款和零售贷款,其中,公司贷款占了绝大部分。

具体来看,2016年到2018年报告期末,重庆银行公司贷款中不良贷款分别为10.48亿元、16.90 亿元、20.26 亿元,不良贷款率分别为0.99%、1.54%、1.57%。

重庆银行认为,随着我国经济增长放缓、产业政策调整以及经济结构转型的不断深入,部分借款人可能在营运、财务和流动性方面遇到困难,偿债能力降低,信用状况恶化,从而导致贷款组合质量下降。此外,如果重庆银行的信贷风险管理政策、流程未能有效运行,也会导致贷款组合质量下降。

需要注意的是,今年3月份,证监会在给重庆银行IPO申请文件的反馈意见中提到,请发行人披露设立以来的不良贷款处置情况。这次IPO预先披露更新中,重庆银行公布了其自2004年以来的不良贷款处置情况。

数据显示,2004年至2018年,重庆银行在15年的时间内共核销呆账52.74亿元,转让债权33.2亿元,转让不良信贷资产收益权28.55亿元。这其中,2018年是个特别的年份,28.55亿元的不良信贷资产收益权转让工作在这一年全部完成,另外,2018年重庆银行核销呆账22.22亿元,占总呆账核销的42%。

行政处罚密集期申请上市

同样是2018年,重庆银行还有另外一个数据显的有些“特别”。

据《财经》新媒体统计,2016年至招股书签署日(2019年3月28日),重庆银行共被监管部门行政处罚14次,罚款金额合计398.22万元。被罚的原因涉及以贷转存;虚假转让债权,违规处置不良贷款;信贷资金空转、虚增存贷规模等问题。

其中,单笔罚款金额最多的来自重庆银行西安支行。2017年12月19日,该支行被中国人民银行西安分行行政处罚罚款58万元,处罚原因为未按规定履行客户身份识别义务、未按规定报送可疑交易报告。

重庆银行方面表示,以上行政处罚累计罚款金额仅占2018年净利润的0.10%,且罚款均已缴清。不会对本行的业务和财务产生重大不利影响,不会构成本次发行的实质障碍。

《财经》新媒体注意到,从重庆银行被行政处罚的时间周期上看,2018年独占了7起,占了报告期内重庆银行被行政处罚总数的一半。而就是在这一年,重庆银行重启了其A股IPO的征程。

对于重庆银行而言,IPO预先披露更新之后将进入初审会和发审会阶段,其上市的进程也随之进入关键阶段,《财经》新媒体将持续关注后续的发展情况。