美国宾夕法尼亚州的一处页岩气井。图/IC

过去十年来,美国页岩油气无疑是全球石油行业最亮丽的一道风景。根据BP能源统计年鉴数据,自2008年以来,全球石油日产量增加1160万桶,其中美国石油产量增加了850万桶,占全球石油液体产量增幅接近75%。2018年美国石油供给增量达到220万桶/日,几乎占当年全球石油产量增幅的100%。预计在未来五年间,美国页岩油都将是主导全球石油市场格局的重要力量。

美国页岩油气的迅猛发展也引发了跨国石油巨头的高度关注,并获得了石油巨头们的“巨资押注”。根据Drillinginfo公司统计,自2017年以来,埃克森美孚、雪佛龙等跨国石油巨头已经在美国西得克萨斯州的二叠纪盆地投入超过100亿美元,累计拥有450万英亩的土地,成为美国页岩油气的重要玩家。这些石油巨头为何要进军页岩油气领域,又能给产业带来哪些改变?

技术驱动的“规模化开发”新时代

在很多人印象里,美国页岩油气产业一直是中小型独立石油公司的乐园。但是跨国石油巨头的涌入,正在悄然推动美国页岩油气产业发生“二次革命”,从小规模“作坊工厂模式”向大规模、重投资的“大工业模式”迈进。

近年来,页岩革命的成功使国际大石油公司开始转变对二叠纪盆地的态度,纷纷加大在该地区的投入。埃克森美孚以66亿美元收购二叠纪盆地项目,完成并购后公司在二叠纪盆地拥有160万英亩勘探面积,预计页岩油产量将从目前的30万桶/日上升到2024年的100万桶/日。雪佛龙在二叠纪盆地拥有最大的土地面积,该公司在美国页岩油气投资组合净现值中排名第一,预计2023年页岩油产量将达到90万桶/日。BP公司以105亿美元收购必和必拓北美页岩资产后,增加了约19万桶/日的产量和46亿桶的资源发现储量。壳牌公司预计到2025年页岩油气产量年均增长9%。

与中小型独立石油公司由于资金实力有限、多数采取单井作业模式不同,跨国石油巨头由于拥有更强大的资金实力、装备能力和物流系统的支撑,它们在页岩油气开发方面积极探索更加规模化的开发新模式——立体开发模式(Cube Development)。这种模式的精髓在于采取多台钻机同时作业,并采用水平井技术对地下资源实施探测。

立体开发模式并非跨国石油巨头首创,此前Encana、devon、Concho等独立勘探开发公司在美页岩油气开发中已有“零星”的应用,但取得的效果不一。跨国石油巨头的进场给这种开发模式注入了全新的生命力。例如,壳牌在二叠纪盆地运用该模式可同时进行4口-6口井的钻探作业,钻探8000英尺深地层。采用此模式,壳牌2018年在该地区的页岩油气产量翻倍,达到14.7万桶/日。

埃克森美孚也是“立体开发模式”的积极践行者。该公司目前在二叠纪盆地部署的钻机数量已经从一年半之前的20台,快速增长至目前的60台左右。该公司在今年5月的投资者大会上宣布,将采用立体开发模式推动二叠纪盆地Poker Lake地区110平方英里区块的开发。公司预计将在该地区部署8个井场(平行一边各四台钻机),钻探井深达到7500英尺左右。受益于钻井规模效应和物流效率提升带来的成本节约,预计单井作业成本将降低5%-10%。

同时,跨国石油巨头以及很多独立石油公司在页岩油气开发中引入大量数字技术,有效降低了页岩开发成本。例如,EOG公司从勘探到销售全产业链共应用100多个APP,该公司采用Premier油田服务公司的技术,可将地层数据分析的时间从此前以天或者周计算缩短至以秒计算,大大提高钻井压裂效率。再比如,壳牌“iShale”项目中,作业人员可同时遥控操作多台钻机;还将深水油气开发中的传感器技术应用到页岩油气开发中。有些机构预计,这些数字技术预计可将每口页岩油井的钻井成本从590万美元降至400万美元,且未来还有较大降本空间。

近期,一些北美页岩公司积极探索推进钻井压裂装备升级换代,以进一步提高钻井和压裂作业效率。例如,EOG公司宣布在Delaware和Eagle Ford两个盆地运用了4台电力驱动压裂车队(占美国目前电力驱动压裂车队的三分之一),完成该公司接近三分之一的完井作业。该举措将为EOG公司带来两个方面的效益:

首先是可以大幅节约作业成本,与传统小型柴油压裂车相比,采用电驱动压裂车作业每口井大约可以节约20万美元费用。例如,传统柴油压裂车每天需要1万加仑柴油,仅柴油费用一天即达到3万美元,而电力驱动车则可以使用二叠纪盆地廉价的天然气作为发电原料,且装备规模更小(体量预计可缩小50%)、用工更少(人员预计可减少50%)、效率更高(如电驱动压裂车从一个井场到另一个井场的转移时间预计不到24小时,传统压裂车则需要2天-3天)。其次是可以产生较好的环境效益。与传统压裂车相比,电驱动压裂车大约会减少35%-40%的碳排放。

根据贝克休斯的统计,目前分布在美国和加拿大页岩盆地中的传统柴油压裂车约有500辆,每年消耗700多万加仑柴油,由70万辆油罐车装载运输到各大页岩盆地,平均二氧化碳排放量达7万公吨。而目前美国电驱动压裂车只有11辆,与传统柴油压裂车相比还只是“星星之火”。尽管电驱动压裂车建造成本比传统压裂车要高一些,但考虑到当前很多公司面临越来越大的碳减排压力,以及电驱动压裂车后期操作费用更低,业内人士预计此类电驱动压裂车未来将会得到大规模应用。

经过多年发展,长水平井巨型压裂、加密布井、一体化工厂化运作,已经成为美国页岩油开发的新常态。根据Post Carbon Institute的一份报告,自2012年以来,每个钻井的平均横向长度增加了44%,超过7000英尺,钻井用水量激增超过250%。报告称,更长的横向和更大量的水和沙的使用意味着2018年钻井数量可以达到2012年钻井数量的2.6倍。

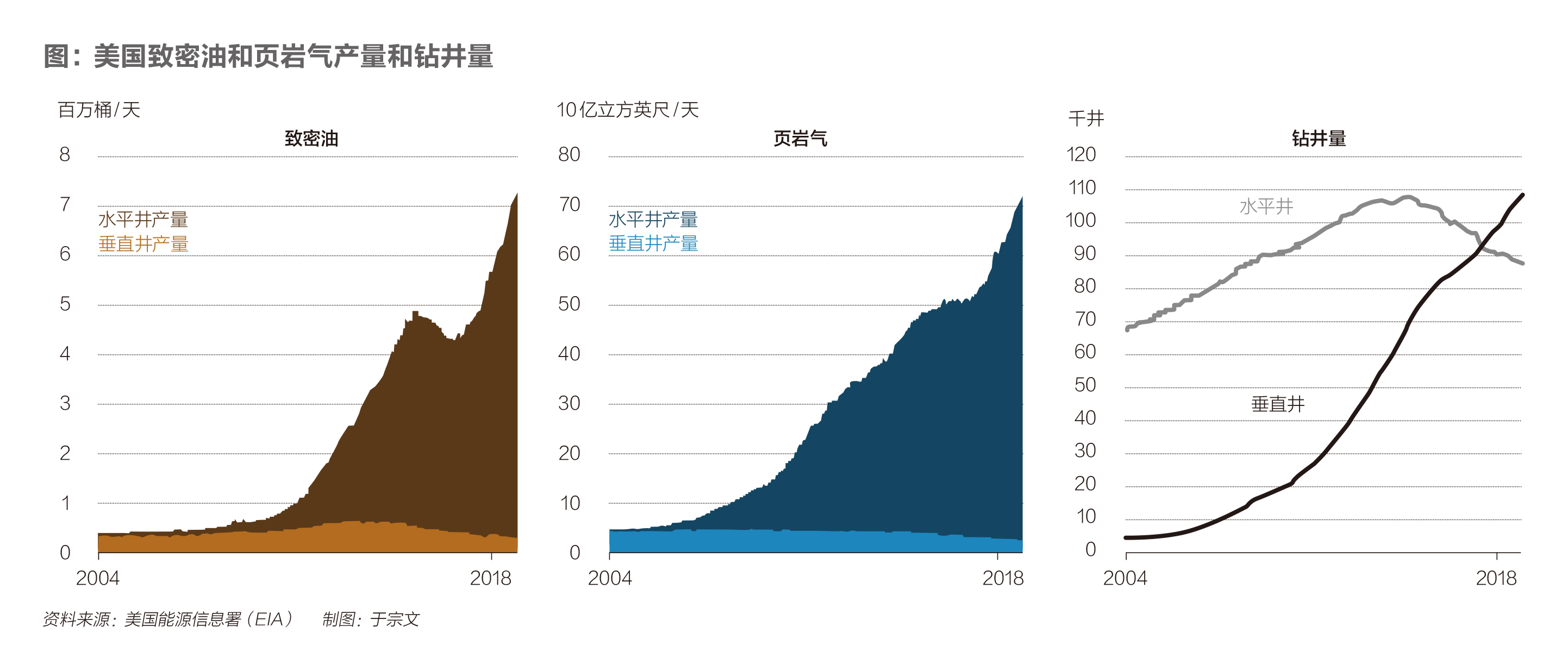

在技术进步推动下,美国页岩油气开采模式已经发生颠覆性变革。根据美国能源信息署统计,在2004年时,水平井大约贡献美国15%的页岩油产量和14%的页岩气产量,但在2018年,水平井贡献的页岩油和页岩气产量已高达96%和97%。在Marcellus地区,水平井贡献的页岩油气产量甚至高达99%。然而,截至2018年底,美国主要页岩油气盆地仍有高达8.8万口垂直井仍然在生产油气,这说明垂直井这一传统油气开采技术对增储上产的贡献日益式微,而长水平井压裂技术已经成为推动美国页岩油气产量增长的“绝对主力”。

巨头为何发生战略转向

在很多人看来,页岩油气和深水油气是“截然相反”的两种上游油气类型。传统的页岩油气以项目产量上升快、递减率高的短周期开发模式著称,此前主要玩家是中小型独立石油公司。而海洋深水油气项目则往往是重投资、长周期油气项目的典型代表,跨国石油巨头在该领域最为擅长。

然而,伍德·麦肯兹近期发布的一份研究报告认为,深水和页岩油气这两大类油气项目越来越相似。报告主要观点认为,近年来这两类资产的开发模式正在发生重大变革,使得两者从开发模式、开发周期以及成本控制等各方面呈现趋同特征。

一方面,面对2014 年油价“断崖式下跌”带来的挑战,深水油气项目正在加速“瘦身”。2004年-2014年间,全球深水油气项目投产周期基本都在10年左右,但近年来石油公司通过优化设计、实施分段建造和模块化建造、依托周边设施进行开发等新举措,过去三年全球深水项目开发周期已缩短至5年,有些项目从决定投资到投产甚至降至1.9年。而伴随长距离水平井技术、水力压裂技术、“立体开发模式”等技术和管理革命的深入推进,美国页岩油气产业也正在重新焕发强大生命力。

根据伍德·麦肯兹预测,2014年中期,大约只有90亿桶二叠纪盆地石油资源和50亿桶深水油气资源盈亏平衡成本可控制在50美元/桶以下。但到2019年中期,盈亏平衡成本可控制在50美元/桶以下的二叠纪盆地石油资源已高达660亿桶,深水油气资源达到330亿桶。预计页岩油气将占到未来全球新增油气资源的四分之三,深水油气大约占到新增油气的六分之一。

从页岩油气和深水油气“趋同”的背后,我们可以看到跨国石油巨头近年来降成本所取得的巨大成效,同时也可以看到石油巨头战略转型的方向。总体上看,从常规迈向非常规、从高碳迈向低碳是全球石油公司转型的大趋势。但在转型过程中,是选择进军深水还是页岩油气,曾经是一个大家热议的话题。

毫无疑问,深水作为一个高投资和高技术门槛的长周期资产,能够最大程度发挥跨国石油巨头的优势。近年来,跨国石油巨头勘探重点向深水转移趋势十分明显,部分公司深水投资已占公司海上勘探开发投资的50%以上。这些公司进军深水也获得了丰厚回报。根据统计,过去十年间全球新发现的2500亿桶油气资源中大约一半来自深水,仅占用40%的资本开支和12%的钻井,这其中很大一部分发现都来自超级石油巨头。

但对于美国页岩油气资产,巨头们的态度则要犹豫很多。在美国页岩革命爆发的10多年时间里,该领域一直是中小石油公司纵横驰骋的“疆场”,石油巨头们只是少量参与,基本上是作为“旁观者”。直到最近两三年,跨国石油巨头(除道达尔之外)才一反常态,开始大举进入页岩油气领域。

石油巨头为何开始投向页岩油气领域?笔者认为主要有以下几个方面的原因:

第一,页岩油气的巨大资源潜力,使其成为巨头们维持产量增长的重要来源。根据Rystad公司最新预测,美国页岩油储量高达2930亿桶,分别比沙特和俄罗斯多出2000亿桶和1000亿桶。特别是二叠纪盆地的崛起(国际能源署预计二叠纪盆地产量到2023年产量将达到540万桶/日,超过除沙特外的任何一个欧佩克国家),且开采成本较低,使得跨国石油巨头很难再对如此巨大规模的储量视而不见。

从目前趋势看,随着国际大石油公司加大投入,未来美国页岩油产量的增长将主要来源于国际大石油公司。根据咨询机构IHS预测,从2018年到2023年,二叠纪盆地的总产量将由250万桶/日升至570万桶/日,其中,国际大石油公司的产量将会增加超过70万桶/日,约占增量的五分之一。国际大石油公司将会在2019年后加速实现在二叠纪盆地的产量增长,到2023年,四家公司在二叠纪盆地的产量将占整个盆地产量的20%,并且之后还会呈现逐年递增的趋势。页岩油气产量也将在上述石油巨头资产组合中占据越来越重要的位置。

第二,页岩油气资产短周期、可快速产生现金流的特点,适应低油价环境下跨国石油巨头投资调整的大趋势。在2014年以来的低油价环境下,石油巨头们普遍压缩资本开支,并希望缩短投资回报周期,投资页岩油气无疑符合这一趋势。例如,埃克森美孚2017年短期高回报项目(投资周期短于3年)支出占上游支出的34%,预计2018年-2020年将进一步提高到50%以上。雪佛龙2017年提高短期高回报项目(2年内产生现金流)预算,由2014年占支出的55%提高到2017年的75%。

第三,向页岩油气、LNG等资产进军,也被视为是跨国石油巨头适应能源转型趋势的体现。根据Rystad Energy统计,页岩资产和LNG资产在跨国石油巨头资产结构中的占比,将从2001年-2005年的10%提升至2023年的30%,预计未来五年巨头们将投资2000亿美元在这两块资产上。面对《巴黎协定》实施和能源低碳转型加速给石油公司带来“碳泡沫”被刺穿和“资产搁浅”的挑战,相对短周期的页岩资产和低碳LNG资产,或将帮助巨头们更好地规避油气投资面临的气候变化风险。

巨头更容易盈利

尽管页岩油气已经成为石油巨头战略转型的重要方向。但巨头们仍需要证明自己,在这块曾经是很多E&P公司以及冒险家乐园的领域,他们是否可以成功驾驭并实现盈利?

当前业界对页岩油气产业是否还有盈利空间争议较大。从很多机构预测看,页岩资产盈利能力是不错的。

根据Rystad统计,美国页岩油气已成为仅次于中东油气的低成本资源,盈亏平衡成本从2015年的68美元/桶下降至目前46美元/桶。伍德·麦肯兹预计页岩油气资产的IRR(内部收益率)高达30%。美国能源信息署统计揭示,43家美国页岩油气公司2018年盈利达到280亿美元,似乎也佐证了这一判断。

颇为吊诡的是,业界时不时也传来一些页岩油气公司资金链紧张,乃至页岩公司遭受资本市场“抛弃”的消息。根据伍德·麦肯兹统计,在今年一季度WTI油价接近55美元/桶时,很多页岩公司现金流仍是负的,包括大陆、EOG在内的16家公司累计自由现金流为-32亿美元。

如何解释这一看似矛盾的场景?笔者翻阅了不少页岩公司的年报等相关材料,基本可以做出如下判断:

首先,很多页岩油气公司30%的IRR是可以实现的(一些公司的优质资产回报率甚至可高达70%-100%),但如果算上后期管输、销售等其他费用,页岩油气资产整体盈利可能会受到影响。实际上,一些页岩油气公司由于运输能力有限,设施不够完善,只能被动接受价格,油品终端销售时还将面临折价。

其次,一季度很多石油公司现金流为负,更多是页岩公司在短期内增加投资的结果。利用今年一季度服务价格较低时适当增加投入,这应该是可以理解的。当然从长期看,这些独立石油公司正在遭受资本市场越来越大的压力,特别是在页岩油气行业规模化发展的今天,小型独立石油公司的生存越发艰难。未来这些公司很可能会把维持正现金流、提升盈利能力摆在更加重要的位置。

第三,不同页岩油气公司经营业绩表现存在巨大差距。美国拥有数百家独立石油公司,不同公司间资产质量参差不齐。行业内的顶尖企业,比如EOG公司生产一桶油可实现利润10美元,今年一季度利润达到9亿美元左右;大陆石油公司2018年净利润接近10亿美元。这两家公司的总体负债也处于较低水平。但也有一些公司的日子不太好过。例如上半年被西方石油公司并购的阿纳达科,一度负债高达170亿美元,公司2018年底的股价仅为五年前的58%,低于同行(82%)以及S&P500指数(150%),这样的表现自然会遭受资本市场的较大压力。

与独立石油公司相比,石油巨头进军页岩油气业务则要“从容”很多,它们至少拥有以下几个方面的优势:其一是可快速复制中小页岩公司的勘探开发技术;其二是资金实力雄厚,可以进行更大规模、更长周期的作业,且不受资本市场的压力;其三是拥有上下游一体化的产业链条,在技术服务价格采购、管道运输、终端炼油销售等方面都能够产生规模效益。

正是基于上述优势,石油巨头在推动页岩油气成本下降方面取得了积极进展。根据Rystad Energy的数据,即使WTI Midland原油价格为每桶45美元,但在二叠纪的Wolfcamp A油田,拥有大规模作业和面积的大型石油公司,三年内平均可获得20%的回报。

这其中,壳牌2015年-2018年二叠纪盆地的开发成本已下降60%,该公司年报预计,其二叠纪盆地约10亿桶储量的盈亏平衡成本可控制在40美元/桶以下。埃克森美孚则计划将二叠纪的桶油成本降至15美元/桶左右。桶油成本降低的乐观预期,使得巨头们对二叠纪油气生产充满信心,有些媒体甚至预测,二叠纪盆地油气正迎来“超高盈利时代”。

数月前,埃克森美孚一位副总裁表示:“即使油价跌到35美元/桶,二叠纪盆地资产仍然能够达到两位数的回报率。”雪佛龙CEO麦克·沃斯在公司今年的年度投资者大会上表示,“即使在低油价环境下,二叠纪盆地资产仍然能获得超过30%的回报率,这是公司最好的一笔投资。”或许巨头们这次真的“赌”对了?

(作者为高级经济师、能源研究学者,现供职于某大型能源央企;编辑:马克)