报告摘要

● 我们在4.12的周报《“市场底”会滞后于“盈利底”吗?》中指出,A股“盈利底”之后创新低的可能性很小。一季报A股“盈利底”得到确认,预计“市场底”也将得到进一步“夯实”。

● A股收入和和盈利增速均显著回落

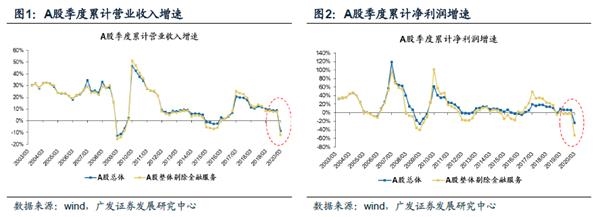

A股整体20Q1收入增速-8.79%(19Q4收入增速8.58%);A股剔除金融20Q1收入增速-12.28%(19Q4收入增速7.71%)。

A股整体20Q1盈利增速-23.85%(19Q4盈利增速6.48%);A股剔除金融20Q1盈利增速-52.39%(19Q4盈利增速-1.89%)。

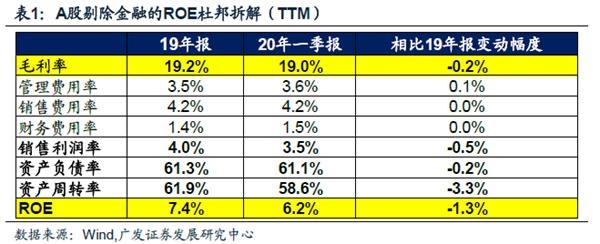

● 周转率恶化,拖累ROE下行

A股剔除金融20Q1的ROE(TTM)为6.2%,相对于19Q4的7.4%明显下行1.3%。在杜邦三因素中,资产周转率是ROE(TTM)的主要拖累项,A股剔除金融20Q1的资产周转率仅为58.6%,相对于19Q4的61.9%显著回落3.3%%。

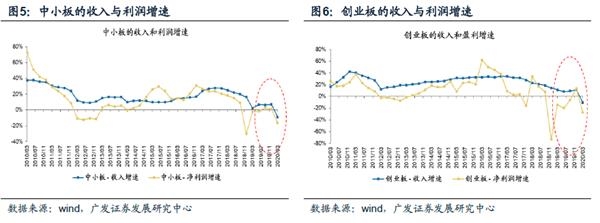

●中小、创业板的收入和盈利增速也明显下行

中小板20Q1收入增速-9.1%(19Q4收入增速7.0%);中小板20Q1盈利增速-16.4%(19Q4盈利增速0.9%)。

创业板20Q1收入增速-10.6%(19Q4收入增速11.1%);创业板20Q1盈利增速-27.5%(19Q4盈利增速13.2%)。

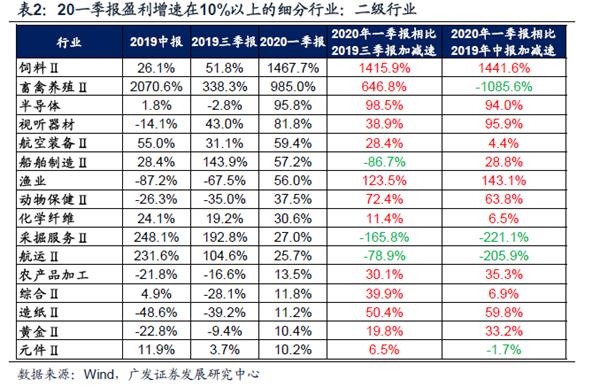

●细分行业:科技制造+农业相对高景气

在102个申万二级行业中,我们筛选了一季报盈利增速在10%以上的高增长行业,且20一季报相对于19三季报和19中报均加速的行业,这些行业主要分布在:科技制造(半导体、视听器材、航空装备、化学纤维、元件)、农业(饲料、畜禽养殖、渔业、农产品加工)等领域。

●核心假设风险:

新冠疫情对经济的影响超预期,企业盈利回落超预期,全球应对新冠疫情的政策力度低于预期,国内货币/财政政策低于预期。

报告正文

1、A股收入和盈利增速均显著回落

一季报收入增速大幅回落。A股整体一季报收入增速-8.79%(19年报收入增速8.58%);A股剔除金融一季报收入增速-12.28%(19年报收入增速7.71%)。

一季报盈利增速大幅回落。A股整体一季报盈利增速-23.85%(19年报盈利增速6.48%);A股剔除金融一季报盈利增速-52.39%(19年报盈利增速-1.89%)。

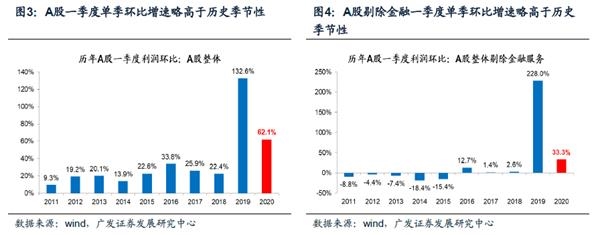

利润环比增速略高于季节性。受19年报商誉减值的影响(低基数),20一季报环比19四季报的单季净利润环比增速反而有所抬升:A股总体一季度单季净利润环比增速62.1%,A股剔除金融一季度单季净利润环比增速33.3%,略高于历史季节性。

2、周转率恶化,拖累ROE下行

疫情导致周转率大幅回落,是A股ROE下行的主要原因。A股剔除金融20一季报ROE(TTM)为6.2%,相对于19年报的7.4%明显下行1.3%。在杜邦三因素中,资产周转率是ROE(TTM)的主要拖累项,A股剔除金融20一季报的资产周转率仅为58.6%,相对于19年报的61.9%显著回落3.3%%。

3、中小、创业板的收入和盈利增速也明显下行

中小板一季报收入、利润增速拐头向下。中小板20一季报收入增速-9.1%(19年报收入增速7.0%);中小板20一季报盈利增速-16.4%(19年报盈利增速0.9%)。

创业板一季报收入、利润增速拐头向下。创业板20一季报收入增速-10.6%(19年报收入增速11.1%);创业板20一季报盈利增速-27.5%(19年报盈利增速13.2%)。

4、细分行业科技制造+农业相对高景气

一季报景气度最高(盈利增速10%以上)的行业——在102个申万二级行业中,我们筛选了一季报盈利增速在10%以上的高增长行业,且20一季报相对于19三季报和19中报均加速的行业,这些行业主要分布在:科技制造(半导体、视听器材、航空装备、化学纤维、元件)、农业(饲料、畜禽养殖、渔业、农产品加工)等领域。

风险提示:海外经济和政策的不确定性、国内政策超预期、国内经济增长超预期。

(文章来源:广发策略研究)