黄金价格不仅是全球经济发展好坏的晴雨表,也是全球主要经济体之间博弈格局的反映。

伴随着美元指数连续数周的下跌和市场避险情绪的升温,黄金期货和现货价格均创下纪录新高,且上涨前景依然被众多机构看好。

7月27日上午,伦敦现货黄金在突破2011年创下的历史高位纪律1921美元/盎司之后,继续上攻至1943美元/盎司附近,日内上涨一度超2%。当日,上海期货交易所黄金期货主力合约12月合约也创下历史新高435元/克。

避险情绪推升黄金价格

年初以来,新冠疫情的暴发对全球经济造成巨大的破坏性影响。据国际货币资金组织(IMF),预测,2020 年全球经济将收缩 4.9%。与此同时,为应对疫情冲击,欧美主要央行纷纷大幅降息并扩大资产购买计划,以刺激经济增长。

从今年以来的走势看,与年初1510美元/盎司的价格相比,现货黄金价格年内涨幅接近30%。尤其是进入7月之后,涨势进一步增强,先后突破1800美元和1900美元两个重要价格关口。

“投资者对于目前黄金市场的态度似乎只想买买买,强劲而又迅速的涨势导致黄金价格突破历史高位,但高处不胜寒,波动性的幅度和不确定性都将加大,目前看来似乎是获利了结的好机会。”某大行贵金属交易员对《财经》记者表示。

从黄金强势上涨背后的逻辑看,除了美元指数和美债收益率持续走低这一重要因素,欧美宽松力度不减,美国经济表现处于弱势,以及中美关系紧张局势等也是重要推手。

在国泰君安期货金融衍生品研究所陶金峰看来,全球货币政策超低宽松、新冠肺炎疫情继续大幅扩散、避险需求强劲、投资需求旺盛、美元指数持续大幅下跌、通胀预期增强、国际地缘政治因素等多重利多因素刺激,推动近期国际金价不断震荡上行。

中信证券报告认为,美国疫情二次暴发风险阻碍经济重启,预计货币与财政刺激政策持续放宽, 财政赤字压力快速累积压制美元指数,黄金货币属性支撑价格上行。

“尽管中美摩擦等政治风险推升避险需求,但美元的避险地位显然已让步于基本面差异和流动性宽裕,在当前难以得到充分体现,黄金等避险资产受到追捧,决定美元走势的基本面和流动性因素难以在短期内逆转。” 华泰证券固收分析师张继强这样认为。

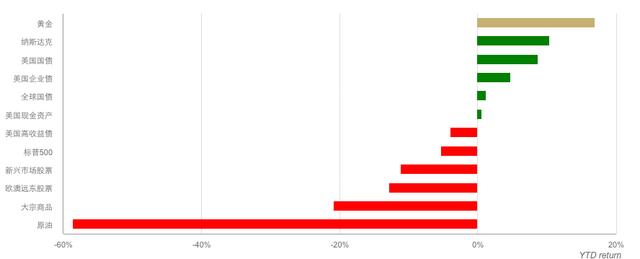

此外,从上半年全球主要资产的表现来看,黄金的回报率已大幅领先股市、国债和原油等大宗商品。尤其是与股市对比,即使欧美主要股市从今年3月至今反弹明显,黄金的表现依然较好。

世界黄金协会认为,虽然全球股市已从一季度的低点大幅反弹,但新冠疫情造成的高度不确定性和超低利率环境仍在驱使避险资金强势流向更安全、更优质的资产,黄金也受益于投资者的避险需求,黄金 ETF 创纪录的资金流入进一步凸显了它的对冲作用。

全球主要资产上半年表现

(数据来源:世界黄金协会,截至2020 年 6 月 30 日)

与此同时,ETF对黄金的持仓也在不断刷新历史新高。以全球最大黄金ETF为例,据 Wind数据显示,截至 7 月 24 日,全球最大黄金 ETF SPDR Gold Shares 的黄金持仓量为 1228.81吨,较 2020 年 6 月末增加 49.91 吨。

世界黄金协会数据显示,截至6月,全球黄金ETF已连续7个月出现净流入,创下历史纪录,总持仓达到了3621吨的历史新高。今年上半年,全球总流入则达到了734吨(约合395亿美元),远超过去年度的流入纪律,在吨数上超过了2009年创下的646吨总增长纪律,在净流入价值上超过了2016年创下的年度净流入230亿美元的纪律。

某外资机构投资策略总监对《财经》记者分析指出:“黄金的表现将取决于经济复苏的速度和形态,与其他类型的经济危机不同,疫情对于经济的冲击是急速而短暂的,黄金牛市可能难以延续数年。即使仍存在上涨空间,短期内回调的可能性依然较大。”

2000美元指日可待?

虽然年内已经上涨了近30%且突破保持了9年的纪律高位,不过多数机构仍看涨黄金价格。

高盛集团表示,黄金价格在未来12个月内可能达到2,000美元。花旗集团也预期金价有30%的可能性在未来3个~5个月内突破2000美元。

据多位受访的投资行业人士透露,与过去数年不同,受全球金融市场众多不利因素的叠加影响,2020 年,在资产配置中,越来越多的投资者将黄金视作对现有投资组合的对冲资产。

世界黄金协会的报告则预计,市场对全球经济从新冠疫情中恢复的预期正从V 型快速反弹变成U 型缓慢反弹,甚至可能因为疫情反复肆虐而遭受多次冲击(W 型反弹)。不管出现何种模式的经济复苏,疫情都很可能会对资产配置产生持续性的影响,也将继续强化黄金作为战略资产的作用。

对于今年后期的资产配置策略,摩根大通私人银行在投资策略展望中预计,美元走强的时期终于要结束了,美联储已将利率降至零,美国国债收益率跌至长期低点,经通胀调整后的收益率优势已经消失。以美元计价的大宗商品将更有吸引力,黄金受到美元疲软和较低的真实收益率的支撑。

花旗财富管理也认为,黄金可能是最安全的避风港之一,在市场风险偏好和风险厌恶时期均表现出较强的韧性,并且这一特性可能持续下去。此外,在整个G10国家实施超低利率或负利率时期,黄金也往往表现良好。

值得指出的是,新冠疫情的结束之日仍未明了,即将到来的美国大选以及中美之间博弈升级的可能仍存,众多不确定性仍然在影响黄金市场。

中信建投证券分析预计,美国的货币政策宽松主基调不会改变,欧洲阶段性表现强于美国也将达是大概率事件,黄金作为宽松和避险的受益品种已表现出强势,预计美国大选之前仍将保持强势,近期有望突破历史新高,冲击2000美元/盎司。

瑞银也将下半年的目标价从1900美元/盎司上调至2000美元/盎司,但瑞银还认为黄金价格将在6个月内见顶。

瑞银表示,疫情的不确定性和国际关系变化给金价带来支撑,由于全球经济将于明年加快复苏,加上疫苗面世和各国央行终将收紧宽松的措施,这些将导致黄金ETF资金流出,导致金价见顶。

“利率可能不会长期保持低位,如后续数月经济复苏意外强劲,主要央行抬升利率,对金价也将形成打击,同时大国之间的紧张关系也不会长时间得不到缓和。”上述投资策略总监还分析指出。