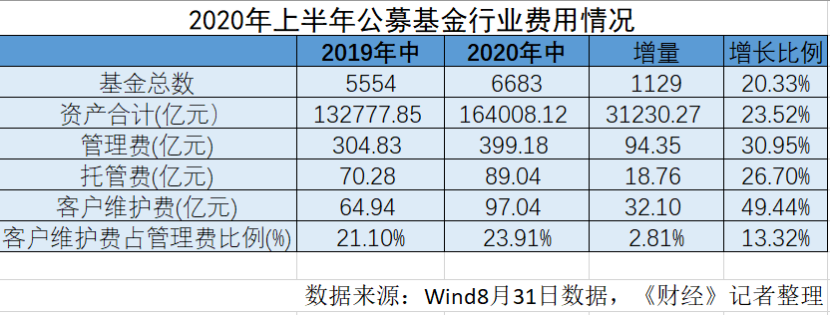

上半年资本市场整体向好,基金公司也赚得盆满钵满。《财经》记者根据Wind数据统计发现,2020年上半年,全行业共计管理资产规模16.4万亿元,相比去年同期增加23.5%;管理费收入399亿元,比去年同期增加31%。

16家公司比去年多赚两个亿

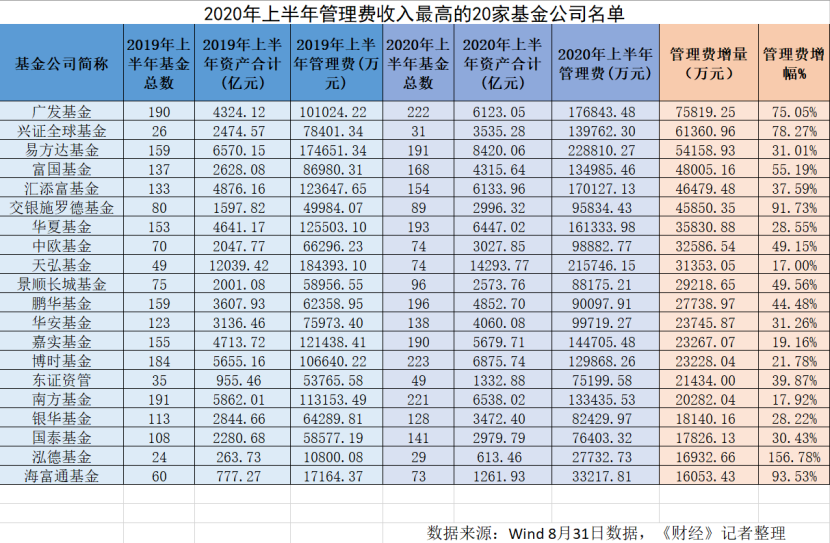

以下是今年上半年管理费收入最高的20家基金公司名单:

从上表可以看到,管理费收入的增长基本与公司主动权益类产品的号召力以及今年的扩容成正相关。

管理费增量最大的前三家基金公司是:

广发基金,从10.1亿元增长至17.7亿元,增长7.6亿元,增幅75%;

兴证全球基金,从7.8亿元增长至14亿元,增长6.1亿元,增幅78%;

易方达基金,从17.5亿元增长至22.9亿元,增长5.4亿元,增幅31%。

此外,管理费增量居前的公司还有,富国基金、汇添富基金、交银施罗德基金、华夏基金、中欧基金等。

从增幅来看,最惊艳的是泓德基金、海富通基金以及交银施罗德基金。泓德基金从去年同期的1亿元增长至2.7亿元,增幅157%;海富通基金从去年的1.7亿元增长至3.3亿元,增幅94%;交银施罗德基金从去年的不到5亿元,到今年的9.6亿元,增幅91%。

行情火热,一些基金公司上半年管理费就超过了去年全年。主要集中在中小基金公司以及成立不久的年轻基金公司,包括睿远基金、信达澳银基金、华泰证券资管、博道基金、惠升基金、泓德基金、华润元大基金、朱雀基金、博远基金、蜂巢基金、西藏东财基金等。

客户维护费占比上升更快

值得注意的是,在管理费节节攀升的同时,客户维护费的涨幅更明显,支出97亿元,相比去年同期增长49%。

客户维护费,业内又称“尾随佣金”。上半年客户维护费的增速显著超过管理费的增速,原因在于新发基金的大发行。仅今年成立的有数据可统计的352只基金,客户维护费总额就达11.97亿元。

爆款基金是其中支出的大头。下面是今年发行份额超50亿份的基金已披露财务数据的部分统计,19只基金的客户维护费共计4亿元。

从上表可以看到,大部分爆款基金的客户维护费占比都达到了管理费收入的一半,有些甚至达到六成以上。

易方达研究精选成立时规模达166亿元,上半年管理费收入7795万元,客户维护费为3708万元;汇添富中盘积极成长的初始规模为116亿元,上半年管理费收入5410万元,客户维护费为2767万元。

爆款基金中客户维护费最高的是广发科技先锋,上半年管理费为1.45亿元,支出客户维护费5400万元,占比37%,占比数据相对同类基金较低。从广发科技先锋的规模增长情况来看,初始规模为80亿元,最新规模为257亿元,费用的支出主要在于基金成立后规模的持续扩张,而非新发基金时的支出。

最“省钱”的是华夏中证新能源汽车ETF,发行份额108亿份,管理费收入1886万元,客户维护费仅为95万元。

部分养老FOF尾佣超过管理费

最“费钱”的是FOF,尤其是养老目标基金。一半以上的FOF佣金占比超过50%,少部分佣金甚至超过了管理费。

今年4月成立的中欧预见养老2025一年持有(FOF),管理费收入21万,客户维护费支出达到45万。此外,多只更早成立的FOF佣金比例也超过了管理费本身。包括易方达、前海开源、上投摩根、富国基金、鹏华基金、汇添富基金等旗下产品。

为何这类基金佣金如此高昂?“佣金支出可能是因为发行期或者二次营销时的一次性奖励。这种属于赔钱赚吆喝,用别的基金收入来补贴亏损的基金,也可以叫‘以基养基’。”一位资深基金研究人士认为,大公司可以凭借雄厚的实力“以基养基”,但客观上对行业里其他公司竞争力造成了损害,影响行业的生态。

近期颁布的《公开募集证券投资基金销售机构监督管理办法》规定,依据基金销售机构销售基金保有量提取的客户维护费,对于个人投资者的部分不得超过50%,非个人投资者部分不得超过30%。

前述基金研究人士表示,“希望这个规定可以严格执行,会对整个行业的发展有利。”他补充道,“奉劝渠道不要过于贪婪,基金公司的主要收入是管理费。过高的尾佣是竭泽而渔,如果行业没有了,渠道要去哪里收尾佣呢?”