截至8月31日,上市券商全部公布了半年报。即便上半年疫情影响严重,但券商却意外收获了业绩提升。根据Wind统计,上半年,38家A股上市券商合计实现营业收入2265.73亿元,同比增加21.48%,合计实现归母净利润740.77亿元,同比增长28.35%。

根据记者统计,超过一半的券商归属母公司股东的净利润增超30%。龙头券商中信证券营收、净利润稳居首位,是上半年最赚钱的券商。一些中小券商也表现亮眼,营收净利润出现较大幅度上涨,东方财富证券的净资产收益率更是达到了8%,给股东创造了较高的回报。但是也有券商表现失色,例如中原证券净利润出现断崖式下滑,降近九成。

营收:一梯队阵型稳定 中小券商增幅最大

2020年上半年,证券行业尽管一定程度上受到疫情的影响,部分业务线下拓展受阻,但对数据金融的持续投入给予了券商回报,A股市场的交投活跃亦极大增厚了券商业绩。38家上市券商合计实现营业收入2265.73亿元,同比增加21.48%。

Wind数据显示,上半年营业收入超过50亿元的券商有13家,其中8家券商的营业收入均超100亿元。

中信证券上半年实现营业收入高达267.44亿元,是券商中唯一一家上半年营收超过200亿元的券商。海通证券上半年的营业收入为177.88亿元,位列第二。国泰君安则以158.12亿元的营业收入额位列行业第三。华泰证券和广发证券紧随其后,上半年营业收入分别为155.41亿元和142.06亿元。

从排名上看,头部券商阵型稳定。中信证券、海通证券、国泰君安、华泰证券、广发证券稳居前五。不过,与去年上半年相比,华泰证券营收排名从此前的第五名上升至第四名,且与国泰君安仅有不到3亿元的微弱差距。广发证券则由此前第四名下滑至第五名。此外,中信建投进入前十。兴业证券跌落前十。

中信证券半年报显示,证券投资业务营收额为89.21亿元,贡献了总营业收入的大头,证券投资业务营业收入同比增长50.83%。

从营业收入增长情况来看,19家券商上半年营收同比增长超20%,其中有7家券商的营收增幅超过50%。小券商营收增长猛烈,红塔证券成唯一一家营收增幅超200%的券商。

营收增长榜前三位被中小券商包揽。红塔证券以上半年24.56亿元的营收实现226.21%的同比增幅,位居营收增长榜首位,一骑绝尘。东方财富以87.17%的同比增幅位居第二,长城证券位居第三,营收同比增幅达75.68%。

红塔证券半年报显示,证券投资业务贡献最大,营收12.73亿元,同比增长147.10%。其营业成本仅为2900万元,营业利润率高达97.72%。除了自营业务以外,红塔证券的期货业务也是重要收入板块,期货业务实现收入9.12亿元,同比增长2916.34%。

大券商亦表现不俗,中信建投以99亿元的营收实现67.63%的同比增幅,银河证券同比增幅亦超50%,达52.20%。

已披露半年报的38家上市券商中,中泰证券、海通证券、中原证券等共计9家券商上半年营收同比下滑。营收排名前十中只有海通证券同比出现下滑。太平洋证券营收同比下滑幅度最大,达53.76%,主要原因是证券投资业务受股票质押违约处置证券股价下跌影响,整体投资业绩下降,而自有资金投资产品估值下降亦导致整体收入下降。

净利润:中信证券最赚钱 中原证券降近九成

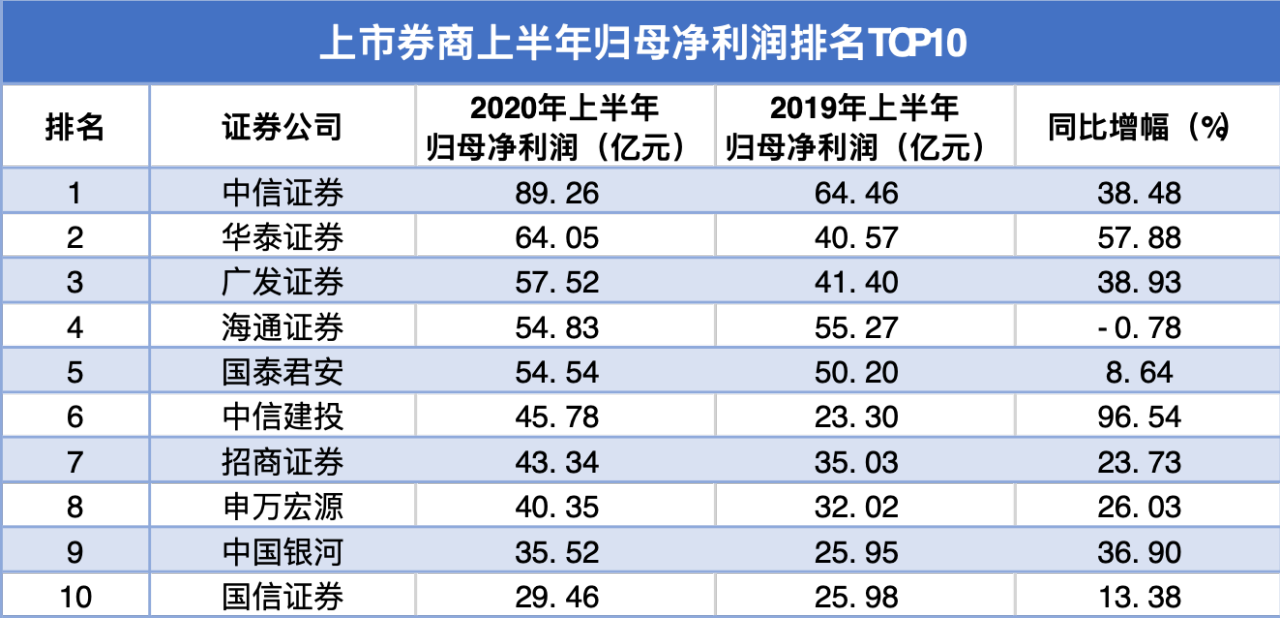

在净利润方面,38家上市券商合计实现净利润740.77亿元。上半年归母净利润超过10亿元的上市券商共有17家,其中有5家上半年归母净利润超50亿元。

中信证券上半年净利润依旧稳坐头把交椅,归母净利润高达89.26亿元。头部券商盈利能力不容小觑,稳居净利润榜前十。华泰证券以64.05亿元归母净利润位居第二位,广发证券上半年归母净利润为57.52亿元,位列第三位。

从归母净利润增幅情况来看,有18家券商上半年归母净利润同比增幅超过30%,其中有8家券商同比增幅超过50%。

归母净利润增幅最大的券商为红塔证券、东方财富和第一创业,同比增幅超过100%。在头部券商队伍当中,中信建投净利润增幅最大,以45.78亿元的归母净利润实现96.54%的同比增幅,而海通证券归母净利润则出现了小幅下滑。

根据7月底中证协对134家券商未经审计财务报表统计,上半年,134家证券公司共实现营收2134.04亿元,同比增幅19.26%;实现净利润831.47亿元,同比增长24.73%。在行业“大丰收”的情况下,中原证券的归母净利润却出现断崖式下滑,净利润下降87.14%。

中原证券公布的合并利润表显示,公司实现0.18亿元的利息净收入,同比下滑69.54%。利息净收入下滑主要为买入返售金融资产利息收入减少。其经纪业务和投行业务手续费净收入实现同比上涨,但资管业务手续费净收入仅为0.2亿元,同比下滑50.72%,代买卖证券业务净收入增幅和投行收入增幅亦不及行业平均水平。

同时,中原证券上半年信用减值损失和其他资产减值损失均有明显增加。其中,信用减值损失1.4亿元,同比增加74.70%,主要为买入返售金融资产减值准备增加;其他资产减值损失0.23亿元,同比增加486.25%,主要为存货跌价准备的增加。

净资产收益率ROE:东方财富股东回报率最高

净资产收益率(ROE)反映券商为股东创造回报的效率,是衡量获利能力的核心指标。根据《财经》记者统计,在已披露中报的券商中,有8家上半年净资产收益率超过5%,绝大部分券商的ROE集中在3%-5%之间,有2家券商的ROE低于1%。

净资产收益率最高的券商为东方财富,高达8.00%,与去年同期相比提升了3.16个百分点。东方财富网是目前A股唯一一家拥有证券全牌照的互联网公司,和传统公司相比具有独特优势。在独特的赛道持续前进。

今年上半年,东方财富基金销售业务、经纪、两融收入均同比大幅增长,其中基金销售收入同比增长超过1倍。上半年,东方财富实现营业总收入33.38亿元,同比增长67.1%;实现归母净利润18.09亿元,同比增长107.69%。

位列第二位的是中信建投,ROE达7.92%,同比增加3.08个百分点。广发证券ROE同比增加1.48个百分点,至6.21%,位居第三。

上半年净资产收益率超过5%的券商有8家,3%-5%的有25家,其余5家ROE都在2%以下。其中,太平洋证券和中原证券ROE低于1%,这意味着股东回报率最低。

从ROE增幅来看,有29家券商ROE同比有所增加。红塔证券ROE增幅最大,同比增加3.32个百分点。而中原证券和太平洋证券ROE则同比减少超过2个百分点。

净资本:大券商资本实力最雄厚

净资本是衡量证券公司资本充足和资产流动性状况的一个综合性监管指标,是证券公司净资产中流动性较高、可快速变现的部分。通过对证券公司净资本情况的监控,监管部门可以准确及时地掌握证券公司的偿付能力,防范流动性风险。

从净资本情况来看,剔除东方财富外,根据Wind统计,37家上市券商净资本合计达10963.48亿元,平均值为296.31亿元,但仅有12家券商净资本超均值。

国泰君安以893.38亿元的净资本额位居榜首,中信证券紧随其后,净资本为879.25亿元。而海通证券则以708.45亿元的净资本规模位列第三位。银河证券和广发证券分列第四位和第五位,净资本额分别为676.72亿元和651.81亿元。

大券商流动性资产更为丰厚,抗风险能力明显比小券商要强。排名前十位的券商净资本额共计6505.26亿元,占37家券商净资本总量的59.34%。

从净资本规模来看,净资本规模超过300亿元的券商共有12家,其中8家净资本规模超500亿元。大部分券商净资本规模在100亿至300亿元这一区间,共计19家。

而在榜单末尾,南京证券、太平洋证券、国联证券等6家券商净资本不超百亿元,与头部券商相去甚远。华林证券净资本最少,仅50.40亿元。

在净资本排名前十位的券商中,申万宏源净资本与上年度末相比增幅最大,为15.14%,其次为光大证券,增加了7.64%。而在这十家大券商中,有5家净资本与2019年相比有所下降,中信证券净资本减幅最大,为7.35%,其余4家减幅在4.25%-1.95%之间。