9月24日,一份《恒大集团关于恳请支持重大资产重组项目的情况报告》(下称《报告》)在坊间流传。

《报告》称,如果这次资产重组不能如期完成,可能会引发一系列风险,落款日期是2020年8月24日,并在《报告》的下方附上了恒大地产的股东信息和为他们提供借款的金融机构信息。

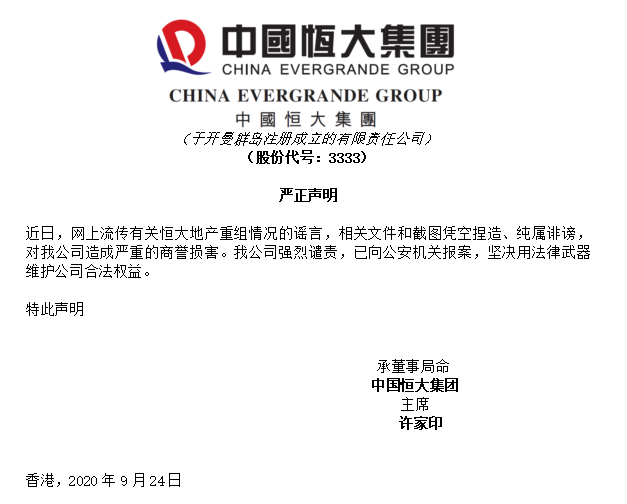

24日当晚,恒大集团发布澄清声明:相关文件和截图凭空捏造、纯属诽谤,对公司造成严重的商誉损害。他们强烈谴责,并已向公安机关报案。

公开信息显示,《报告》中所称“重大资产重组项目”是4年前恒大地产与深圳经济特区房地产(集团)有限公司(简称“深深房”,股票代号000029.SZ)的重组并购。

2016年9月14日,深深房开始停牌,当年10月10日,该公司发布公告,宣布签署了《关于重组上市的合作协议》。协议的另一方是广州市凯隆置业有限公司,后者持有恒大地产100%的股权,深深房将通过发行股份、支付现金的方式购买该100%的股权。

如果重组完成,凯隆置业将会成为深深房的控股股东。这也意味着,恒大地产将会完成在A股的借壳上市。

四年过去了,重组一直未能完成。

1300亿“战投”是什么

重组开始之后,恒大通过三轮引资,引入了1300亿元的战略投资。

第一轮开始于2016年10月10日,恒大地产可以引入300亿元的战略投资者,这些战略投资者会成为恒大地产的股东,而此前恒大地产的股东只有凯隆置业。

2017年1月2日,恒大完成了这项工作。恒大与中信、中融、华信、山东高速、深圳广田等八家战略投资者签订增资协议,共引入投资300亿。增资完成后,这八家战略投资者持有恒大地产约13.16%股权。

3个月后,恒大又启动了第二轮“引战”工作,这次吸引了400亿的战略投资。

2017年11月6日,恒大集团再发公告,恒大地产与6家战略投资者签订增资协议,合共引入第三轮投资600亿。

三次“引战”工作完成后,战略投资者共持有恒大地产36.54%的股权,凯隆置业的持股比例则降到63.46%。

根据前两次“引战”条款,恒大地产与深深房的重组协议要在2020年1月31日完成,否则战略投资者有权要求凯隆置业以原有投资成本回购所持股权,或者,凯隆置业无偿向战略投资者转让部分恒大地产的股份,转让比例为战略投资者所持股份的50%。

第三次的“引战”条款则将时间延后了一年,即2021年1月31日。

值得注意的是,在第三次“引战”中,恒大董事局主席许家印参与“背书”。

恒大在第三轮战投的回购条款中写道:“如果投资者要求凯隆置业回购其在恒大地产的股权,凯隆置业有权选择不回购。在此情况下,投资者有权要求许家印代替凯隆置业根据回购条款按照投资者原有投资成本回购相关恒大地产的股权。”

艰难的重组之路

在被恒大称之为捏造的《报告》流出之前,个别战略投资者可能已经意识到重组进程不及预期,比如苏宁集团。

9月17日,在苏宁的投资者会议上,苏宁相关人士表示,如果恒大地产不能在明年1月如期在境内完成重组上市,他们将启动回购条款,追回此前的200亿元战略投资。

由苏宁控制的南京润恒企业管理有限公司目前是恒大地产第二大股东,出资185.5319334亿元,共持有4.7038%的股份。

从2016年9月14日深深房停牌以来,已经历时4年多,对于恒大地产和深深房来说,这场重组异常艰难。

深深房在2020年半年报中,直言公司面临着可持续发展的风险。深深房称,受重组影响,该公司并未新增土地储备项目,累计土地储备项目也仅有一个“汕头新峰大厦”,总建筑面积为2.67万平方米。

一直以来,证监会对房地产公司的上市、并购等事情都持谨慎态度。2007年,曾有媒体报道,证监会发审委暂停内地房企A股IPO的申请、受理、审批工作。

2010年、2013年,国务院分别发布《关于坚决遏制部分城市房价过快上涨的通知》、《关于继续做好房地产市场调控工作的通知》,明确规定对存在闲置土地、炒地以及捂盘惜售、哄抬房价等违法违规行为的房地产开发企业,将暂停上市、再融资和重大资产重组。

2016年,证监会修订《重大资产重组管理办法》,房企在A股借壳上市几无可能。

此前,另一家房地产公司万达集团就走上了荆棘满布的“回A之路”,为了能够回到A股,从2015年开始,喊出了“去地产化”的口号,期望将万达打造成一家服务型企业。但暂时未能如愿。

万达、恒大想要回到A股,一个主要的原因就是房地产公司在香港资本市场并不受到欢迎。

截至9月24日,中国恒大在港股的市值是1988亿港币,碧桂园为2108亿港币,而在深交所上市的万科,市值则高达3265亿人民币。

恒大的负债有多重

《报告》显示,截至2020年6月30日,恒大集团有息负债余额为8355亿元,涉及银行类金融机构128家、涉及非银行金融机构121家,还涉及境外债券1852亿元。

由于恒大集团已经发布了澄清声明,报告中所写的负债信息可信度存疑。

根据中国恒大(03333.HK)2020年中报告,恒大集团的资产总额是2.3万亿,负债总额是1.98万亿,资产负债率为86.2357%。

高负债率是中国房地产公司的集体特性,此前有媒体统计,中国上市房地产公司平均负债率超过80%。比如,截至2020年6月30日,万科的资产负债率达到83.9%、碧桂园的资产负债率达到88.0304%、保利的负债率则为77.66%。

最近,中国恒大也在加速去杠杆、降负债。

今年年初,恒大曾提出降负债的具体目标,希望从2020年到2022年,将有息负债平均每年减少1500亿元。恒大发布的中期报告显示,截至6月底,恒大有息负债比3月底减少约400亿元,预计全年会减少1000亿元左右。

9月17日,中国恒大又发布公告,将使用自有资金提前偿还15.65亿美元优先票据,这次的偿债规模创下香港资本市场纪录。当时有分析人士认为,这是向外释放降负债的决心。

在降负债的同时,今年8月,恒大旗下的恒大物业引入235亿港元的战略投资,9月恒大汽车获得40亿港元的投资,这在一定程度上增加了他们的净资产。(棱镜,已获授权转载)