导读

9月PMI体现供需改善延续,内、外需支撑下,需求端改善更加显著。建筑业高景气区间持平,未有进一步亮眼表现,服务业回暖构成复苏亮点。后续四季度经济动能抬升中,消费将扮演重要角色。结构性补库或将在消费回升,投资、出口大体平稳的背景下进一步扩散。

摘要

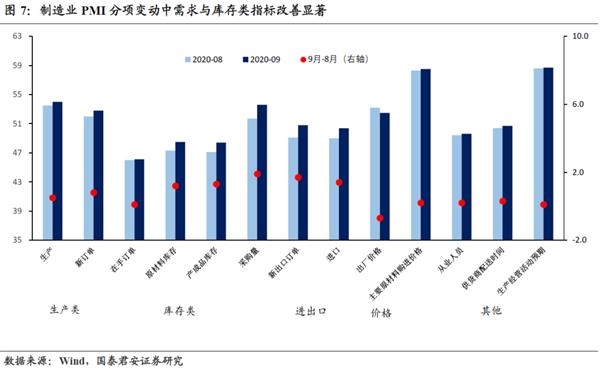

9月制造业PMI较8月回升0.5个点,达51.5%,连续7个月位于荣枯线之上。其中,大幅改善指标包括新出口订单、进口、采购量以及库存类指标:

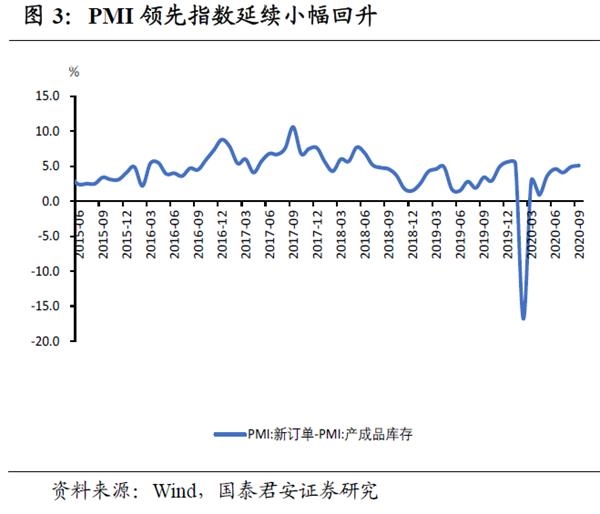

总体供需缺口小幅改善。9月PMI生产指标较8月小幅回升,内需改善弱于外需。生产强于需求已经持续7个月,PMI领先指标的反弹边际出现趋缓。

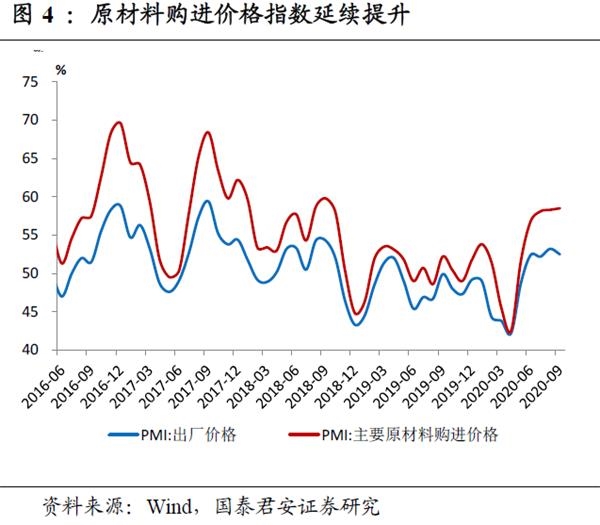

出厂价格和原材料购进价格指数较8月一降一升。出厂价格在需求改善阶段出现涨幅收窄,预计9月PPI环比或同步出现小幅回落。

库存指数回升,产成品库存回补幅度强于原材料,采购量同步上行。当前库存指标仍在荣枯线之下,虽然部分行业及企业出现库存的结构性回补,但整体仍处于去库趋缓的状态。

细分行业中,9月绝对值最高的4个行业为食品、汽车、饮料、电气机械,环比表现最好的3个行业为汽车、食品、石油炼焦。

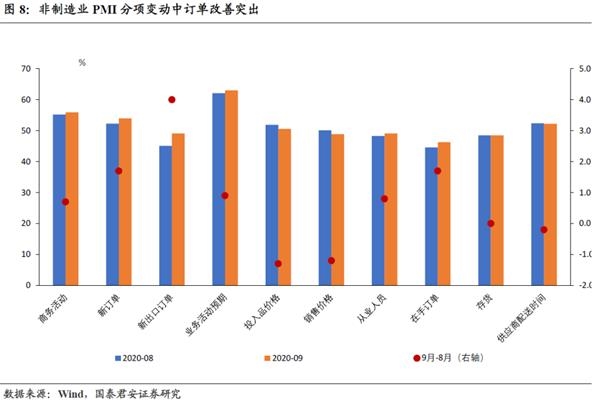

9月中国非制造业商务活动指数为55.9%,较8月小幅提升0.7个点,主要支撑为订单类指标提升。其中建筑业表现持平,服务业改善构成核心亮点。

透过9月PMI数据,我们看到当前出口依然在边际改善,需求端提速修复,库存出现一定程度回补,但生产持续强于需求,对工业品出厂价格水平的进一步提升带来了抑制。我们综合PMI、BCI、工业企业利润等指标发现,当前基本面运行边际上呈现出以下特征:

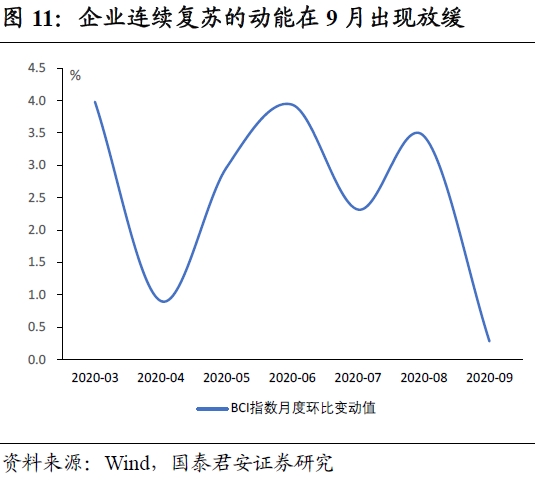

经济动能仍在抬升,但在动能切换过程中,边际动能有所趋缓。9月BCI指数环比改善幅度,已经掉到疫情后的低点,我们认为主要受到外部疫情二次爆发以及内部经济动能切换的影响。

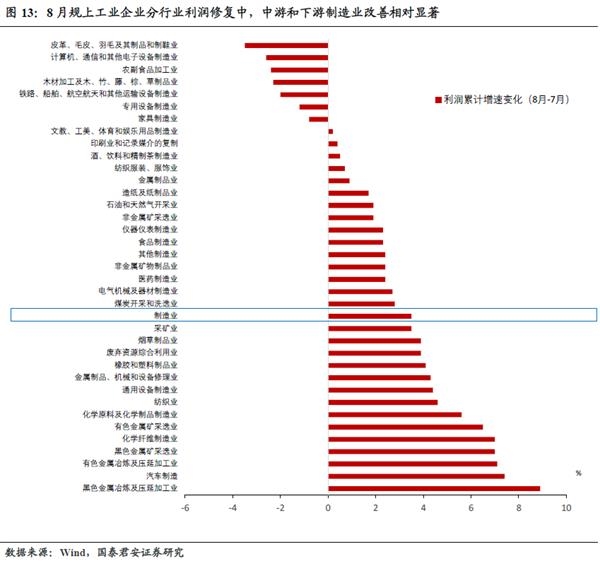

结构性补库已经开始显现,集中在部分中游和下游制造业。8月工业品库存出现回升,我们认为其中既包含部分行业的主动补库行为,也带有部分被动累库的影响。结合行业工业增加值和库存变动来看,主动补库行为在中游的化学原料、金属制品等行业,以及下游制造中电气机械、通用设备等体现比较充分。

展望后续,我们认为四季度经济动能抬升的核心,在于消费修复的贡献。在出口和投资动能大体平稳的背景中,未来消费端的改善,将进一步对下游消费行业库存回补带来助力,叠加未来疫苗落地后的海外需求回升,内外需共振之中,整体库存将从中游和下游制造的结构性回补中逐渐扩散开来。

正文

一、需求改善显著,内需不弱,外需走强

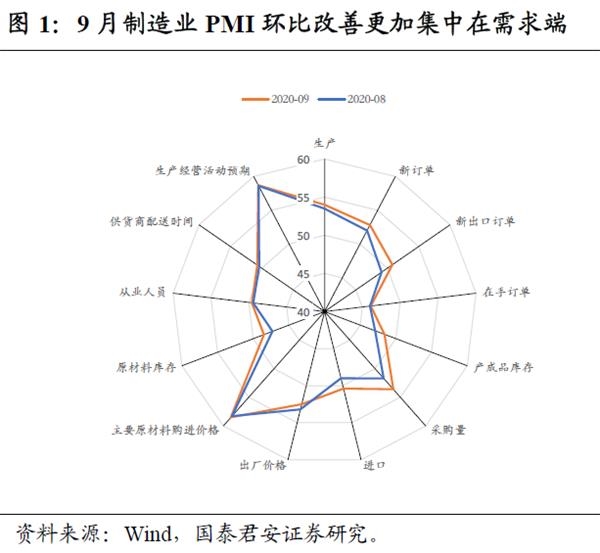

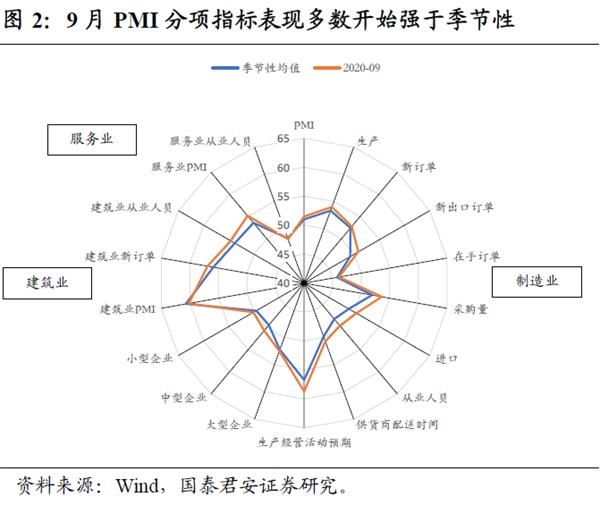

9月制造业PMI较8月回升0.5个点,达51.5%,连续7个月位于荣枯线之上。其中,大幅改善指标包括新出口订单、进口、采购量以及库存类指标。此外,从业人员继续小幅回升(图1)。从季节性角度来看,服务业表现更加突出(图2):

9月制造业PMI显示出新订单的改善强于生产修复,需求步入提速,其中制造业角度,外需修复仍然相对显著。内需方面,非制造业表现更加亮眼,其中建筑业持平8月,未进一步走高,因此主要改善源于服务业;

产成品与原材料库存指标回升,采购量大幅提升,结构性补库迹象已经开始显现。但由于整体库存指标均位于荣枯线下,因此仍处于被动去库阶段。出厂价格的小幅回落,也体现出生产长期超越需求后,所带来的供给抑制;

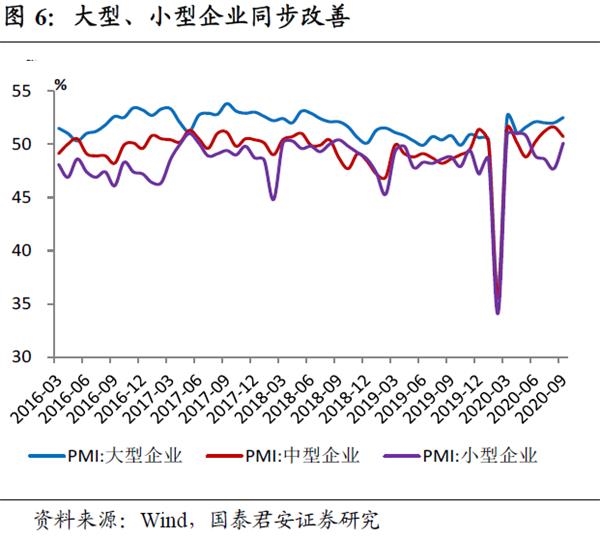

大型与小型企业同步出现改善,就业情况延续好转。结合财新PMI的近月走势,小企业表现好转的动能或将延续。

(1)总体供需缺口小幅提升(图3)。9月PMI生产指标分项,较8月小幅回升0.5个点至54%,三季度内,生产端景气度始终保持相对平稳,需求端内外需改善提速,新出口订单指数较8月提升1.7个点,重回线上,内需新订单改善弱于外需,提升0.8 个点,需求改善追赶生产的状态延续,但生产强于需求已经持续7个月,PMI领先指标的反弹边际出现趋缓。

(2)两大价格指数一升一降,出厂价格指标荣枯线上回落,原材料价格继续回升(图4)。PMI两大价格指数,出厂价格指数和原材料购进价格指数较8月一升一降,前者回落0.7个点,后者提升0.2个点。出厂价格在需求改善阶段出现涨幅收窄,主因工业品供给压抑,预计9月PPI环比或同步出现小幅回落。

(3)库存指数回升,产成品库存回补幅度强于原材料。原材料库存指数48.5%,较8月提升1.2个点,产成品库存指数48.4%,较8月回升1.3个点,采购量同步上行至53.6%。9月库存较8月的回补体现充分,但各项库存指标仍在荣枯线之下,部分行业及企业出现库存回补,仍整体处于去库趋缓的状态。

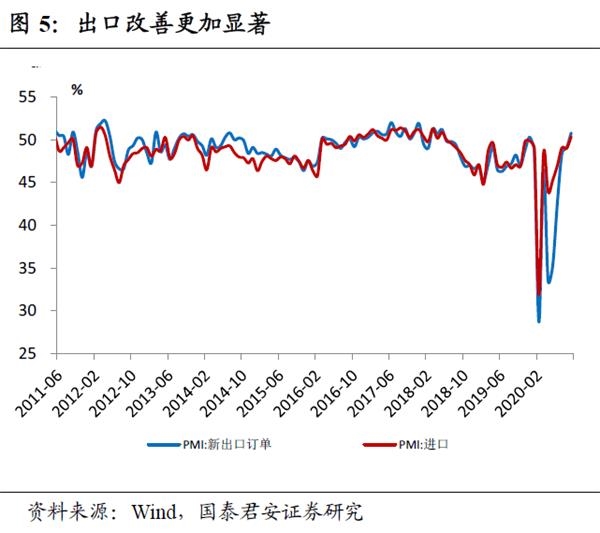

(4)进出口同步改善(图5)。9月PMI新出口订单指数提升1.7个点至50.8%,近9个月首次达到荣枯线之上,进口指数回升1.4个点至50.4%,近26个月重回荣枯线上。三季度内,出口持续改善,9月外需依然不弱,进口在内需改善下同步出现提升。

(5)分企业规模看,各类企业全线位于荣枯线上,大型、小型企业同步改善(图6)。当前仅中型企业出现回落。叠加近月财新PMI的连续走高,我们认为小企业改善动能或将延续。

(6)细分行业中,9月绝对值最高的4个行业为食品、汽车、饮料、电气机械,环比表现最好的3个行业为汽车、食品、石油炼焦。

二、非制造业表现突出,建筑业持平,服务业改善构成主要助力

9月中国非制造业商务活动指数为55.9%,较8月小幅提升0.7个点,主要支撑为订单类指标提升(图8)。非制造业的核心亮点集中于服务业的复苏。

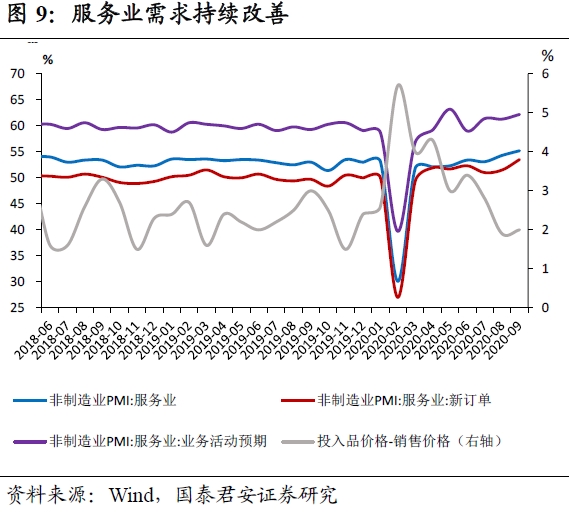

(1)服务业PMI为55.2%,比8月回升0.9个百分点,业务活动预期保持高景气状态(图9)。从行业大类看,铁路运输、航空运输、住宿、餐饮、电信广播电视卫星传输服务、租赁及商务服务等行业商务活动指数位于60.0%及以上的高景气区间,同时服务业从业人员环比延续改善,对整体就业拉动和居民收入修复带来支撑。

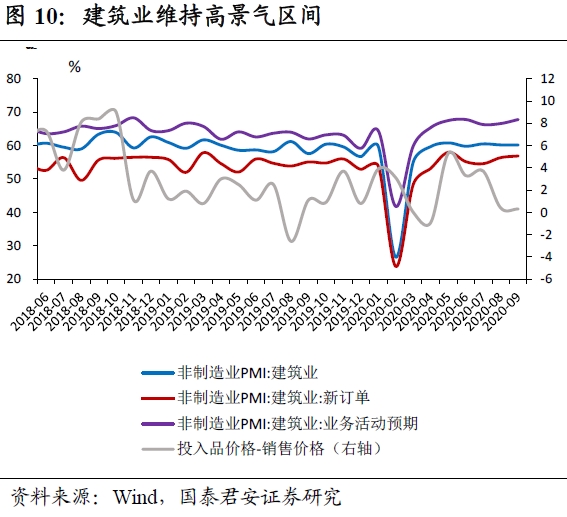

(2)建筑业PMI为60.2%,与8月持平,继续位于高景气区间,业务活动预期和新订单出现小幅改善,投入品价格以及销售价格回落。整体而言,建筑活动高景气区间没有出现进一步走强,后续地产与基建的投资端表现或将相对平稳(图10)。

其他细分行业中,航空运输本月84.3,住宿67,表现优于其他行业。从环比变动来看,航空较8月回升15.8个点,仓储回升9个点,回升相对明显。

三、经济动能切换下,结构性补库的迹象已经显现

透过9月PMI数据,我们看到出口依然在边际改善,需求端提速修复,库存出现回补,但生产端持续强于需求端,带来的供给过剩对工业品出厂价格水平的进一步提升带来了抑制。我们结合PMI、BCI、工业企业利润等分析发现当前基本面运行边际上呈现出以下几个特征:

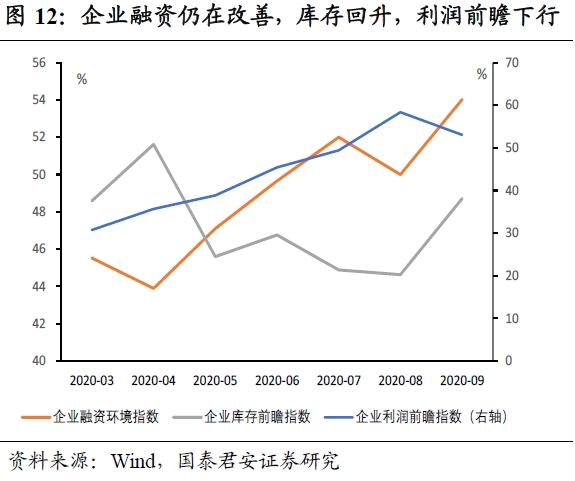

一、经济动能仍在抬升,但在切换过程中,边际动能有所趋缓。9月BCI指数环比改善,已经掉落到疫情后的复苏低点,我们认为主要受到外部疫情二次爆发以及内部经济动能切换的影响。首先,海外疫情爆发从外需、美元指数等多个角度对国内产生连带影响。其次,在建筑业PMI未进一步超预期提升,地产调控趋严边际扰动下,以地产、基建为代表的投资活动在四季度的动能抬升中的贡献或将让位于消费复苏,这将对提速的上游供给带来抑制,体现在价格上,我们当前看到消费品价格走升,但上游产品部分价格回落的状态。由于外部疫情和上游价格的影响,企业利润前瞻改善也出现了一定的走弱。

二、结构性补库已经开始显现,集中在部分中游和下游制造业。8月工业品库存出现回升,我们认为其中既包含部分行业的主动补库行为,也带有部分被动累库的影响。结合行业工业增加值和库存变动来看,主动补库行为在中游的化学原料、金属制品等行业。以及下游制造中电气机械、通用设备等体现充分。结合利润修复情况来看,8月规上企业行业利润修复同样相对集中在中、下游制造。因此,我们认为结构性的补库行为在上述子行业已经开始显现。

展望后续,我们认为四季度经济动能抬升,核心在于消费修复的贡献。在前期报告(“复苏向纵深推进,全面补库或在一个季度后开启”,20200823)中我们强调,全面补库或有望在一个季度后开启,我们认为出口端在海外疫情二次爆发下,防疫物资出口支撑将获得延续,非防疫物资出口在国内产业链完备下仍然存在出口替代的动能,整体出口表现难以出现显著回落,投资端表现将相对平滑,而未来消费端的改善,将进一步对下游消费行业库存回补带来助力,叠加疫苗推出后的海外需求回升,内外需求共振下,整体库存的回补或将在经济动能回升中,从中游和下游制造的结构性逐渐扩散开来。

(文章来源:国泰君安)