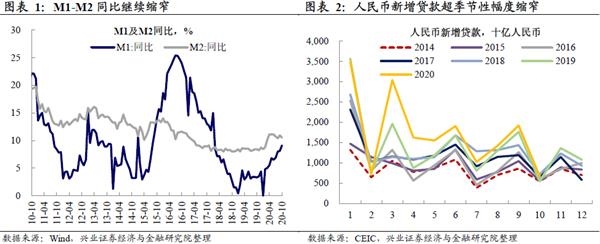

事件:10月社融新增1.42万亿,存量同比为13.7%;新增人民币贷款6898亿;M2同比增速为10.5%,弱于预期的10.8%,我们认为:

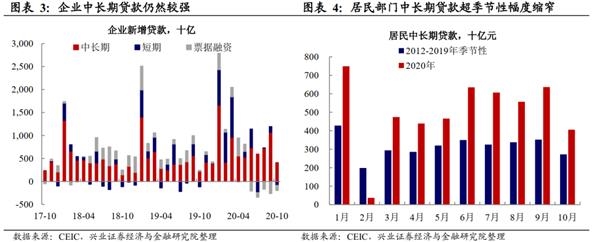

M1-M2同比继续缩窄,企业融资结构改善持续。10月M2同比增速为10.5%,低于上期的10.9%。反之,M1持续回升,10月同比为9.1%,较上月上升1个百分点。M1-M2同比缩窄反映存款活期化,企业和居民需求继续回升。从企业融资结构而言,虽然10月新增贷款有所下滑,但从结构而言,中长期贷款仍然较强,短期贷款及票据融资持续下滑,体现企业融资结构仍在改善。

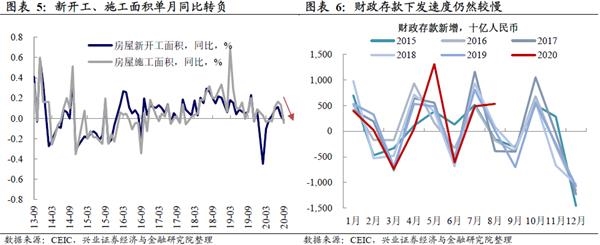

需注意的是,居民部门中长期贷款同比增速下降,或反映地产相关政策的收紧。10月新增人民币贷款已由超季节性转为接近往年同期,其中居民部门中长期贷款超季节性幅度明显缩窄,这或与地产政策收紧有关。8月20日,住建部、央行召开重点房地产企业座谈会,明确了地产开发商融资的“三条红线”,要求银行压降、控制个人住房按揭贷款。我们在《20201019-经济正在接近环比高点》一文中指出,9月地产相关数据开始出现边际变化,新开工和施工的增速由正转负,这在后期可能会影响地产投资的意愿和能力。

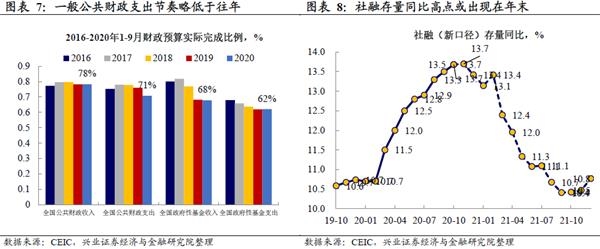

财政支出节奏仍然偏慢,财政支出逐步回归常态。继9月财政存款超季节性下放之后,10月财政支出再次放缓。从2020年前9个月的财政支出节奏来看,全国公共财政支出的进度略慢于过去四年。相比于年初时积极的财政预算,虽然不排除财政在年末集中下放的可能性,但随着经济的逐渐恢复,未来财政刺激逐渐从对冲疫情的特殊时期回归常态是大势所趋。

社融增速或在今年4季度见顶。受疫情影响,2020年中国宏观杠杆率快速攀升。人民银行行长易纲在10月21日的金融街论坛中指出,“要把好货币供应总闸门,适当平滑宏观杠杆率波动”,这表明政策的边际收紧信号已出现,实体经济的流动性可能也会逐渐边际收紧。但由于此次政策与2009年不同,并未“大开”,因此后续政策调整也不会“大合”。根据我们的测算,社融同比增速高点或为13.7%,并在今年四季度见顶回落。

风险提示:经济形势超预期,货币政策超预期。

风险提示:经济形势超预期,货币政策超预期。

(文章来源:王涵论宏观)