如果你留意理财类的新闻,可能看过这样的文章,说投资A股不赚钱,为什么呢?从2007年到2019年底,上证指数从最高的6 124点,跌到3 000点左右。12年时间,不仅没涨,还跌了差不多一半。

这个故事在网上很流行,很多人可能都见过。但是明眼人一看就知道里面有问题,不以为然。因为6 124点是2007年10月的点位,是A股泡沫的顶点,也是A股的历史高位,至今没有突破。你从历史高位开始算,当然不挣钱。

可是,即便从泡沫破灭之后开始算,比如从2009年底开始算,到2019年底,正好10年,上证指数从2 995点涨到3 050点,10年小涨55点,涨幅不到2%,也是几乎没涨。所以,即便不从泡沫顶点看,投资A股不赚钱这句话,似乎依然成立。

说到这里,投资A股不赚钱,似乎是板上钉钉,很难翻身了。可是,这里面有一个悖论:如果A股不赚钱,那么多钱在里面干什么呢?这些钱都是傻的吗?但很多职业投资者,包括职业散户,其实很多人是挣了钱的,这到底是怎么回事呢?

投资A股不是不赚钱,而是不是谁都能赚钱,只有深刻理解A股的人才能挣钱,而且可以挣很多钱。

这里有两个要点。

第一,A股板块之间、个股之间,表现差异很大,选择板块、个股很重要。

第二,A股波动大,买入、卖出的时机很重要,也就是“择时”,选择买卖的时机很重要。

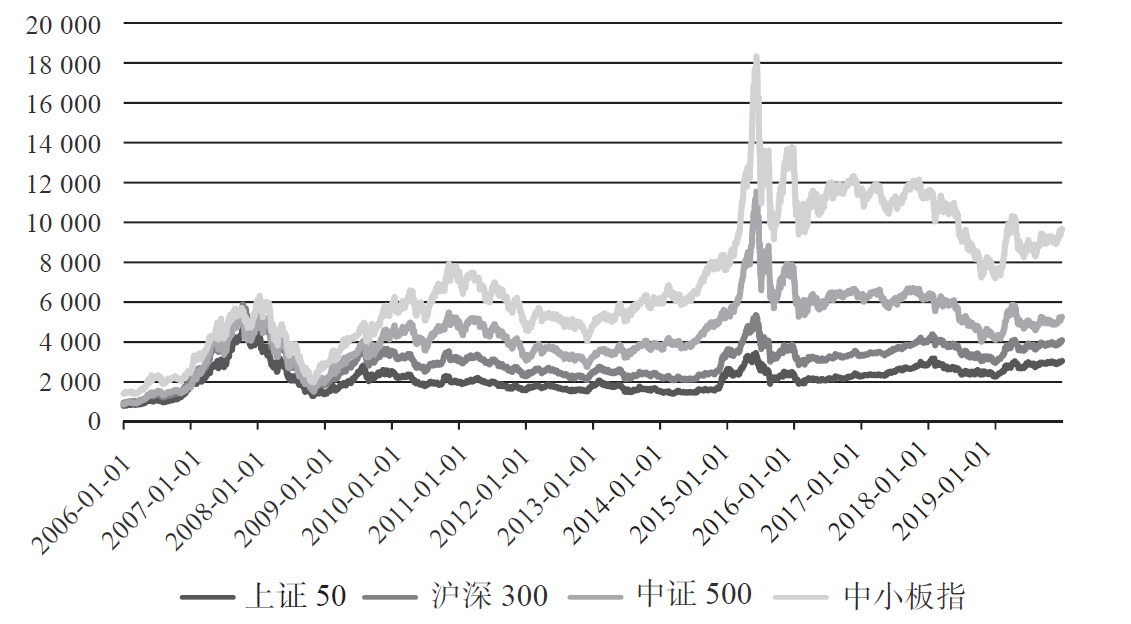

我们先来看图10–1。图10–1是A股4个代表性指数的表现。这4个指数分别是上证50、沪深300、中证500和中小板综指。简单说,这4个指数代表了从大股票到小股票的A股总体表现,可以帮助我们看清A股的全貌。图10–1的时间跨度是从2006年1月1日到2019年12月31日,一共14年时间。

图10—1 A股指数表现(2006年1月1日—2019年12月31日)

图10–1看起来平淡无奇,股票指数大家在很多地方都见过。其实,图10–1中的信息量很大,至少有3条信息很重要。

第一,2007年10月并不是A股的历史高位。

这和很多人的印象完全不同。在很多人的印象里,上证指数在2007年10月16日达到6 124点的历史高位,后来再也没有突破过。不仅没有突破,甚至都没有接近过。

唯一的一次接近,是在2015年夏天。当时A股经历过一轮快速上涨,上证指数在2015年6月12日达到5 178点,比2007年的高点还差了大约1 000点,然后就开始下跌了,后来再也没有突破4 000点。所以,2007年A股达到历史高点这句话,在很多人脑海里印象深刻。在很多人印象里,A股有两个高位,对应A股的两次泡沫,第一高位出现在2007年,第二高位出现在2015年。

但是,在图10–1中,2007年的高点根本不是历史高点,而只是阶段性高点。中证500指数和中小板综合指数,在2015年的值都远远高于2007年,高了一倍还要多。实际上,2010年的时候,这两个指数就已经超过2007年了。

问题出在哪里呢?出在大股票上。在图10–1中,代表大股票的上证50指数和沪深300指数,确实一直都没有超过2007年的高点。即便是2015年的峰值,也比2007年的高点低了不少。因为大股票的权重大,对上证指数影响也大,所以拖累了上证指数。小股票虽然涨得多,但还是不能改变上证指数的基本格局。

这告诉我们,A股是个很大的市场,不同板块表现差异很大,不能用一个指数完全衡量。打个比方,这就像中国是个很大的国家,东部、中部、西部差距很大,城乡差距也很大,不能用一个指数来衡量全中国的经济表现,至少要用好几个指数,看看不同地方的表现。这就像看中国经济情况,不仅要看全国GDP(国内生产总值),还要看各省的GDP,因为各地差别很大。以后,还要看各个城市的GDP,因为城市之间差别也很大。

第二,小股票的长期回报率高于大股票。

这一点在图10–1上已经能清楚看出来,前面也已经提到了。严格起见,我们再看一下具体的数字。总体上看,代表大盘股的上证50、沪深300总体表现要差一些,代表中盘股的中证500和中小板综指要好很多。

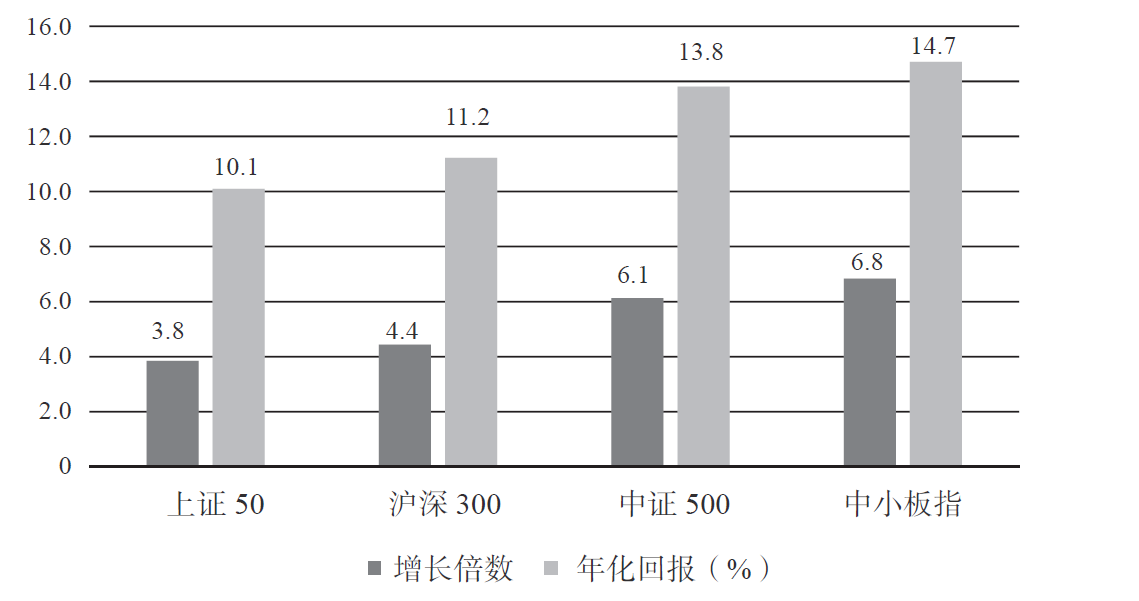

看具体数字的话(图10–2),这14年间,上证50涨了3.8倍,沪深300涨了4.4倍,中证500涨了6.1倍,中小板综合指数涨了6.8倍。也就是说,2006年的时候,如果你投资中小板,比投资上证50的回报高了将近1倍。

图10—2 A股指数累积涨幅和年化回报(2006—2019年)

注:2019年截止日期是12月31日。图中四大指数均为价格指数,这里的增长倍数和年化收益率都没有考虑复权,考虑复权之后的收益率略高。创业板指数从2010年5月31日才开始编制(初始点位1 000点),而且早期股票数量较少,这里没有考虑。年化回报取几何平均回报率。

为什么中小股票涨幅大?你可以这么理解。中国经济增长快,大中小企业都有机会。但是大企业本身已经很大,机构比较臃肿,对市场机会的反应慢,进一步成长比较困难。相比较而言,中小企业虽然在资金、人才上不一定占优,但是因为灵活,组织效率高,反而能够抓住机会,快速成长。反映在股票上,中小股票的回报率也高很多。

我们可以把企业类比成人。人成年以后就停止生长了,身体的代谢达到了平衡,企业的成长规律有类似之处。大企业虽然有资金、品牌、技术、人才、市场占有率等各方面优势,但是内耗也比较严重,成长难度较大。而小孩子虽然在和成年人的竞争中不占优势,但是内耗小,抓住机会就长。中小企业就像青少年,成长快,因此股票回报率也高一些。

第三,A股的波动很大,波段非常重要。

图10–1中的第三条重要信息,就是A股波动很大,选择波段非常重要。这一点和美国股票有很大区别,美股虽然也有波动,也有回调,但是除了少数几次金融危机,大部分时间是上涨的。即使回调,幅度也很小,在10%~20%这个数量级上,其他时间都是盘整或者上涨的态势。相比之下,A股要么大涨,要么大跌,涨的时候一两年翻一番,跌的时候一两年跌一半,大起大落是常态,平稳上涨的时间很短。所以,在A股市场上,对于波段的把握更加重要。在不同的时间段,投资A股的收益差距很大,有时候可以挣很多钱,有时会赔很多钱。

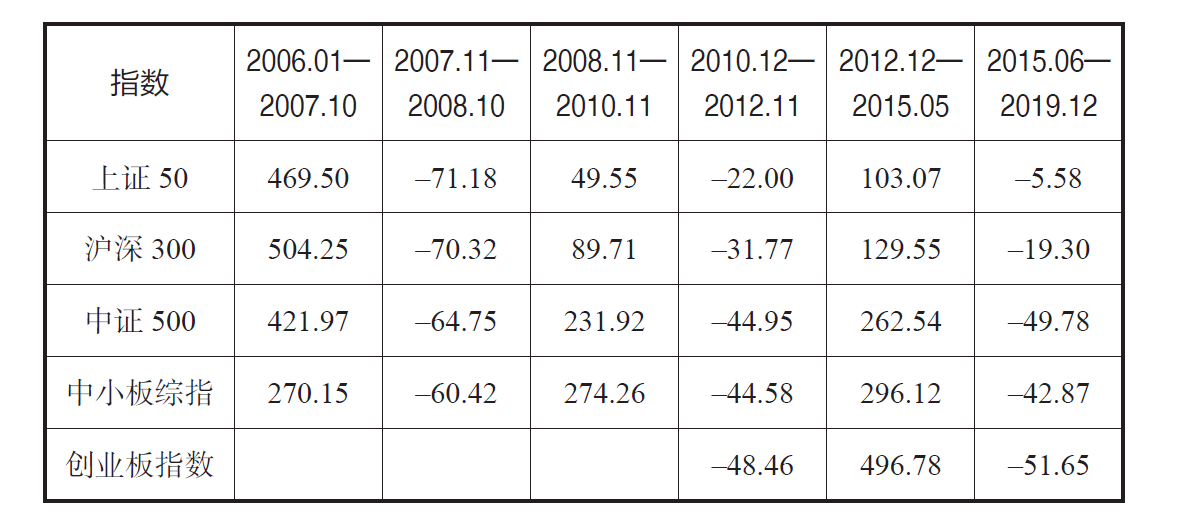

我们来具体看一下数据。根据历史数据,我们把2006—2019年这14年时间分成6段,分别看这6段时间A股的表现(表10–1,图10–3)。

表10—1A股不同阶段表现(%)

图10–3 A股的6个波段

注:指数均为价格指数,回报率没有考虑复权。创业板指数从2010年才有,因此从2010年底开始纳入计算。

数据来源:Wind资讯。

这6个时间段分别是:

第一阶段:2006年1月到2007年10月,这是个大涨的阶段,于2007年10月到达顶点,上证指数达到6 124点。这一阶段的最重要特点,是大股票涨得多,这样的现象以后再也没有出现过。这段时间,上证50上涨了470%,而中小板指数只增长了270%。

第二阶段:2007年11月到2008年10月,这是个大幅回调的阶段。在一年的时间里,四大指数都经历了大幅的回调,跌幅都超过了一半,在60%~70%。1年时间这样大的跌幅,足够令人触目惊心了。

第三阶段:2008年11月到2010年11月,两年的时间,A股又绝境雄起。当时的背景,是中央出了“4万亿”的大规模经济刺激,中国经济从世界金融危机中大幅反弹。这一轮小股票表现尤其亮眼,中小板在2年时间里上涨超过200%,达到惊人的274%。这时候投资股票的人,大概会有这样的感慨:人生的大起大落,实在是太刺激了。

第四阶段:2010年12月到2012年11月,也是两年的时间。这段时间,中国进入“4万亿”之后的宏观调控时期,政策上开始紧缩,A股也随之下行,四大指数跌幅在18%~50%之间,前期涨幅较高的中小板,跌幅也比较大,达到45%。不过,前一阶段涨幅超过270%,跌幅45%,综合起来还有1倍多的涨幅。

在这一阶段,我们新增了一个指数,就是创业板指数。创业板是2009年10月30日正式上市,创业板指数是2010年6月1日开始编制和发布,到2010年底,A股已经有153家创业板股票。创业板代表了A股更小、成长潜力更好的股票,因此我们加入创业板。可是呢,创业板有点生不逢时,开板一年多一点,就赶上了A股大回调,也跟着回调了接近50%,把之前的涨幅都吐了回去。2012年11月的时候,创业板跌到了600点左右的历史低位。不过,从此以后,创业板开始反弹,后来再也没有回到这么低的水平。

第五阶段:2012年12月到2015年5月,两年半的时间。在此期间A股经历了一轮上升,尤其中小股票涨幅较大,沪深300只涨了不到130%,而中小板涨了近300%。之前生不逢时的创业板,这回扬眉吐气,涨了497%,翻了两番还要多。

第六阶段:2016年6月到2019年12月,共三年半时间。这一段时间,A股经历了2015年夏天的大幅回调,然后就一直是震荡的状态。2019年以来A股有起色,但是只有不到一年时间,幅度只有30%左右,还不构成一个成形的波段,所以没有单独列出来。

通过以上的整理,我们看到其实A股的大起大落很常见,一个波段经常是2年时间,有时候更长。所以,赶上了牛市,就赚很多;赶上了熊市,就赔很多。因此,对于这种波段的把握,在A股尤其重要。

所以,投资A股不赚钱这话不对。投资A股不是不赚钱,而是不能躺着赚钱,需要做一点功课,选择波段和板块。A股很多股票回报率很高,像万科、格力电器、泸州老窖、贵州茅台、东方财富、立讯精密、康泰生物等股票,都涨了上百倍。要在A股赚钱,你要么找到这样的股票,要么选好板块,要么会做择时。换句话说,在A股挣钱,需要一点技术。

《徐远的投资课:投资原则与实战方法》

徐远著 中信出版集团 2020年10月

财富要自由,自己先成长。

徐远的投资课

让你读一点,懂一点,会一点