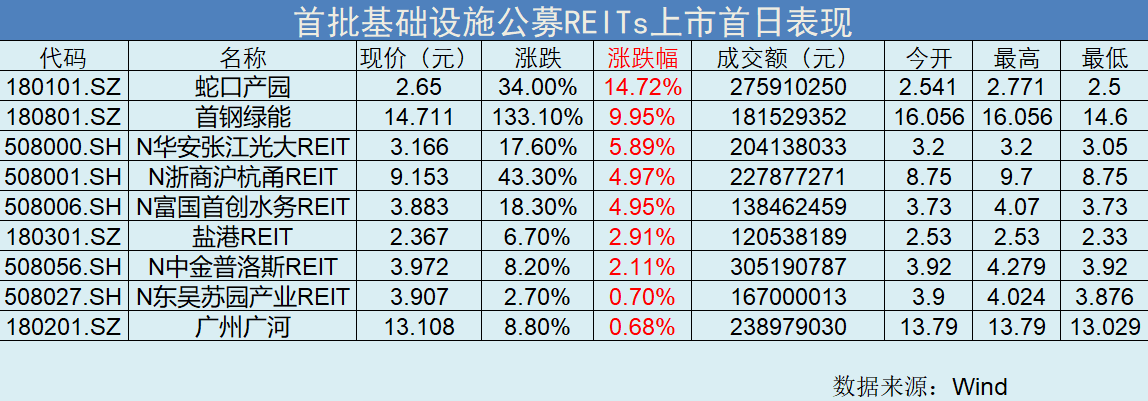

首批基础设施公募REITs上市首日全线收涨。截至6月21日下午收盘,最高涨幅14.72%,最低涨幅0.68%,合计成交18.6亿元。

有业内人士认为,从首日价格表现来看,基本反映了投资者的理性决策。不过,相关基金公司受访人士也提醒投资者,公募REITs不同于股票,不论是基本面还是估值都很难有炒作题材,收益弹性有限,更适合长期持有,享受较稳定分红,短期炒作风险高于收益。

上市首日全线收涨

如果说股票是“公司上市”后发行的有价证券,公募REITs则是“资产上市”后发行的有价证券。投资人通过持有REITs基金份额,间接成为基础设施项目的“股东”。并且基金上市之后也会有交易报价,与股票投资有一定相似之处。

公募REITs上市首日的涨跌停限制是30%,之后交易日的涨跌停限制是10%。其中最引人注目的是蛇口产园(180101),开盘大涨近20%,其后有所回落,最终以14.72%领涨。涨幅最小的项目是广州广河(180201.SZ),上涨0.68%。

为什么九只REITs会出现冷热不一的现象?

一位接近公募REITs项目的业内人士向《财经》记者分析道,这与投资者对项目价格的判断有关。“涨幅比较小的项目可能是之前定价有点高了,而涨幅最高的蛇口产园是九个项目里唯一一个一级定价比评估值低的项目。”

二级市场的价格形成也与投资者情绪因素有关。首批公募REITs一级发行受到机构投资者和个人投资者的高度认可,认购情绪比较高涨。从上市首日的二级价格来看,这种情绪也传导到了二级市场。不过,前述人士认为,“目前来看投资者的反应还是理性的。”

博时蛇口产园REITs基金经理胡海滨认为,如果投资人是理性买入的,那么二级价格上涨说明项目的预期IRR(内部收益率)对投资人比较有吸引力。即使二级价格上涨,只要预期IRR在投资人的可接受范围内,投资人就还会在二级市场继续买入,直到完成其资产配置目标。“如果市场都是理性投资人的话,二级市场的价格一定会向REITs基础资产的内在价值回归。”

结合首批公募REITs看,根据底层资产类型的不同,公募REITs可分为产权类和经营权类,其收益来源也有所不同。华安基金分析道,对于仓储物流、产业园区等产权类公募REITs依靠出租资产获得的租金和资产增值潜力带来的产品价值的长期增长获得收益;而如高速公路、市政建设类等经营权类公募REITs则主要依靠与政府签署的特许经营协议进行收费而获得收益。

“从首批试点项目的公开募集信息来看,产权类公募REITs预测的首年分派率均不超过5%,较经营权类REITs的现金分派率低,但其底层资产的长期价值上升将驱动产品价值的长期增长;而经营权类REITs资产在存续期内逐年摊销,其经营权价值将逐年递减直至终值归零,因而增值收益的体现可能不明显。也因此,经营权类REITs从本质上更接近债,而产权类REITs的股性特征相对更强。”华安基金表示。

接下来将如何演绎?

公募REITs的上市首秀令投资者振奋。那么,接下来二级市场将如何演绎?A股素有炒新传统,公募REITs能像股票那样炒作吗?该如何理解折溢价背后的原理?

平安基金公募REITs投资中心执行总经理王名伦表示,公募REITs本身不同于股票,收益弹性有限,更适合长期持有,享受较稳定分红,不可有短期追风炒作的倾向。

胡海滨进一步解释了REITs与股票之间的定价区别:“成长型股票的价值上涨一方面是基本面向好,另一方面是估值抬升,而背后逻辑都是对公司成长性的良好预期。公募REITs的基础资产基本面比较容易分析清楚,除非政策突然大幅度利好,不然很难出现现金流超预期增加的情况,因此不论是基本面还是估值都很难有炒作题材。故而盲从的结果一定是风险大于收益。”

胡海滨分析道,如果出现两日或三日连续涨停,基本可以判断一级市场获配的投资人已经有了丰厚的账面回报,之所以没有卖出是在观望市场情绪;一级市场没有获配或配置不足的投资者在追高买入之后又吸引了大量的投机型投资者,整个二级市场的投机氛围浓厚,价格已经严重脱离内在价值。此时潜在投资风险与投资收益严重不匹配,市场随时有暴跌可能,建议投资者回避。

如果后续二级市场出现了折价又该如何理解?

胡海滨分析,二级价格下跌后REITs项目的IRR就会上升,因此投资价值会逐步显现,价格就会止跌回升,投资者可以关注价格下跌后出现的投资机会。投资者可以对价格下跌和IRR上行之间的关系做一个分析表,理论上当IRR上行到一定水平就会有配置型的投资者进场,价格下跌就会减缓甚至价格开始反弹。

“如果是上市较长时间后出现破发,请投资者注意这是当前REITs的自有特性,尤其是经营权类的REITs项目。”胡海滨表示,投资者应当关注随着时间的推移二级价格与同一时点上内在价值的高低关系,而不应只看当前二级价格与发行时点发行价格的关系。

“若出现折价,投资人也应该保持理性,既然是长期持有的品种,我们看中的是其长期稳定分红,就应该淡化短期波动的影响,坚定持有信心。” 王名伦提示,任何投资都有风险,公募REITs亦是如此,不动产行业发展与宏观经济形势息息相关,经济下行、不动产市场波动等因素可能导致底层资产收益无法达到预期,进而影响价格波动和投资者的投资收益。当前,中国公募REITs市场刚刚扬帆起航,建议投资者理性对待价格波动,充分认识这类基金的风险收益特征和产品特性,了解清楚自身的风险偏好,关注长期投资价值。

“实际上,这九只基础设施公募REITs的成功发行和上市交易,汇聚了投资者、融资者、地方政府和监管机构的诸多关怀与期待。九只产品一小步,资本市场改革一大步。从此,中国将正式进入REITs迎风逐浪,弯道超车的时代。” 富国基金首席策略分析师马全胜表示,这类产品定价的核心在于中长期价值的锚定,绝非是对短期交易价格的随波逐流,甚至对于短期交易不见得非常友好,更不能怀着毕其功于一役的心态去炒新、炒缺。