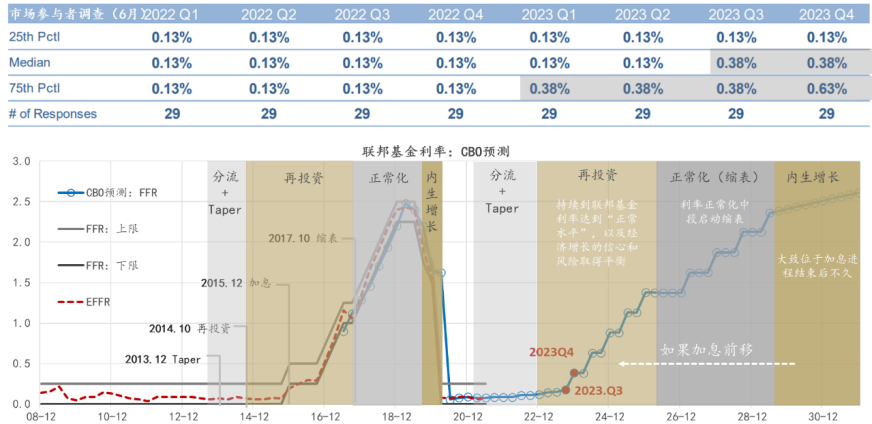

北京时间7月8日凌晨,货币政策公开委员会(FOMC)公布了6月会议纪要。由于经济超预期复苏,通胀也大幅超预期,部分官员认为,缩减资产购买(Taper)的时间要比预期中更早一些。纽约联储公布的市场参与者调查(Survey of Market Participants)的中值预期是,Taper将始于2022年一季度,第一次加息位于2023年三季度(图1)。

图1:美联储货币政策正常化的时间表(预期)

数据:美联储,CEIC,东方证券财富研究

说明:“分流”指美联储用其他主动负债工具“冻结”准备金,例如逆回购(RRP)或定期存款便利(TDF)。

非常规货币政策的正常化有其内在的规律和逻辑。以QE为代表的非常规货币政策的使用及退出导致央行资产负债表经历四个阶段的演变:扩张、再投资、正常化(缩表)、内生增长(或有机增长,organic growth)。根据理论分析和历史经验,加息一般被放在第二个阶段。历史上,QE3结束时,美联储承诺将对国债和MBS的到期本金进行再投资,直到联邦基金利率达到正常水平,而缩表一般开始于加息进程的中段(图1)。

我们预计,如果美联储将在三季度发出明确的Taper信号,并制定相应的计划,最早或于四季度正式启动Taper。这一次货币政策正常化是“急刹车”,留给市场缓冲的时间大幅压缩,投资者也必须做好“防撞击”的准备。当然,美联储并非没有腾挪空间。准备金规模是关键。加息要求减少准备金的供给。美联储既可以用其他主动负债工具(如逆回购协议或定期存款便利)来临时冻结准备金,也可以通过出售证券来永久吸收准备金,还可以搭配使用。

退出QE对利率及其期限结构的影响

货币政策正常化包括利率(含前瞻指引)和资产购买(QE)。定性上,其对大类资产价格的影响与非常规政策正好相反。

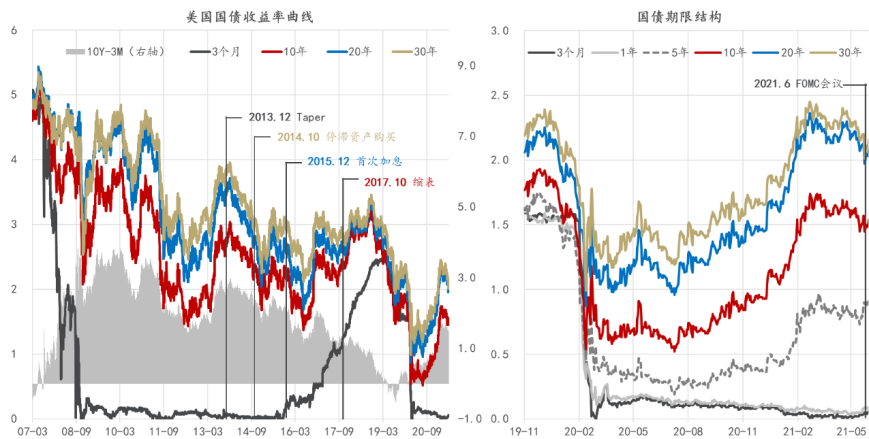

利率与期限结构方面。2013年5月,伯南克开始释放Taper信号,美债收益率曲线开始陡峭化。以三个月短期国债利率为代表的货币市场利率紧随联邦基金利率,运行在0-0.25%的目标区间,但十年期以上国债利率开始明显上行,截至2013年12月Taper之前,长期利率上涨幅度超过100个基点。纽约联储测算的结果表明,大部分增长归因于期限溢价的上升——主要部分为通胀预期,其余部分源于预期短期利率上修。

图2:货币政策正常化与收益率曲线

数据:美联储,Wind,东方证券财富研究

期限利差在Taper开启时达到峰值。加息初期,短期利率加速上行,期限利差进一步压缩。2016年二季度末,随着预期的短期利率加速抬升,期限利差开始走阔,在缩表开始一年后达到峰值(图2,左图)。期间,期限越短,期限利差涨幅越大。从2016年6月到2018年10月,一年期国债期限利差从50bp涨到了260bp,涨幅210bp;五年期从100bp涨到了300bp,涨幅200bp;十年期从150bp涨到了315bp,涨幅165bp。但是,长端利率均未超过Taper时的高点。

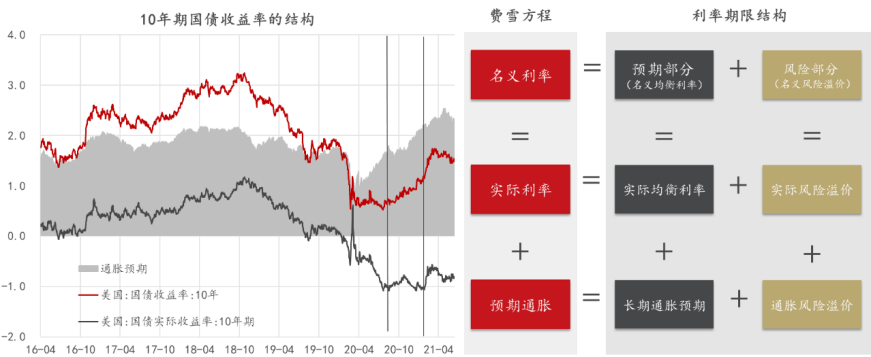

按照费雪方程式,名义利率等于实际利率加预期通胀(图3)。现实世界中,二者都无法直接观察。实践中,实际利率常以(不同期限的)通胀指数国债(TIPS)收益率代表。期限相同的国债的名义收益率与TIPS利率之差就是“盈亏平衡的通货膨胀率”(breakeven inflation rate,又称通胀补偿)。它常被视作预期通胀率。从期限结构角度来看,名义利率可以被拆分为预期部分和风险部分,预期通胀可以被拆分为预期通胀率和通胀风险溢价。此外,由于TIPS市场规模较小,还需支付一部分流动性溢价。所以,盈亏平衡通胀率还包含了通胀风险溢价和流动性风险溢价,所以并非预期通胀率的良好估计。

图3:美债收益率的分解

数据:Wind,Krizan,2021;东方证券财富研究

综合而言,名义利率和TIPS通胀补偿分解为(Kim et al.,2019):

所以,只要通胀风险溢价或TIPs流动性溢价不等于零(两者之差也不等于零),TIPs通胀补偿就不等于预期通胀。通胀风险溢价是债券投资者因承担通货膨胀风险而要求的额外补偿,其价值取决于通货膨胀与实际经济活动的协方差。在上世纪70年代-80年代,为正值,且较大,因为当时的投资者更担心滞胀局面,但最近几十年持续下降,大危机期间甚至出现了负值,因为投资者越来越关注低通胀或通缩问题。TIPS流动性溢价主要反映的是市场规模和供求关系,与通胀风险无关,一般在发行初期较高。

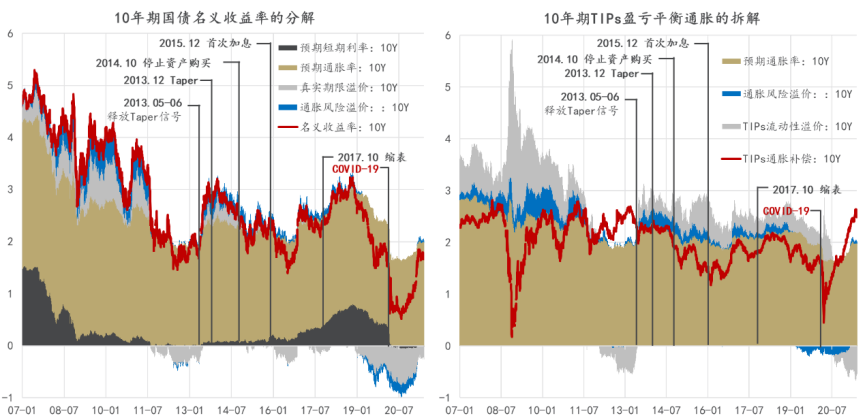

拆分后可知,Taper之前10年期国债名义收益率上升是通胀预期、通胀风险溢价和期限溢价共同作用的结果,其中,通胀预期的贡献占绝对主导。2016年中期开始,预期短期利率的上行开始发挥重要作用。预期通胀在大多数时候都主导着盈亏平衡通胀的走势,但二者并不相等,尤其是在经济波动加剧时期,通胀风险溢价或TIPS流动性溢价会出现负值(图4),例如在2012年底和新冠疫情暴发之后。2020年8月以来,10年期国债收益率和盈亏平衡通胀同步快速反弹,但却并非对通胀预期的响应。从2020年3月到2021年5月,盈亏平衡通胀率上涨了220bp,预期通胀只贡献了其中的30bp,期间,通胀风险溢价由负转正,流动性风险溢价由正转负,是TIPS盈亏平衡通胀上涨的最重要贡献因子(Krizan,2021)。

图4:美国十年期国债名义收益率与TIP盈亏平衡通胀的分解

数据:D'Amico, Kim and Wei,2018;Kim, Walsh and Wei,2019;东方证券财富研究中心

短期内,十年期国债利率上行有三个潜在驱动因素:第一,2021年下半年通胀减速不达预期,或通胀反弹超预期;第二,货币政策正常化进程超预期前置,美联储开始缩减购债规模;第三,拜登政府新一轮财政刺激计划获得国会支持,国债发行量增加。它们将通过实际利率、通胀预期、通胀风险溢价或期限溢价传导至长端利率。

基于多模型测算的结果表明,2021年底超过2%的概率不高(Krizan,2021),长期而言,由于实际均衡短期利率仍维持在低位,只要通胀保持在温和可控水平,长端利率也将运行在低位。一旦10年期国债收益率超过2.5%,美联储或将重启扭曲操作。究其原因,一方面是因为利率上升会增加美国政府的债务负担,侵蚀财政稳健性和美元信用;另一方面,2008年金融以来导致美国经济“长期停滞”的因素仍在发挥作用,如果没有新一轮科技革命的支撑,美国经济,从而美债利率不具备持续上涨的基础。

专栏:美国4类预期通胀指标哪个更准确?

美国有4类常用的预期通胀指标:专家调查通胀率(费城联储SPF)、家庭或消费者调查通胀率(密歇根大学 CSI)、企业调查通胀率(亚特兰大联储 BIE)和市场预期的通胀率(TIPS 盈亏平衡通胀)。亚特兰大联储主席博斯蒂克(Bostic,2019)认为,专家和企业对未来总体通胀和核心通胀的预期更准确。

正常化对其他大类资产的影响

美债利率上行使美国与国外的利差扩大,将带动美元汇率升值,Taper之后美元升值速度显著加快(图5)。整体而言,美元对新兴市场国家汇率升值幅度更大。从双边汇率来看,由于日本实施了极度宽松的货币政策(安倍经济学),美元对日元的升值幅度最大。从2012年1月到2015年6月,美元兑日元升值了60%。

图5:货币政策正常化与美元汇率

数据:Wind,东方证券财富研究

2008年金融危机期间,人民币重新盯住美元,直到2010年6月19日才开始逐步解除。此后,直到“8•11”汇改,人民币有效汇率和人民币兑美元双边汇率呈现出同步、单边升值状态,这与美元指数显著背离,也因此积聚了贬值预期。

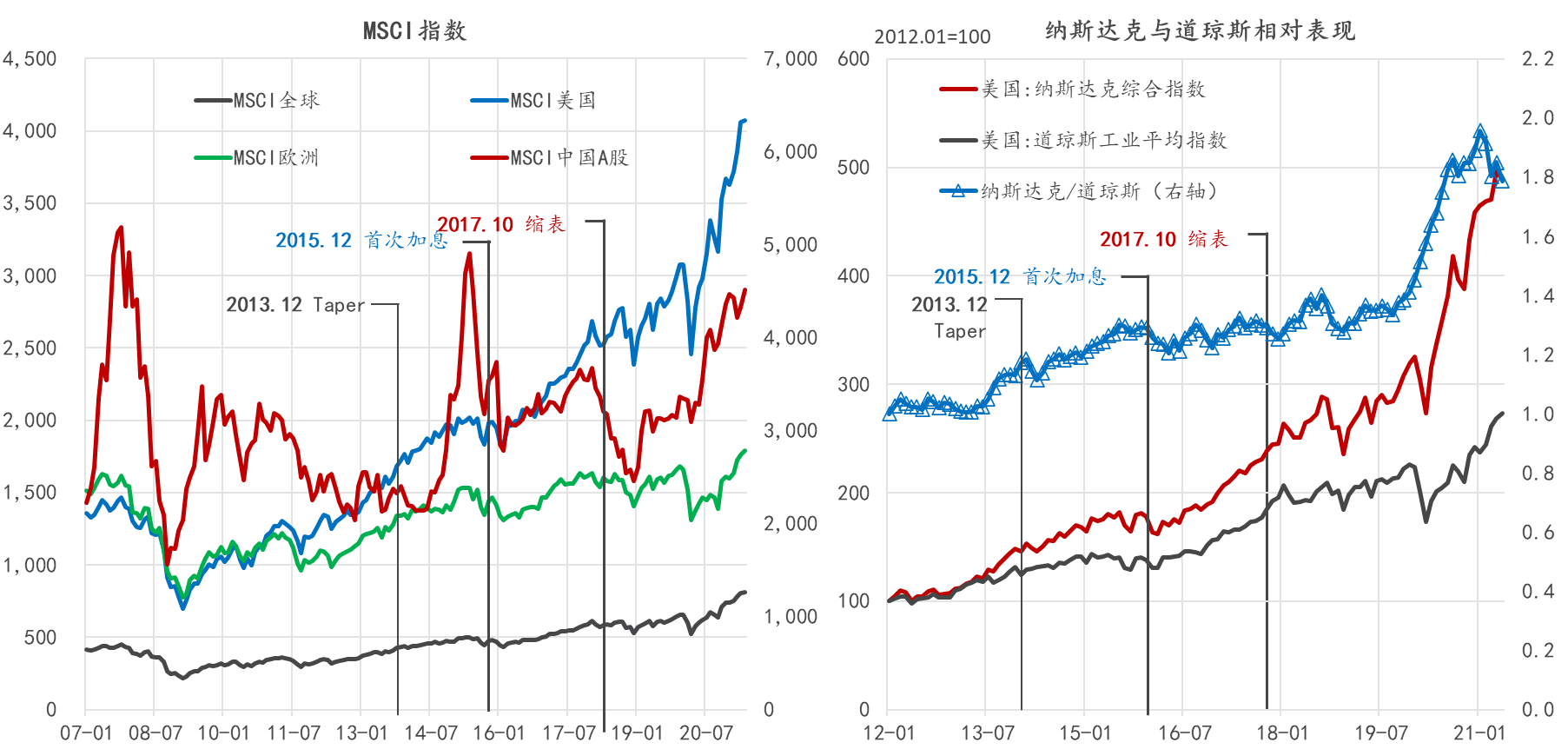

权益资产方面,2009年初以来,美股呈现单边牛市行情,但在美联储货币政策正常化的进程中,美股阶段性出现震荡下行行情。经验上,美股整体上与美联储资产负债表规模有较强的正相关性,所以,一旦美联储停止扩表,或者开始缩表,美股都会承压。Taper开始时,由于美联储仍然在扩表,所以并未影响美股升势。2018年,缩表、加息和中美经贸摩擦的加剧等多因素叠加,导致美股出现较大回撤。更值得关注的是结构性变化(图6,右图)。

图6:货币政策正常化与权益资产表现

数据:Wind,东方证券财富研究

后危机时代,科技成长跑赢传统蓝筹和价值,但在货币政策正常化的每一个关键节点,与道琼斯所代表的传统行业相比,纳斯达克所代表的科技成长股的回撤幅度更大,估值(P/E)下降也更显著。例如,2014年10月停止扩表后,纳斯达克的估值在三个月内从40倍下降到30倍,同期,标普500指数的估值则从19倍升到24倍。

经验上,美股涨幅与通胀呈现出非线性的负相关关系,通缩状态下(通胀为负),美股的表现最好。1948年-2020年间,标普500指数在通胀率小于零时的季度平均涨幅达5.2%,在通胀率为0-2%和2%-4%时,涨幅分别为2.6%和2.7%。一旦通胀率大于4%,平均涨幅就迅速下降到1%。

2021年初以来,“再通胀交易”期间,科技成长再次跑输周期和价值。在产出缺口收敛的过程中,实际利率仍将上行,三季度通胀增速阶段性放缓,但下行幅度下降有限,大宗商品价格和工资仍将托底物价,宽松的货币和财政政策对通胀的滞后影响会逐步显现。通胀灰犀牛不可不防,固定收益类资产可适当降低配置比例,权益资产的配置仍建议以价值防守为主攻方向。

(邵宇为东方证券首席经济学家、总裁助理,陈达飞为东方证券宏观研究员,财富研究中心主管)