绘图/《巴伦周刊》

2021年对美股市场来说是激动人心的一年,在货币和财政刺激措施、经济和上市公司利润增长以及疫情有所消退的推动下,标普500指数已经上涨了20%。在此期间,该指数连续七个月实现上涨,并创下了50多个新高。此外,标普500指数已经从2020年3月的低点反弹了68%。

虽然利好因素仍在,但刺激支出见顶、经济和上市公司利润增势减弱等不利因素可能会放慢股市的上涨速度。此外,美联储已经表示打算在未来几个月开始缩减债券购买规模,拜登政府还提议提高公司税和个人税。面对估值高企的股市,这一切都让投资者感到不安。

2021年秋季股市波动性将加大,投资者应该为此做好准备。Nuveen全球股票业务首席投资官塞拉·马利克(Saira Malik)说:“之前那种经济大幅增长推动一切都在上涨的行情已经结束了。”

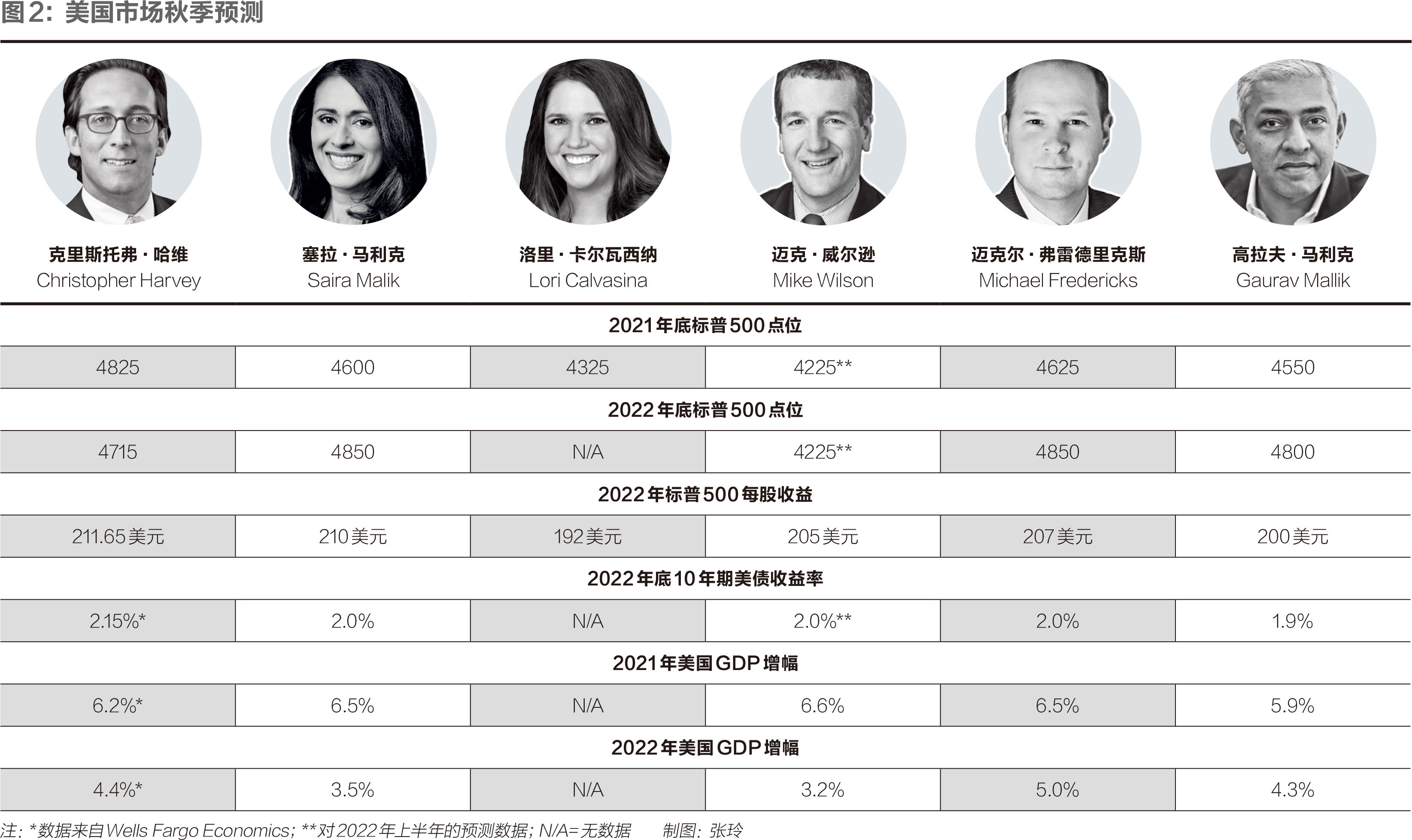

这是《巴伦周刊》近日采访的六位市场策略师和首席投资官的共识,他们都预计标普500指数在今年底时的收盘点位将接近9月2日的4536点,他们给出的平均目标点位是4585点。

与最近的趋势相比,2022年股市的涨幅似乎也不会太大。六位市场策略师和首席投资官预计,明年标普500指数将再涨6%,达到4800点左右。

按2022年预期利润计算,股市市盈率高达21倍,与此同时,债券几乎没有什么收益,计入通胀因素后现金收益率也不值一提,投资者面临着艰难的资产配置决策。之前“一切都在涨”的行情推高了快速增长的科技股、没有增长的Meme股和狗狗币等加密资产,六位市场策略师和首席投资官建议,投资者现在应该把注意力放在“优质”投资标的上。就选股而言,“优质”股票指的是资产负债表稳健、利润率不断提高、自由现金流充足而且能创造经常性自由现金流的股票。就算未来几个月主要股指变动不大,这些股票也可能会有亮眼表现。

今秋股市面临诸多短期风险

过去一年美股市场的大幅上涨要归功于美联储。为了防止新冠肺炎疫情给经济造成伤害,美联储向金融系统注入了大量资金。自2020年3月以来,美联储一直在实施每月购买总计1200亿美元美国国债和抵押贷款支持证券的措施,同时把联邦基金目标利率维持在0%-0.25%。这些举措压低了债券收益率,促使投资者转向包括股票在内的风险较高的资产。

美联储主席杰罗姆·鲍威尔(Jerome Powell)最近表示,美联储可能会在未来几个季度的某个时候开始逐步缩减购债规模,这样的举动可能会影响到各类风险资产。摩根士丹利(Morgan Stanley)首席投资官兼首席美国股票策略师迈克·威尔逊(Mike Wilson)说:“在我们看来,缩减购债规模就是收紧货币政策,这是美联储推出超宽松货币政策第一步,这一次官员们是经过深思熟虑的,不过这会给股票估值带来负面影响。”

策略师们指出,美国政府的刺激支出也已见顶。每周300美元的联邦失业补助已于9月6日到期,虽然国会似乎有可能在今年秋季通过一项两党合作的基础设施法案,但与2020年3月以来推出的多轮刺激计划相比,近期计划能够对经济产生的影响将相形见绌。

基础设施法案包括了大约5500亿美元的新支出,这只是之前数万亿美元法案的一小部分,而且还将在未来几年里逐年逐笔支出。基础设施法案给占美国GDP近70%的消费者支出的短期提振远比不上过去一年美国人拿到的政府发放的救助支票。

基础设施法案通过后,下一个应该是获得民主党批准的预算法案,该法案包括扩大Medicare规模、儿童保育资金、免费社区大学学费、公共住房和气候相关措施等支持性支出以及其他民主党优先事项。为了弥补这些支出,国会可能会投票决定提高针对公司和个人的税收,这是股市面临的另一个短期风险。

其他政治方面的问题也可能阻碍今年秋季股市的走势。国会必须在9月晚些时候通过提高债务上限为政府融资。为了避免10月政府关门,还可能有一项临时支出法案出台。

就目前而言,六位市场策略师和首席投资官对德尔塔变异病毒给经济造成的影响持相对乐观的看法。他们称,只要疫苗仍能有效把感染及死亡人数降至最低,那么当前这轮疫情的负面影响将主要局限于旅游业和电影院。华尔街对股市的基本预期没有包括出现新一轮封锁导致经济增长遭负面影响的可能性。

通胀和收益率上升加大估值压力

通货膨胀一直是美联储和投资者的热门话题,原因之一是最近通胀持续升温。6月和7月两个月,美国消费者价格指数(CPI)折合成年率的增速均达到了5.4%。美联储认为通胀上升是暂时现象,但其他人没那么确定。策略师们支持鲍威尔的观点,他们预计2022年通胀将显著下降,预期值在2.5%到3.5%之间,他们认为这对消费者和公司来说是可以承受的,也是经济快速增长的一个可以接受的副产品。然而如果通胀率超过2.5%,再加上美联储缩减购债规模,这将意味着目前极低的债券收益率会开始上升。

贝莱德多资产策略集团(BlackRock Multi-Asset Strategies Group)收益投资负责人迈克尔·弗雷德里克斯(Michael Fredericks)说:“我们认为通胀将继续以快于金融危机以来的速度上升,但当许多经济重启带来的物价上涨压力开始消退后,通胀升至远高于2.5%水平的可能性并不大,因此可以说虽然债券收益率的确会上升,但这种上升将是渐进式的。”

策略师们预计,到2021年底,10年期美国国债收益率将升至1.65%左右,比目前水平高出约35个基点,但低于2021年3月1.75%的高点。他们表示,到2022年,10年期美国国债收益率可能会达到2%。虽然这些都不算大的变动,但对债券市场来说意义重大,对股市来说可能更大。

收益率上升会给股票估值造成压力,原因有二。首先,债券收益率上升将把一部分投资者从股市吸引到债市。其次,当收益率上升时,上市公司未来利润的现值会下降。不过,2%左右的10年期美国国债收益率仍不足以把股票估值拉低至疫情暴发前的水平。即便收益率上升,策略师们预计标普500指数的市盈率仍将远高于16倍的30年平均水平。该指数的远期市盈率在2021年秋季一度突破了23倍。

策略师们认为,只要10年期美国国债收益率保持在2%的区间,标普500指数的远期市盈率就应该在17倍到19倍之间。除非收益率上升势头给股市造成更大压力、或者出现其他导致股市下跌的因素,否则股市市盈率不太可能降至16倍的长期平均水平。

道富银行(State Street)首席投资组合策略师高拉夫·马利克(Gaurav Mallik)称,如果收益率飙升至2%或2.25%以上,投资者可能会开始更加认真地质疑股票估值。“10年期美国国债收益率已经有很长时间没有超过2%了,所以该水平对投资者情绪来说很重要。”

威尔逊对股市估值的担忧情绪更重,他指出,股市估值风险是不对称的:“市盈率继续上升的可能性非常小,考虑到增长放缓和我们所处的周期,股市市盈率很有可能下降10%以上。”他还称,从16倍到23倍的远期市盈率区间来看,“股市现在已经处于这个区间的高端了,潜在风险大于回报”。

关注上市公司盈利路径

六位策略师的预测都纳入了一些市盈率下降的因素,他们着重强调了上市公司利润增长路径的重要性。策略师们预计,2021年标普500指数成分股公司的平均每股收益将增长46%,至204美元左右。2022年的增幅可能恢复到一个更正常的水平,增幅为9%,至222.50美元左右。

上市公司盈利面临的一个阻力是2022年上调公司税的可能性。民主党将在未来几周制定出的支出和税收计划的细节,届时投资者将获得更多有关加税的信息。部分策略师认为,25%的公司税可能是一个折中方案,高于2018年以来的21%,但低于拜登政府寻求的28%。

25%的公司税将导致2022年标普500指数成份股公司利润下降约5%。另外,今年秋季民主党在提高政府债务上限的议题上可能会达成和解,这也可能导致标普500指数出现类似幅度的下跌,但部分策略师认为,和2017年12月的减税一样,这一事件对股市的影响应该也是一次性的。

现在应该买什么?

除了这些潜在的担忧,投资者不应忽视大局:美国经济状况良好,正在强劲增长。策略师们预计,2021年美国GDP将增长6.3%,2022年增幅在4%左右。马利克说:“高于趋势水平的经济增长至少将持续到2022年全年,投资者可以选择那些受益于经济增长的资产。”

马利克建议在投资组合中增持材料、金融和科技板块,其中既包括银行和矿商等对经济敏感的股票,也包括科技板块一些稳定增长的股票。

加拿大皇家银行资本市场(RBC Capital Markets)美国股票策略负责人洛里·卡尔瓦西纳(Lori Calvasina)也采用了这种杠铃投资策略,既持有周期股,也持有成长股,她青睐的板块包括能源、金融和科技。

“与成长型板块(例如科技或非必需消费品等)相比,金融和能源板块的估值吸引力仍大得多,”卡尔瓦西纳说,“近期后者的催化剂是疫情消退……今明两年美国经济会很热,通常来说,当GDP增速高于平均水平时,价值股就会跑赢成长股,周期股会跑赢防御型股票。”

但最关键的是关注质量,特别是在进入2022年下半年的时候。届时美联储可能会在当前周期中首次加息。到2023年,经济增长率可能恢复到疫情前的2%左右。

卡尔瓦西纳说:“从过去的情况来看,当经济摆脱衰退后,低质股跑赢的情况会持续大约一年,然后领涨的又会变成优质股,但这种从低质股向优质股转变的过程会非常崎岖。”

根据贝莱德的一项分析,尽管今年夏季优质股跑赢大盘,但整体而言优质股自去年11月有关疫苗的积极消息传出以来一直落后。

贝莱德的弗雷德里克斯说:“我们正在进入一个周期的中期,经济增长仍然强劲,但势头开始减弱。我们的研究显示,优质股在这一阶段通常会有出色表现。”

他建议增持具有盈利能力的科技公司、包括银行在内的金融股,以及消费必需品和工业板块的优质股。

富国银行(Wells Fargo)股票策略负责人克里斯托弗·哈维(Christopher Harvey)认为,投资者可以同时持有疫情过后受益的股票和防御型股票。他挑选了一篮子波动性低于平均水平的股票,这些股票在市场不确定程度较高时或今年秋季可能下跌时有望跑赢,而且对疫情相关好消息或坏消息非常敏感。哈维在选股时还有一个要求,它们必须都获得了富国银行的“买入”评级。

他说:“短期内经济、利率和疫情都存在不确定性,而且9月前后通常是股市的季节性疲软期,如果能在低波动和对疫情相关消息的高敏感度之间找到平衡,就可以把接下来的不确定性和波动性带来的影响降到最低。不过长期而言,我们仍希望建立一些和经济重启有关的敞口。”

哈维挑选的股票包括苹果(AAPL)、美国银行(BAC)、Northern Trust (NTRS)、Lowe‘s(LOW)、IQVIA Holdings (IQV)和Masco (MAS)。

在为接下来几个月的投资做准备时,银行是最常被推荐的投资对象。投资者可以通过交易所交易基金Invesco KBW Bank (KBWB)投资银行股。

“我们看中的是银行股的低估值和信贷质量,现在很多银行可以回购股票和提高股息,而且对疫情相关消息的敏感度要更高。”哈维说。

低估值意味着当股市回调时面临的下行风险更小。此外,和其他股票不一样,加息对银行股来说是一种利好,能够提高银行的息差。

策略师们还看好医疗保健股。“医疗保健既有防御属性,也有成长属性,”威尔逊说,“和其他成长股相比,医疗保健股要便宜得多,所以我们认为当估值高得令人担忧时,这类股票能平衡风险。”医疗保险公司Humana (HUM)是威尔逊列出的“新钱买入清单”(Fresh Money Buy List)中的一只股票,清单上的股票都获得了摩根士丹利(Morgan Stanley)分析师给出的“买入”评级,符合威尔逊的宏观观点。

为了持有一些不算太贵的成长股,Nuveen的马利克也把目光投向了医疗保健领域,包括制药和生物科技领域。她提到了专门研究肿瘤药物的Seagen (SGEN),该公司可能成为制药巨头眼里一个有吸引力的收购目标。

马利克还看好艾伯维(ABBV),该公司的预期市盈率仅为8倍,股息收益率为4.7%。由于抗炎药Humira的专利即将到期,艾伯维令一些投资者望而却步,但马利克认为管理层能够控制可能出现的损失,而且这家市值2000亿美元的公司还正在研发一些非常有前景的药物。

上述两只股票最近几天的表现都不太好。9月初Seagen一度下跌超过8%,至每股152美元左右,原因是该公司联合创始人兼CEO最近卖出了公司的大量股票。艾伯维在9月1日大跌7%,至每股112.27美元,下跌原因是FDA要求该公司为JAK抑制剂添加新的警告标签;JAK抑制剂是一种抗风湿药物,当艾伯维的Humira专利期到期后,该公司最有前景的产品之一也是一种JAK抑制剂。

辉瑞(PFE)、美国运通(AXP)、强生(JNJ)和思科系统(CSCO)是《巴伦周刊》从标普500指数中挑选出的另外四只优质股。

在目睹了一年的持续上涨后,投资者在2021年秋季可能会意识到,在经济增长势头放缓和政策支持减少之际,股市也有下跌的可能。但如果股市从高位回落,经济增长的潜力将为逢低买入带来支撑,前提是投资者要更有选择性,还要更加注重股票的质量。

(《巴伦周刊》英文版2021年9月6日)