随着全球能源体系逐渐减少对化石原料的依赖,主要汽车制造商为了应对气候变化从燃油汽车转向电动汽车,钴获得了更加举足轻重的经济价值,因为它能够帮助电动车获得更长里程和寿命。

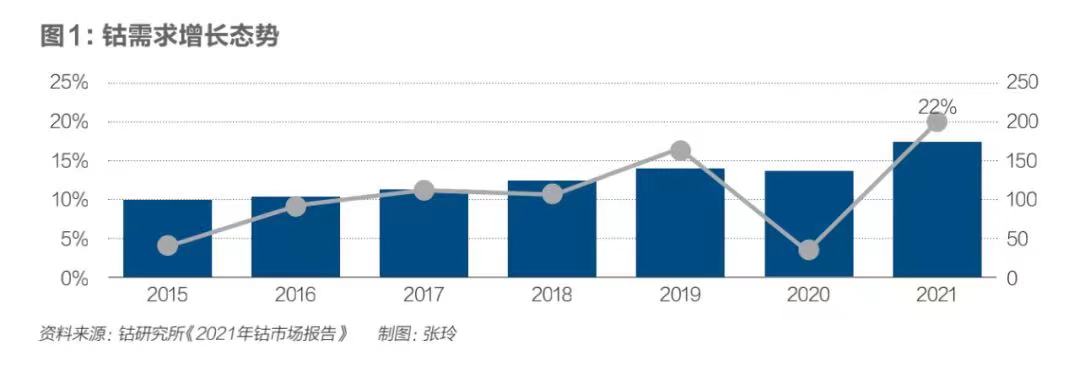

位于伦敦的钴研究所(Cobalt Institute)在最新发布的《2021年钴市场报告》中指出,去年全球钴市场规模达到84亿美元,比2020年暴涨90%,电动汽车超过智能手机和其他高科技设备,成为钴需求增长的主要推动力。

“钴用于锂离子电池的各种终端用途,包括电动汽车、能源存储和便携式电子产品。随着全球经济寻求减少运输行业的碳排放,其中对能源转型最重要的当然是电动汽车。电动汽车是钴需求前景的关键,到2026年,电动汽车将占钴总需求量至少50%。”撰写这份报告的英国商品研究所CRU Group高级分析师哈里·费舍尔(Harry Fisher)对《财经》记者指出。

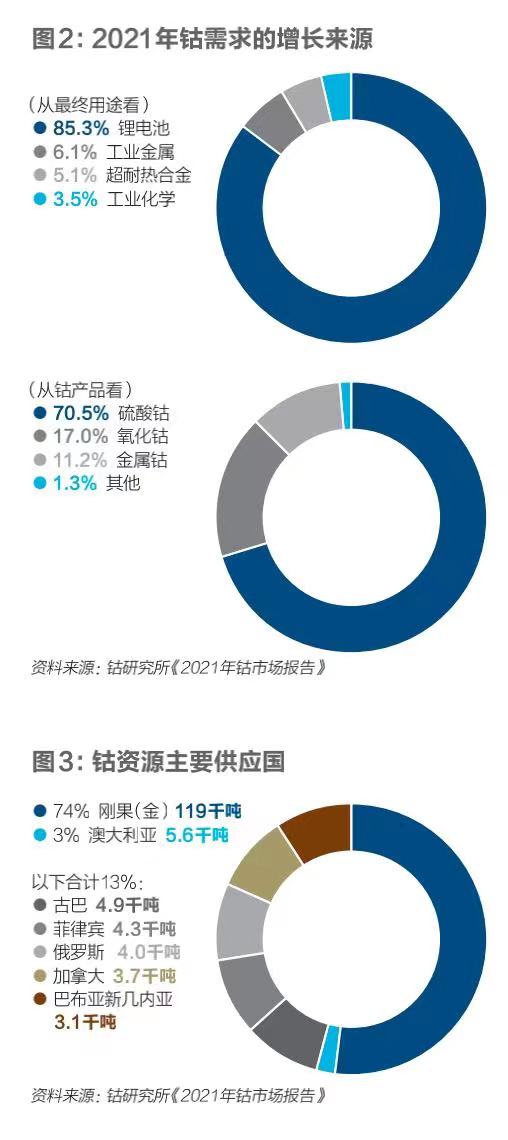

相比其他用于制造电池的新能源金属,钴获得格外关注是因为其储量少且分布高度集中,锂资源全球可采储量为2100万吨,分布在五大洲,而钴只有710万吨,大部分来自非洲中部国家刚果(金)。根据对现有钴矿和在建钴矿的分析,国际能源署预计到2030年钴将出现短缺,也有预测机构表示,短缺最早可能在2025年出现。

“在制造电池的关键金属中,钴集中度最高,中国基本上没钴,目前刚果(金)储量第一,澳大利亚储量第二,但因开采成本高,出产量只有刚果(金)几十分之一,而刚果(金)又面临政局等诸多问题,对供应链安全构成挑战。”澳大利亚纽卡斯尔大学副教授谭浩对《财经》记者表示。

《2021年钴市场报告》指出,2021年刚果(金)占全球钴出产量74%,超出第二名澳大利亚11.8万吨,澳大利亚产量为5600吨,占总比重3%,古巴、菲律宾、俄罗斯和加拿大等其他国家占据剩余的13%产量。该报告指出,即便其他国家提高产量,刚果(金)在全球总产量中仍然不会低于60%。

脆弱的供应链

刚果(金)大部分铜、钴储量分布在与赞比亚接壤的上加丹加省、卢阿拉巴省和上洛米省。目前大约有40个铜钴矿在这个地区开采,这个地区更广为人知的名字是加丹加,在斯瓦希里语曾被称为沙巴(Shaba),也就是“金属”,这里的铜矿曾经为比利时殖民者输送财富,也为二战后西方国家重建提供重要资源。

电动车的大规模生产让钴成为加丹加地区新的财富热点,也形成了从上游采矿初加工到中游贸易商再到下游冶炼以及最终销往车厂的产业链。刚果(金)作为这条产业链的上游国家,因其脆弱动荡的政治经济环境而为这条供应链增加了很多风险与挑战。

这些铜钴矿地处偏远省份,加之多年投资不足导致交通系统破败不堪。大多数货物是由重型货车在未铺设沥青路面的道路上运输,经常造成交通拥挤,严重影响了卢本巴希等矿业贸易中心附近的主要道路运力。这些矿石在经过陆路长途运输后来到东非和南部非洲国家的港口,如莫桑比克、南非、赞比亚和津巴布韦,再从这些地方运往中国、韩国、新加坡、马来西亚、比利时等其他国家。其中,约92%出口至中国。

英国记者蒂莫西·布彻(Timothy Butcher)曾在其撰写的刚果河纪实文学中记载了钴矿石运输的艰难,要获得矿石出口文件,需要向刚果(金)矿业、海关、移民部门行贿或缴纳非官方税费,地方政府省长也必须打点。在运输过程中,卡车上的矿石还可能遭到沿途抢劫,变成一车土,因为这种矿石太值钱了,被各方势力所觊觎。

任何运输途中的风吹草动都会影响钴矿石价格,南非德班港口是钴贸易主要枢纽,刚果(金)的大部分钴从这里出口到中国和其他地方。过去几年中,这里受到疫情、洪水和动乱等各种不利因素影响,运力受阻加剧钴价飙升,2021年最为严重。去年刚果(金)钴矿石开采产量增加1.5万吨,中国需求迅速增长,但中国的进口并不匹配,而且余额没有卖给其他市场,这种脱节凸显了钴矿石受供应链制约的严重程度。

除了外部因素,钴作为铜和镍生产的副产品这一特性也加剧了其供应链的薄弱。CRU研究数据显示,2021年,约75%钴来自初级铜开采,23%来自初级镍开采。全球只有两个初级钴矿,钴的加工一般只有在宿主金属被浓缩和提取后才开始。

“开采钴需要根据铜和镍市场行情增加或减少产量,钴通常只占总开采量的一小部分(尽管以目前的价格计算,其经济价值很大),因此对新矿投资并不总是很重要,特别是在近年价格波动情况下。”费舍尔解释说,当然近年来情况也在发生变化,鉴于钴在能源转型中的作用,以及其在过去12个月的强劲价格和高需求增长预期,它正成为投资决策中越来越重要的一部分。

刚果(金)出产的钴产品有两种作业方式,一种是手工和小规模采矿(ASM),另一种则是大规模矿山采矿(LSM),前者占全球钴矿供应10%,达到1.45万吨,也是不可小觑的生产力。

由于钴矿是开放的坑矿,一种名为“手抓矿”的原始作业方式就能获得钴矿石,一些当地人拿着铲子挖掘,寻找呈现暗紫色和灰色的石头,这种石头富含钴盐,用锤子敲打去除杂质,就可以出售这种最初级钴产品。这种操作因为涉及童工和危害工人身体健康等问题而受到质疑,不符合当今国际贸易对供应链提出的高标准要求。

为了规范采矿,也为了避免矿石非法出口影响国家收入,刚果(金)政府在2019年成立国家采购商通用钴业公司(EGC),并于2021年3月发布负责任采购标准,规定EGC垄断手工采矿者开采的钴的购买、处理、转化、销售和出口,由国际金属行业贸易商托克(Trafigura)负责进行产品溯源和识别潜在买家。

手工和小规模生产作业可以应对较容易开采的钴矿,但大型铜钴矿则需要有技术含量的工业化开采作业。由于钴矿石矿物表面极性和化学活性较弱,对水分子吸引力弱,为非极性矿物,具有较好的可浮性,中国钴矿企业大多采取浮选技术对钴矿石进行富集。

这一过程包括破碎钴矿石原石,去除杂质,选出所要矿石,再通过浮选,根据不同矿物特性加入浮选药剂,使所需成分与其他杂质分离,在矿石磨成粉状的液体中先除去铜后,再加入中和剂沉钴得到半成品粗制氢氧化钴。刚果(金)钴矿储量很大,但基础设施落后,无法直接从钴矿中得到钴这个金属本身,需要把半成品粗制氢氧化钴拉回中国加工。

“由于疫情影响,铜钴矿开采成本不断增加,目前生产铜的成本已经超过5000美元/金属吨,钴还要更多药剂和工序,价格会更高,再加上俄乌危机影响一些生产钴所需的药剂的供应链,这将进一步推高氢氧化钴生产成本在钴金属价格中的比例。”一名在刚果(金)的中国采矿企业工作人士对《财经》记者表示。

中企垄断钴资源

2019年3月,安徽淮北市一家企业的锂电池生产车间。到2026年,电动汽车将占钴总需求量至少50%。图/IC

由于生产工艺复杂,刚果(金)技术设施差且无相关人才,因此该国政府将加丹加地区国有采矿特许权售卖给外国大型采矿公司。根据《2021年钴市场报告》信息显示,刚果(金)的主要大型矿山基本上都有中国投资,其中备受关注的就是腾科丰谷鲁美矿产(Tenke Fungurume),这是非洲首屈一指的大型铜矿以及世界级的大型钴矿。

腾科丰谷鲁美原本属于美国矿业巨头自由港麦克莫兰公司(Freeport-McMoRan Inc,以下简称“自由港”),该公司是世界上最大的金矿生产商,总部位于亚利桑那州凤凰城。2013年自由港与瑞士的嘉能可公司、英国的老板矿业一起名列刚果(金)三大钴供应商。

就在这一年,自由港选择大举押注石油和天然气业务,以90亿美元价格收购两家美国本土石油开采和生产公司,这些交易当时被认为是雄心勃勃打造世界第五大矿业公司。然而就在一年之后,全球油价受到美国页岩油革命和石油输出国组织(OPEC)国家不减产影响而急剧下跌,这让自由港背上沉重债务包袱。

最终自由港将间接所持TF Holdings Limited股权以26.5亿美元出售给一家中国企业——洛阳栾川钼业集团股份有限公司(简称“洛阳钼业”)。TF Holdings是一家百慕大架构的公司,持有刚果(金)的腾科丰谷鲁美80%股权。由于自由港间接持有TF Holdings 70%股权,这一交易的结果是洛阳钼业获得腾科丰谷鲁美铜钴矿56%股权。2017年,洛阳钼业再次收购腾科丰谷鲁美24%股权,间接持股比例由56%增至80%。

之后,洛阳钼业又通过与自由港的交易,获得刚果(金)Kisanfu铜钴矿(又名金山矿业KFM)95%的权益。KFM位于腾科丰谷鲁美西南33公里处,是世界上最大、品位最高的未开发钴和铜项目之一。据测算,其铜资源量为627.8万吨,钴资源量为310.3万吨,品位分别为1.72%和0.85%(衡量矿石品质的标准常以“品位”,钴一般品位在0.2-0.3)。

另一个收购案例是,盛屯矿业集团股份有限公司通过全资子公司旭晨国际有限公司收购澳大利亚恩祖里铜矿有限公司(Nzuri Copper Limited)100%股权,通过此次交易获得优质铜钴资源。恩祖里在刚果(金)有两个铜钴项目,其中卡隆威铜钴矿(Kalongwe)约含金属量铜30.2 万吨,平均品位2.7%,钴4.27万吨,平均品位0.62%。

“西方国家公司早就在这里开采刚果(金)矿产,它们后来因为各种经济因素放弃了,中国公司坚持长远发展战略,这些资源开始逐步发挥重要作用。”上述中企人士表示。

中国企业还选择合资方式进行投资。刚果(金)的迪兹瓦铜矿(Deziwa)位于其境内南部的铜矿带,是最有前途的矿藏之一。刚果(金)国有控股矿业公司Gécamines在2015年与中国有色矿业集团(CNMC)签订超过8亿美元合同共同开发迪兹瓦铜矿,该矿床蕴藏460万吨铜和42万吨钴。中国有色矿业集团持有51%股份,Gécamines持有49%。

通过收购和合资等方式,中国企业占据刚果(金)钴矿的70%,截至2021年,刚果(金)19座钴矿中有15座由中国企业拥有或提供资金。中国钴矿运营商之外的最大替代选择是总部位于瑞士的嘉能可,该公司在当地运营着两家最大的钴矿。

中国企业对刚果(金)钴矿的大量投资已经引发美国政府的严重关切,2021年6月,拜登政府警告称,中国可能会利用在钴矿的主导地位,排挤美国制造商,扰乱美国电动汽车的发展。

“在北美,虽然下游供应链(电池制造、组装等)已经有大量投资,但上游供应链(原材料提取、加工、精炼等)却没有达到同样水平。”汽车市场咨询公司LMC Automotive高级分析师萨姆·阿扎姆(Sam Adham)对《财经》记者表示。

美国方面已经试图着手改变这一不利局面,这包括从澳大利亚和加拿大在内的盟友那里获得钴供应,以及让电动车电池供应链更加区域化。费舍尔预计,美国和欧洲将会对上游(包括所有电池金属)和中游产能进行投资,以减少对亚洲的依赖。

除此之外,美国政府也试图在刚果(金)给中国企业带来掣肘。据报道,刚果(金)官员正在美国政府财政资助下对过去的采矿合同进行审查,包括审查中国在2008年承诺提供数十亿美元修建道路、桥梁、发电厂和其他基础设施。总统费利克斯·齐塞克迪(Félix Tshisekedi)去年8月任命一个委员会调查中国企业收购矿产中是否存在骗取该国政府数十亿美元特许权使用费的指控,这些调查目前尚无结果。

定价权不在中方

丰富的矿产让刚果(金)在历史上就从不缺乏大国博弈,冷战时期,该国首任民选总理、国家缔造者帕特里斯·卢蒙巴(Patrice Lumumba)曾因坚持民族独立和暗示亲苏联立场而被比利时殖民者支持的加丹加分裂主义军阀莫伊兹·冲伯(Moise Tshombe)绑架并杀害,最终遭到铁桶溶尸。卢蒙巴的命运是冷战时美苏对抗的一个缩影,西方国家不能允许这个富含铜、钴、铀等关键矿产的国家有任何一丁点可能性倒向苏联,美国在太平洋战争末期投向日本的原子弹所用的铀就是从加丹加地区的欣科洛布韦矿场得到的。

如今中国企业在钴矿资源的优势地位不但在美国政府内部也在美国媒体上引发了担忧,包括《纽约时报》在内的美国主流媒体通过各种形式报道塑造中美在钴资源问题上博弈竞争的叙事体。这些报道突出了中国在钴供应链上游抢占先机这一有利局面,但这种叙事体会将钴贸易这一经济行为政治化,恐不利于中国企业在海外进行矿业投资。

谭浩对《财经》记者指出,应该警惕这种资源民族主义叙事体。他不赞成把海外矿产投资视为地缘政治博弈的一部分,因为不仅可能造成投资、贸易活动误区,还会激发资源国的资源民族主义情绪,这一风险在过去中国海外油气投资中已有前车之鉴。

“这些国家容易受西方话语体系影响,如果将中国矿产投资看作是国家主导的地缘政治行为,而不是经济行为,那对中国很不利,不但会对本国矿产资源漫天要价,还会引起当地民众和政治力量对中资抵触,从而增加对这些项目的投资成本和风险。”谭浩举例说,中国在澳大利亚买矿就吃了这个亏,中国人来买矿就是被索要高价,因为人家知道你是带着地缘政治影响力这个目的来投资的,背后有国家力量支持,可以承担高价,对你要了高价才能说服国内反对声音和回应相关团体的关切。

2023年,刚果(金)将举行大选,纵观历史,非洲国家大选期间,这种资源民族主义叙事体经常被政客拿出来做文章,以捞取政治资本。一些非洲国家已经逐渐摸索出一个生财之道,即通过不利舆论作为抓手,对相关企业展开调查,再进行审查、谈判等手段迫使企业让出股权或者支付费用。

资源民族主义还会带来一种认知误区,那就是掌握了某种资源供应链上游就是掌握一切,甚至可以用作战略武器遏制他国,这种观点忽视了国际矿产贸易供应链是国际分工合作的结果。

用上述中资企业人士的话说,就是中国矿产企业虽然拥有矿产的开采权,并不拥有整个供应链。中国是钴最大的消费国家,国内企业所需的钴不是直接来源中国矿产企业,而是向嘉能可等国际金属贸易公司购买。

钴贸易供应链下游是这样运作的,中国矿产企业产出半成品粗制氢氧化钴后,主要通过国际商品贸易商托克(Trafigura)、嘉能可这种外国企业运回国。这种大型国际商品贸易公司把在刚果(金)的钴资源收集起来,一方面做期货,一方面做下游供应,通过自己运输公司运到港口再运至中国,电动车或电池生产商再从国内钴冶炼生产商处购买。

“我们现在没定价权,国际贸易公司定价,它们通过中间差价赚钱,我们很努力做上游,但这种供应商更有定价权。”上述中资企业人员对《财经》记者解释说,金属开采周期长,需要买方根据市场价先付钱订货,否则企业生产出来没销路,国际金属贸易商与很多开采企业有这种购买关系,这就导致我们的销售量、利润、投资规模都不是自己能完全掌控的,而是受到这些贸易商左右,这必然影响中国公司运作。

为了弥补供应链短板,中国企业已经开始通过纵向一体化收购增加对钴贸易的话语权。例如,2018年,洛阳钼业发起对全球第三大贸易公司IXM的收购,并于2019年完成交割。IXM总部位于瑞士日内瓦,在全球范围内从事铜、钴等金属采购、出口、运输和贸易,产品主要销往亚洲和欧洲。这笔收购有助于发挥IXM与洛阳钼业现有业务协同效益,加强公司在全球金属贸易领域的话语权。

无钴电池挑战多

就在中国不断扩大钴供应链优势的同时,美国政府和企业开始大力推动去钴化发展,2021年6月美国能源部出台蓝图指导方针推动国内锂电池产能和研发,特别指出要在2030年彻底实现去钴化,美国能源部已经资助一些企业去进行相关研发。

“美国人感受到了中国在钴供应链的主导地位,这就是为什么北美是高镍/低钴电池摇篮的部分原因,镍的比例被推得更高。”阿扎姆指出,但这么做要面临技术挑战,那就是如何在推高镍比例情况下保证电池热稳定性和循环寿命,钴在三元锂电池中具有稳定的存在,减少或去除钴会使电池更容易发生热失控(起火)。

钴是锂电池正极化学稳定性和安全性的关键材料,特别是随着人们越来越偏好具有更高能量密度和续航里程的电动车,镍和钴在锂电池中的组合以其优越的能量密度和性能在电动汽车领域占据主导地位。

“事实证明,去钴对于电动车电池来说是一个困难的过程,同时要确保电动汽车的稳定性和安全性。主要的无钴化学制品是磷酸铁锂电池(LFP),它在过去几年的市场份额有所上升,但与高镍化学制品相比,它的能量密度和里程较低。”费舍尔指出。

位于田纳西的Sparkz就是美国能源部资助的一家电池企业,由能源部投资部门前官员桑吉夫·马尔霍特拉(Sanjiv Malhotra)成立,马尔霍特拉直言,成立这家公司的初衷就是为了帮助美国电动车行业摆脱一切对中国供应链的依赖。

这家公司2019年成立,与美国能源部橡树岭国家实验室(ORNL)是研发合作伙伴,该公司已经获得ORNL多项电池技术独家授权许可,以及超过千万美元的研发资金,用于研发制造无钴高能量密度电池。2021年10月,该公司还获得加州能源委员会260万美元资助,发展无钴固态电池。

Sparkz公司研发的无钴电池用便宜和大量存在的铁代替钴,生产镍铁铝电池(NFA)。马尔霍特拉表示,这款电池密度是LFP电池两倍,比LFP便宜30%,而且在能量密度上比含钴电池更高,与其寿命旗鼓相当,但成本低35%-40%。今年3月,在西弗吉尼亚州建厂以商业化其研发的无钴电池。

另一家被美国媒体广泛报道的电池科创企业是TexPower,这是由得克萨斯大学奥斯汀分校科克雷尔工程学院阿鲁穆加姆·曼西拉姆(Arumugam Manthiram)教授成立的公司,他是美国著名材料科学家和工程师,以鉴定锂离子电池正极的聚阴离子类,了解化学不稳定性如何限制层状氧化物正极的容量以及锂硫电池的技术进步而闻名。

曼西拉姆团队取得专利的电池是无钴的镍锰铝电池(NMA),该公司网站表示这款新电池与行业领先的NMC811和镍钴铝酸锂电池并驾齐驱,而且由于更高的镍含量(超过90%),因此能量密度高20%。

尽管无钴电池研发取得一些进展,但商业化还需时日,因为汽车制造商要经过多年合规测试才能将这些新技术支持的无钴电池应用于汽车中。

阿扎姆估计,虽不能确定何时钴会完全从电动车电池中消失,但大致可以预测,纯电动车的钴需求峰值将在2027年左右。大约在这个时候,汽车制造商将会使他们的大部分车辆和平台过渡到新的无钴化学品。

费舍尔则对于无钴化前景不那么乐观,在他看来,在未来五年,电动汽车市场仍将由镍钴为主要原材料的电池主导,约占市场的四分之三,高镍(低钴)化学制品的份额将上升,从而使电动汽车的行驶里程更长,LFP只能获得少量份额,约占25%。