*尽管上半年有疫情影响,四大港股国产运动品牌仍收获双位数增长,远远超出耐克、阿迪达斯等国际品牌。

*所有品牌中,只有FILA呈现负增长,它曾是安踏集团的增长现金牛。

*特步国际成了四家品牌中增速最快的那个,却迎来股价大跌。

8月23日上午,安踏体育(2020.HK)、特步国际(1368.HK)和361°(1361.HK)在同一天发布了2022年中期业绩,信息量很大。以往港股四家国产运动品牌——包括李宁(2331.HK)——都会心照不宣地选在不同日子发布,给消费者和股民一个喘息的时间。

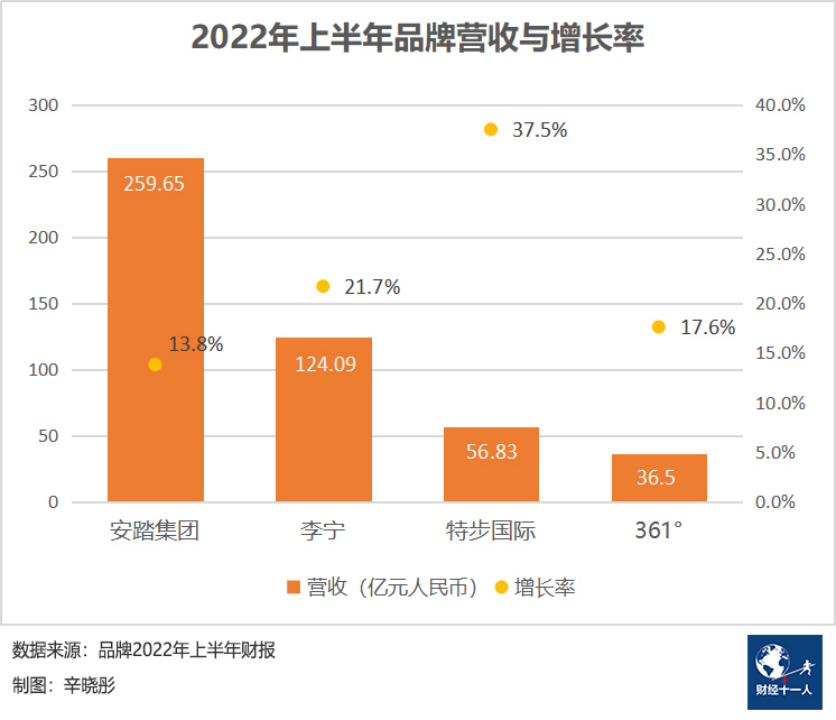

上半年,频发的疫情对市场造成了明显的影响。根据国家统计局数据,1月-6月社会消费品零售总额同比下降0.7%,限额以上服装鞋帽、针织品类累计零售总额同比下降6.5%。相比之下,四家国产运动品牌均收获双位数的营收增长(李宁已于8月12日发布中期业绩),跑赢大势。

疫情之前,国产运动赛道就颇为景气。上海申银万国证券研究所报告表示,国内运动市场在细分赛道、产品品类、区域市场、销售渠道等维度体现出更具结构性的增长特征,民族运动品牌持续高增长。2020年疫情的来袭并未将这股增长势头打断。从2022年一、二季度数据来看,运动品牌受到的冲击普遍小于服装纺织行业数据,且恢复速度高于行业平均水平。疫情促使人们提高了健康生活意识,进一步提高了运动市场景气度。

同样的市场,国产品牌的表现又优于国际品牌。根据财报数据,阿迪达斯大中华区在2022年前两个季度营收分别下跌28.4%和28.3%,耐克大中华区在2021年12月到2022年2月、3月到5月的两个财季中分别下滑8%和20%(均不考虑汇率因素)。原因有很多,内因与国际品牌在中国的运营有关,外因则包括舆论环境、消费行为改变等等。

内部对比,安踏集团不出意外是营收最高的,但增速却是最低,这很反常,因为即便基数庞大,安踏前几年都是领涨的那一个(涨幅不是第一就是第二)。这次“地位”的下滑,主要是FILA拖了后腿,其营收下降了0.5%。安踏主品牌的营收则增长26.3%,高于李宁和361°。截至发稿,安踏集团自财报发布以来股价涨幅7.9%。

图/安踏会员公众号

FILA是安踏集团多品牌战略下第一个成功案例。2009年,安踏以3.2亿元的价格从百丽国际手中收购了FILA中国商标运营权,以全直营的方式对品牌进行运营。由于没有经销商“赚差价”,FILA的毛利率常年保持在70%以上(本期同比下降3.7个百分点至68.6%),同时期国产品牌毛利率大多维持在50%以下,只是近两年安踏主品牌和李宁突破这一限制,达到55%左右。

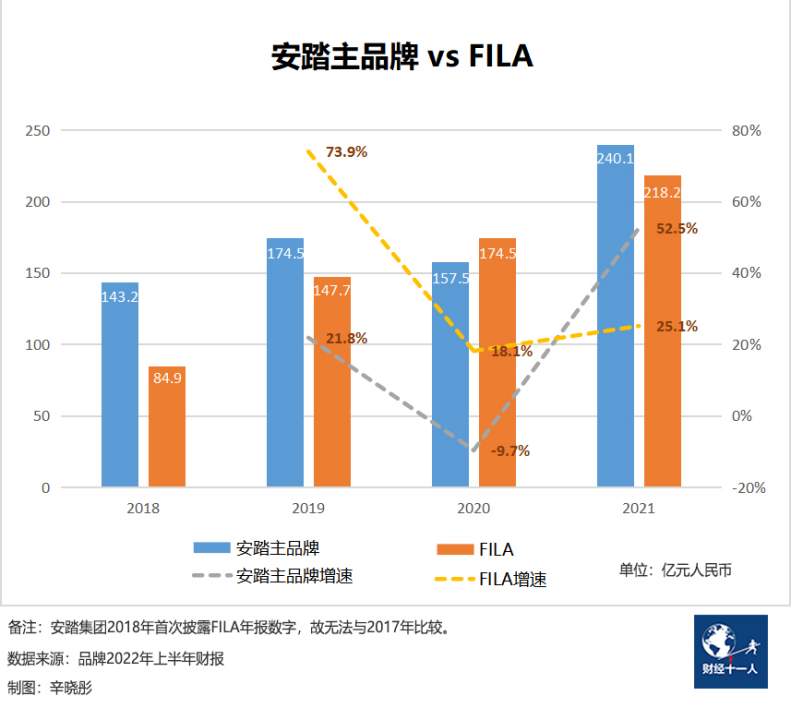

此番FILA营收、毛利润、经营利润等所有数据全线下降,有些出乎市场意料。前几年安踏的增速一度超过40%,FILA功不可没,它和安踏主品牌撑起了集团营收的半边天,甚至在2020年营收一度超越安踏。

但在那之后,FILA的营收增速降了下来。

关于FILA增速的下降,市面上有两个比较主流的看法。一是品牌目前处于高速增长后的平台期。FILA中国总裁姚伟雄早在2017年就打过预防针,称未来“放缓是必然趋势”。

另一种看法则是市场变了,FILA的适配度正在降低。FILA高速增长的那几年,正是运动时尚风流行的年代,FILA的产品风格很受年轻人喜爱。最近几年“国潮”流行,消费者追捧的潮流开始逐渐向“国潮”倾斜。加之2020年疫情到来之后,市民消费预期降低,购买行为偏向更高或者更低的两极(当然消费降级偏多),FILA夹在中间有些尴尬。原本FILA是安踏集团下的“高端品牌”,但随着迪桑特、始祖鸟等品牌的加盟,FILA自动被划分为“中高端”,穿FILA似乎不再能表达什么,近两年也没出现所谓“单品爆款”。消费者对品牌的追捧不像前几年火热。

即便如此,今年上半年FILA业绩的下滑主要还是外部原因导致。上半年疫情主要席卷的是北上广深等一二线城市,中高端品牌更容易受影响。更重要的是,FILA是一个全直营品牌,2000多家门店没有一家是经销商门店,全都是品牌自己运营,这样一来也没有经销商能帮助分担风险。

有人说今年上半年疫情突发的市场情况跟2020年相似,但那一年FILA在几乎所有品牌都下滑时收获了正增长,今年为什么正相反?事实是,2020年上半年五六月份市场已经有所恢复,全直营模式的FILA在渠道方面反应更快。但今年影响时间更长,且居民消费预期和购买力较2020年同期相比有所下降。数据显示,在经过1-2月快速增长后,FILA门店在3月下旬受到的影响较为严重,其零售流水从3月最后一周开始同比大幅下滑并延续至今。

好在安踏主品牌表现不错,撑住了集团的营收基本盘,133.6亿的营收稳坐国产品牌营收第一的位子。作为北京冬奥会官方合作伙伴(北京冬奥会赞助商分4个层级,官方合作伙伴为第一层级),奥运对安踏主品牌的加持作用逐渐显现,包括产品、营销、研发甚至对外合作领域,8月初的创新科技大会上,安踏宣布与华为运动健康实验室达成合作。

FILA只是今年上半年受伤最重的那个而已,其他品牌均受到疫情牵连,多多少少都有些内伤。一个最直观的数据就是经营利润率均有所下降,差别只是下降多少而已。

(经营利润率是经营利润与营业收入的比率,能直接反应企业因产品经营进账的收入,不受投资、售卖资产等等其他因素影响。)

即便各家纷纷受到冲击,特步却显得“一枝独秀”,不光经营利润的增速让人印象深刻,连营收增速也高于其他品牌,这是近些年来的首次。

有这样的成绩,自然跟特步的整体运营分不开,但也存在外部因素——除了体量基数更小以外,特步面向的最主要市场还是下沉市场,算得上间接“躲避了”上半年的灾难,这跟安踏主品牌的情况差不多。李宁近几年追求品牌升级,目标市场也跟着上移,此番受到的冲击比安踏主品牌、特步和361°更大一些。

特步的财报数据看似赢了,资本市场却不怎么买账,财报发布当天,特步股价下跌6.5%,第二天又跌了14.26%,从13港元/股跌到10港元/股,市值蒸发76亿港元。

关键问题或许出现在存货周转上。根据财报,上半年特步存货周转天数从79天上涨到106天。相比之下,361°是76天,李宁只有55天。特步此前一直给人们留下周转高效的印象,即便是最困难的2020年,其的存货周转也不过94天。

另外,特步此番派息比率又从以往的60%下降到50.3%,或许也是股票被抛售的原因。

疫情的阴影依旧笼罩,7月又开始在各地零星出现,给逐步放开的消费市场带来不确定性。根据国信证券跟踪报告,7月一二线市场消费需求慢慢恢复,李宁、FILA终端流水或录得双位数增长;安踏、特步在7月上旬延续6月双位数增长态势,但7月下旬受疫情波动影响,增速有所放缓。

看来各品牌依旧不能放松,仍须得时刻准备着应对市场变化。