美国劳工统计局提供的数据显示,在截至2022年9月的一年间,食品杂货价格上涨13%,饭店用餐价格上涨8.5%。图/法新

相比2008年全球危机之后,“新冠”大流行之后,西方主要经济体的货币政策宽松力度更大,步调更一致,行动更迅速。美联储、英格兰银行和欧洲央行的资产负债表规模均达到了历史新高。货币政策效应取决于外生冲击的特征及与财政、收入政策的配合。疫情冲击以供给侧负冲击为主,逆周期政策又有着明显的“财政赤字货币化”特征,扩大了供求缺口,增强了通胀压力。极度宽松的货币政策将一场“完美风暴”扼杀在了摇篮里,但经济的“K型”复苏,叠加大宗商品与风险资产价格的暴涨使货币政策进退两难。本世纪初的日本和2008年之后的美国的QE(量化宽松)与通缩并存的经验不能线性外推。

无论是美联储制定政策利率,还是市场参与者决定资产配置方案,厘清通胀是临时的还是持续的都至关重要。一般而言,美联储不会因为临时通胀而改变政策立场,市场也不会重新定价。疫情冲击及政策响应给物价带来了极大的扰动,增加了通胀数据中的噪声和识别趋势性和周期性波动的难度。2021年二三季度,通胀出现了阶段性拐点,增强了“临时通胀假说”的可信度,使美联储误判了通胀的持久性。但这一拐点并不牢固。持久通胀的形成不是一蹴而就的,而是多重临时性因素的“接力”。

通胀的波动、趋势与结构

美国常用的度量最终商品和服务价格涨幅的指标包括居民消费价格指数(Consumer Price Index,CPI)、个人消费支出(Personal Consumption Expenditures,PCE)价格指数和国内生产总值平减指数。它们都是通过加权平均而得到的,数值的区别主要源于覆盖面、权重和计算方法的不同。从CPI到GDP(国内生产总值)平减指数,覆盖面越来越广,后者覆盖了美国国内的所有消费者、企业和政府,以及国外购买的所有最终商品和服务的价格。CPI和PCE更常见。前者由美国劳工统计局(BLS)编制,后者由美国经济分析局(BEA)编制,但底层数据还是来自BLS。两者在覆盖面和权重上都有区别。美联储更关注后者。

整体而言,PCE通胀率与CPI通胀率走势基本一致,前者的水平值和波动性都更低。这可以从两者的编制与计算方法上得到解释。一方面,PCE价格指数的覆盖面更广,因为个人支出总额占美国GDP(国内生产总值)的近70%。它衡量的是所有消费项目的价格变化,而不仅仅是消费者自掏腰包购买的项目;另一方面,覆盖面的不同直接导致了权重的差异,并且,PCE权重的调整更加频繁。例如,保健服务在PCE和CPI中的权重分别为22%和9%,因为前者包含了消费者自掏腰包支付的保险费、免赔额和共同支付额,以及雇主提供的保险、医疗保险和医疗补助支出,后者只包含了消费者的直接开支。再比如住房,其在PCE中的权重仅为23%,而在CPI中的权重为42%。这意味着,保健服务价格的上涨对PCE价格指数的影响远大于对CPI指数,而住房对CPI的影响更大。PCE价格指数包含了商品价格变化引起的替代效应,能够更准确地刻画消费者真实生活成本的变化。

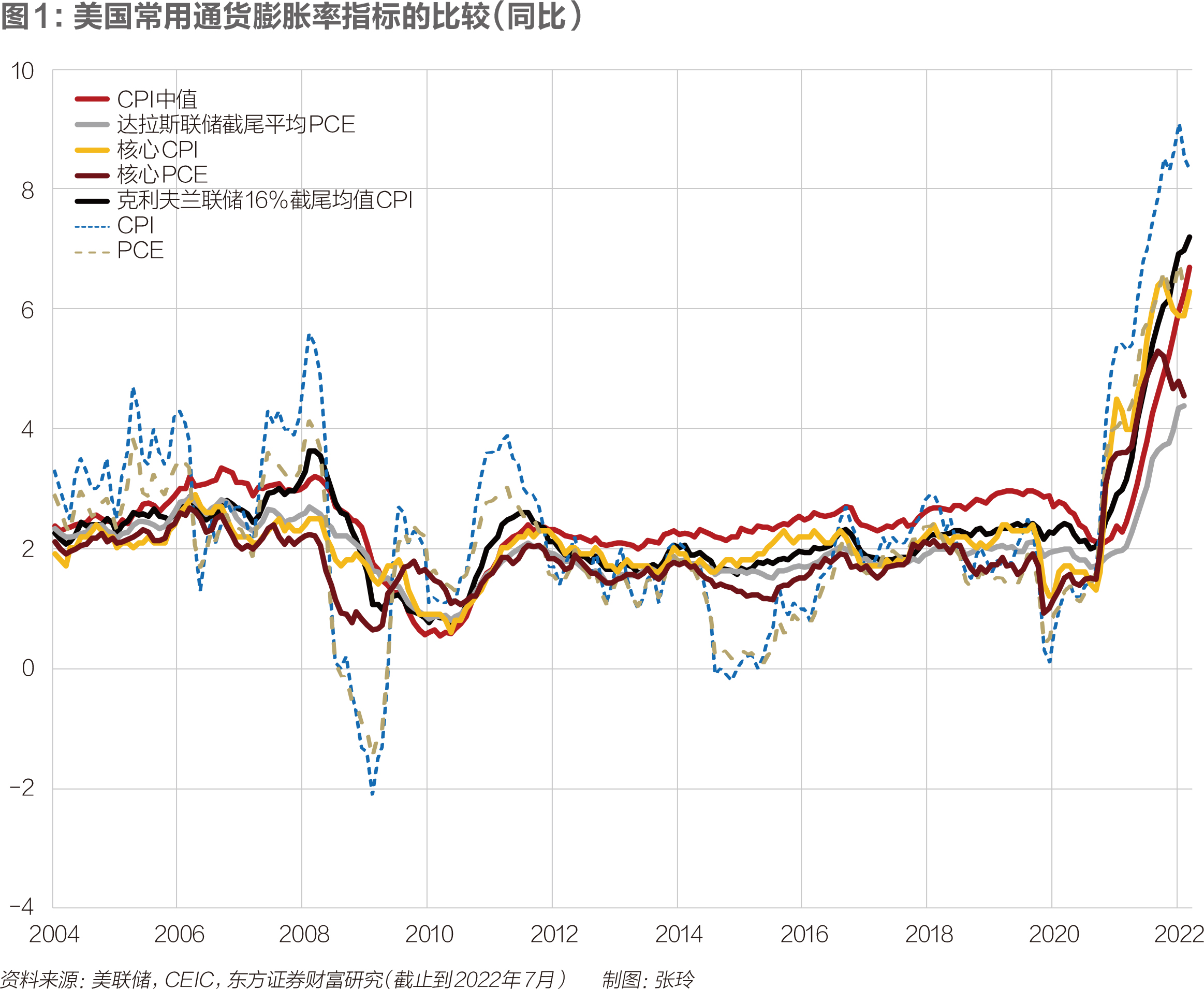

货币政策属于总量政策,影响的是总需求。美联储不太会因为物价的波动性和单一行业(或商品)价格的大幅上涨而改变政策立场。所以,美联储更关注核心价格指数,它从整体(headline)价格指数中剔除了波动性较高的食品和能源。核心价格指数的波动性显著低于整体价格指数(图1)。但是,核心价格指数仍然会受到食品和能源以外的单一行业商品或服务价格的间接影响。如何更好地区分价格的波动和趋势、结构性上涨和普遍性上涨就成为货币政策当局关心的话题。

为此,克利夫兰联储编制了CPI和PCE的中位数(median)通胀率和16%截尾平均(trimmed-mean)通胀率。达拉斯联储也编制了一个截尾平均通胀指标,排除了PCE价格指数中涨幅最低的24%和最高的31%的科目(55%截尾平均通胀),在剩余的45%的科目中进行加权平均。相较于核心价格指数而言,中位数和截尾平均通胀率的波动性更低,其中,最低的为达拉斯联储的截尾平均PCE通胀率——用其代替泰勒规则中的通胀率而得到的修正的泰勒规则能够更好地拟合政策利率的走势。此外,还可以计算不同价格涨幅的商品数量的占比,以考察通胀的结构(图2)。

大流行冲击初期,整体与核心价格涨幅均出现了不同程度的下行。整体价格涨幅下降更大,整体CPI和PCE通胀分别在4月和5月达到0.41%和0.1%的低位——2020年1月的读数分别为2.5%和1.9%,主要原因是原油价格从2020年初的65美元/桶降到了4月底的20美元,后因OPEC(石油输出国组织)与俄罗斯达成减产协议(约全球产量的10%)而企稳。直到2020年底,通胀率都显著低于疫情前。但从2021年一季度开始,在低基数、宽松政策支持下的复工复产和疫情冲击下的供给约束(供应链和劳动)等多重因素共同作用下,美国物价开始加速上行。

截至2021年6月底,价格指数的同比涨幅由高到低排名依次为:CPI(5.4%)、核心CPI(4.5%)、PCE(4%)、核心PCE(3.5%)、16%截尾平均CPI(2.9%)、CPI中值(2.2%)、PCE中值(2.2%)、55%截尾平均PCE(2.0%)。整体物价的大幅上行和趋势指标的相对稳定说明通胀尚不具备广泛的基础。从结构上看,价格涨幅大于10%、5%和3%的科目数占比分别为11.6%、32.6%和45.0%。在两次石油危机期间,1973年12月的数值分别为12.6%、48.0%和74.8%,1978年11月的数值分别为11.2%、71.7%和92.1%。三个时点涨幅大于10%的科目数占比非常接近,但2021年6月涨价大于3%和5%的科目占比明显偏低。结构指标与趋势指标的结论相一致。

在2021年4月的例会声明中,鲍威尔首次提出“临时通胀假说”,称通胀的攀升是由临时性因素(transitory factors)引起的。在2021年7月的《货币政策报告》中,美联储详细描述了通胀的形势,解释了原因,回应了市场对于通胀的两种看法:(1)在不改变货币政策的情况下,随着经济回归常态,通胀压力会自行消退;(2)通胀压力是持久的,将迫使美联储不得不转变政策立场。当时的通胀压力应该是美联储预期内的。在专栏中,美联储主要从通胀预期的角度论证了“临时通胀假说”。因为多个维度的中长期通胀预期指标均显示,2%的通胀目标仍被锚定。FOMC(美国联邦公开市场委员会)直到2021年11月例会(期间共有五次例会)决定启动Taper时才放弃这一假说。

从后视镜中来看,至少在2021年二三季度,“临时通胀假说”是有一定可信度的,只是经过三季度的短暂修正后,通胀的趋势和结构进一步恶化,致使美联储不得不加快正常化的步伐。截至2022年7月,虽然核心PCE和核心CPI在2022年3月出现了阶段性顶部,但CPI中值和两个截尾平均通胀指标还在创新高。“临时通胀假说”成了美联储的一个“污点”。

通胀接力:临时的还是持久的?

只有清楚地了解哪些商品或服务在涨价及其原因之后,才能更准确地判断未来的价格走势。一个常见的分析思路是打开价格指数的“黑箱”,拆分细分商品或服务在总体价格指数变化中贡献,重点分析权重较高的或贡献较大的科目的价格变化的原因。如果涨价的原因是季节性的,或者是外生冲击驱动的,通胀就可能是临时的。由于持久通胀往往是临时通胀的“接力”,也不应忽视潜在的涨价因素。

在CPI的篮子中(图3),商品与服务一级分项的权重约为39%和61%(2021年底),相比上世纪90年代初而言,商品下降了5个百分点,服务增加了5个百分点。在八个行业分类中,权重排名前三的分别为:住房(42.1%)、交通(15.7%)和食品饮料(14.8%),合计占比约四分之三。在PCE篮子当中,住房(22.6%)和医疗保健(22.3%)是权重最大的两个单一项目,前者较CPI低19.5个百分点,后者较CPI高13.5个百分点。

可先从物价涨幅的分布中整体把握新冠疫情对物价的影响。以核心PCE篮子中的121个细分项目为例。从2020年3月到2021年6月,物价涨幅的分布经历了从正态到左偏,再回归到正态的变迁。期末的峰度低于期初,左右两侧都呈现出肥尾特征,表明存在涨跌幅都较大的科目,而且随着时间的推移,右侧的肥尾特征更明显。商品和服务项目的分布存在一定的差异,服务的尖峰和左偏特征更加明显。这符合大流行冲击的特殊性。因为大量服务业要求密切接触,受到的冲击也更显著。在商品中,耐用品和非耐用品也有差异,前者从疫情前持续25年的负增长(平均-1.9%)转变为正增长,2021年6月同比增速达到了7.2%。这与复苏早期不断扩张的耐用品消费可相互验证——耐用品消费对服务消费形成了替代。

整体PCE通胀的第一波上涨主要源自商品。基数效应是一个重要解释,因为物价同比涨幅较大的商品与2020年3月-5月下跌的商品类似,主要是能源和交通运输业(比如新车和二手车)。2021年5月,核心商品PCE同比涨幅达到了8.58%,能源和交通运输业物价同比上涨了28%和20%,约贡献了当期通胀的三分之一——从2020年3月到当年底,能源和交通运输业物价指数的涨幅均为负。商品PCE和核心商品PCE同比增长的高点分别出现在2022年1月和2月,读数分别为11.5和15.3%。至2022年7月,已经分别降到了5.6%和10.8%。比较而言,服务业PCE的上行趋势较缓,且主导了核心PCE的走势。

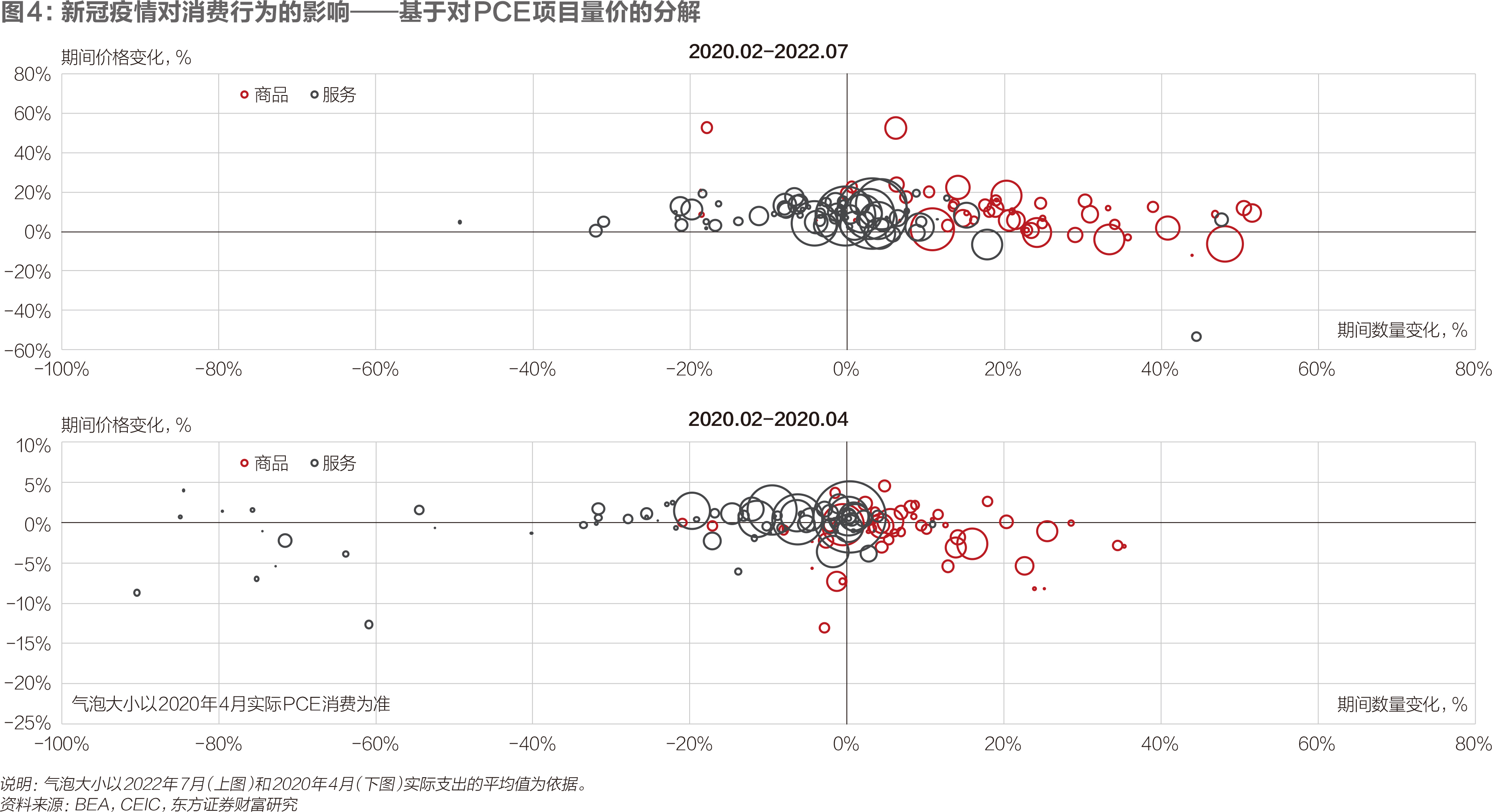

逻辑上,如果物价的涨跌主要是由疫情冲击导致的,那也将随着疫情的消退和复工复产的推进而回归常态。旧金山联储经济学家夏皮罗(Shapiro)从数量与价格两个维度区分了新冠敏感型(COVID-sensitive)和非新冠敏感型(COVID-insensitive)科目:如果某商品或服务的价格或数量从2020年2月到4月发生了非常显著的变化,则是新冠敏感型的,反之则是非新冠敏感的(Shapiro,2020a;2020b)。如图4(下图)所示,数量降幅较大的科目基本上属于服务业,其中,降幅80%到100%之间的有娱乐、旅行、酒店、赌场、餐饮和航空运输等。航空运输和酒店的价格也大幅下降,分别达到了23%和13%。商品方面,数量降幅分布在40%-60%之间的项目包括:汽车、珠宝、手表、服装和鞋类,其中,二手车价格下降了13%,其他项目价格降幅均在10%以内。

截至2022年7月(见图4,上图),大多数商品和服务科目的价格均已经回到疫情之前,与2020年2月相比还存在小幅负价格缺口的科目有:信息处理设备(-6.68%)、视频和音频设备(-4.2%)、摩托车(-3.4%)、电信(-6.3%)和保险(-1.2%)等。除汽车(新车和二手车)等少数商品外,商品消费量已基本超过了疫情之前的水平。但仍有大量服务消费存在数量缺口,如摄影(-49.4%)、娱乐活动门票(-32.1%)、露营(-31.1%)等。服务消费仍在恢复的路上。

在核心PCE中,新冠敏感型科目的权重达到了三分之二,是大流行期间价格变化的主要来源。疫情前,新冠敏感型科目在核心PCE通胀中贡献了约0.8-1个百分点,2020年4月骤降到0.3%。由于基期效应,2021年二季度的贡献陡增至2.6%,相当于同期PCE通胀中的四分之三。在新冠敏感型科目中,保健服务与二手车(汽车与卡车)对通胀的贡献最大,但原因不尽相同。

在疫情之前的五年中,保健服务在核心PCE通胀中的贡献约等于0.2个百分点。疫情扩张了保健服务需求,叠加与流行病相关的医疗保险支付立法变化(Shapiro,2020a),使其贡献在2021年一季度增加到了0.6个百分点。然而,紧急救济措施是暂时的,取消后将成为价格上涨的拖累因素。实际上,PCE医疗保健服务的价格增速在2021年3月就进入下降通道。

与疫情相关的社交隔离措施降低了公共交通需求,提升了二手车需求。又由于芯片的短缺限制了供给,新车供求缺口的扩大使二手车对通胀的贡献从疫情之前的-0.1%提高到了2021年初的0.5%。IHS生产商调研数据显示,芯片短缺状况将在2021年三季度之后有所缓解(但直到2022年初或仍将处于供不应求的状态)。

在2021年三季度,在商品价格涨幅持续回落的带动下,美国通胀压力有所放缓。后疫情时代的临时通胀是否是中长期持续通胀的前奏,未来通胀是否还会从美国扩散到其他国家(或地区)?这些问题在当时都是未知的。在世界主要经济体中,只有美国核心CPI通胀超过了4%,排在第二的是英国(3.1%),中国核心CPI通胀和欧元区调和通胀仍低于2%,日本还挣扎在通货紧缩的边缘。

美联储仍信心满满地强调通胀的临时性。在当时的一篇评论文章中,笔者也认同“临时通胀假说”的可信性,但强调这一“临时性”是建立在历史归因和局部分析基础之上的,并未考虑到未来潜在的涨价因素。因为2021年下半年,随着疫苗的接种和服务业的重启,曾经拖累通胀的服务业转而成为通胀的驱动力,如航空和住宿等。病毒还在持续变异,必将拉长服务业复苏的周期。核心CPI通胀的高点出现在2022年2月,主要是因为核心商品通胀出现拐点(12.4%)后大幅下行。然而,受俄乌冲突和西方国家对俄制裁的影响,能源价格在2022年继续上涨,拐点直到6月才出现。食品和服务业(核心与非核心)通胀率直到8月还未出现拐点。前者主要是外生的,主要受自然环境、季节性和俄乌冲突的影响,后者则主要取决于美国国内的工资涨幅。短期内,美国劳动力市场仍将维持供不应求的状况,工资上涨具有一定的刚性,会对服务价格形成支撑。“工资-物价螺旋”的演绎是未来通胀走势的关键。

持久通胀的形成并非一蹴而就,不同阶段往往有不同的驱动因素。货币在其中常常发挥着“穿针引线”的作用。美国在疫情期间实施的极度宽松的货币、财政政策大幅提高了居民可支配收入和储蓄率,是物价持续上涨的动力,也是美国通胀压力较其他西方经济体更大的重要原因。

在2022年-2023年整个时段,在政策立场和力度上,美联储都需要在紧缩不足和紧缩过度之间取得平衡,对应的政策目标是以最小的就业损失为代价压制通货膨胀。政策的主要和次要目标随着时间的推移而切换。

2022年上半年,经济内生动能强劲,就业市场稳健,俄乌冲突带来的能源和食品的供给冲击,遏制通胀是美联储的唯一目标,紧缩不足是矛盾的主要方面。下半年,美联储开始需要在双重使命间取得平衡,但并不改变矛盾的主次关系。在“菲利普斯曲线”由平坦向陡峭转变的过程中,双重使命的关系也从统一走向了对立。这意味着,通胀向政策目标收敛的路径依赖于劳动力市场状况。美联储超预期的“鹰派”立场就是希望在通胀和就业的矛盾彻底激化之前先缓和通胀压力。今年四季度末或是重要拐点,劳动力市场条件指数开始下行,动量指标转负,失业率开始触底反弹,但核心通胀仍然顽固,矛盾开始激化。在劳动市场上,短期内美国仍将面临劳动供给不足的问题,工资上涨叠加能源、食品供给冲击以及由此引发的通胀螺旋仍是决定货币政策立场的主要因素。中长期通胀预期是美联储“最后的堡垒”。这一次,美联储降息周期或明显滞后于衰退周期。

(邵宇为东方证券首席经济学家、总裁助理;陈达飞为东方证券博士后工作站主管、财富管理总部首席研究员;编辑:苏琦)