1、金融股走强

银行保险股 7 月以来三次走强的背后信号:

1)7 月第一次走强的背后是 PPI 同比出现拐点;

2)8~10 月期间阶段性行情的背后是创业板注册制实施、银行中报压力点度过、美债利率见底回升之下的风格进一步切换;

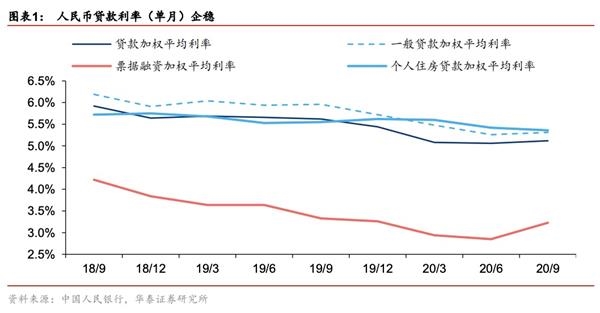

3) 11 月第三次走强的背后,我们认为是人民币贷款加权平均利率在年内首次回升的同时,工业企业利润和利润率仍强劲修复、且有望持续修复的共同作用。以风险溢价率为标尺,考虑本轮工业利润率修复斜率较高、对逆周期政策的依赖度较低,我们预计顺周期板块的风险溢价修复在时间和空间上均将继续,我们对金融地产股的排序为银行>保险>券商>地产。

近期银行板块内部轮涨, 反映市场对银行股的信心逐渐修复,华泰金融团队预计银行股将迎来跨年行情。各大险企已基本完成队伍架构的重建,负债端增长空间可期,资产端长端利率有望维持稳中向上,建议把握开门红催化下配置机遇。券商板块在资本市场改革逻辑下长期腾飞逻辑不变,短期经营机遇和挑战并存,我们建议关注具体改革政策落地节奏,把握板块内结构性机遇。

2、MLF操作点评

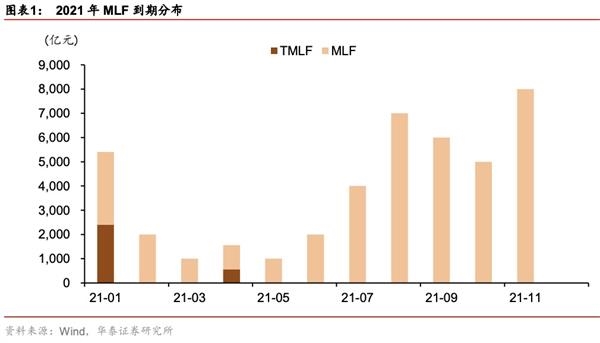

央行今日意外操作 MLF,一方面可能是应对信用事件冲击的组合拳之一, 更重要的是缓解银行负债压力,呵护年底流动性环境,时点上主要为了平熨资金面。

整体来看,货币政策呵护流动性合理充裕态度明显,年底资金面担忧弱化,存单利率预计将有所企稳。对于债市而言,存单利率已经成为债市关键梗阻,如果存单利率能有所企稳,债市情绪将有所改善。当然, 货币政策仍面临基本面渐进修复和宏观杠杆率的约束,重启宽松的概率很小,资金面“不缺不溢”,利率下行空间仍受制约,我们维持十年国债利率 3.0-3.4%的判断,继续推荐“三月存单+超长利率债”的哑铃型组合。

3、11 月官方 PMI 点评

11月制造业PMI为52.1%,较上月上升0.6个百分点,各分类指数景气度均有所上升。

制造业内需指标普遍加速。外需保持强劲增长。制造业库存有企稳迹象。工业品价格加速上升。制造业就业形势继续改善。非制造业景气度稳步恢复。往前看,内外需双双走强将带动经济进一步复苏,再通胀进程是主要观察点。

分项看,制造业供求双升、结构继续改善,内需拉动作用有所增强,价格大幅回暖,行业景气度向上游材料类与下游消费类倾斜;服务业继续修复;基建弹性不足、地产韧性较强。近期欧美疫情再趋平稳,复苏节奏或加快,而疫苗面市也指日可待,有望降低宏观不确定性、阶段性强化经济修复预期。近期外部美国内阁提名与政策取向、国内即将召开的中央经济工作会议如何为明年政策定调值得关注。

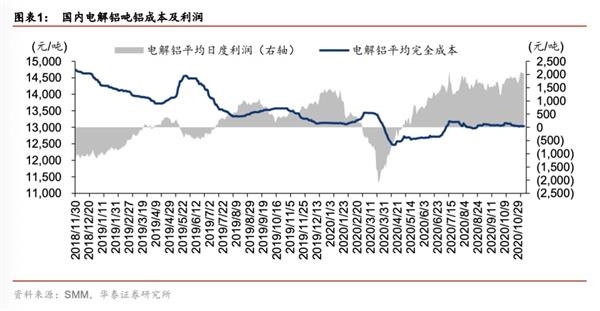

4、电解铝冬去春来

华泰有色团队预期2021-2022年国内电解铝供需格局持续供不应求;全球电解铝供需格局有望改善,逐步从过剩转为短缺。此外,基于全球电解铝过剩比例和边际成本曲线,我们认为 21-22 年铝价有望维持在 1.5-1.75 万元/吨运行,且铝企盈利维持高景气。

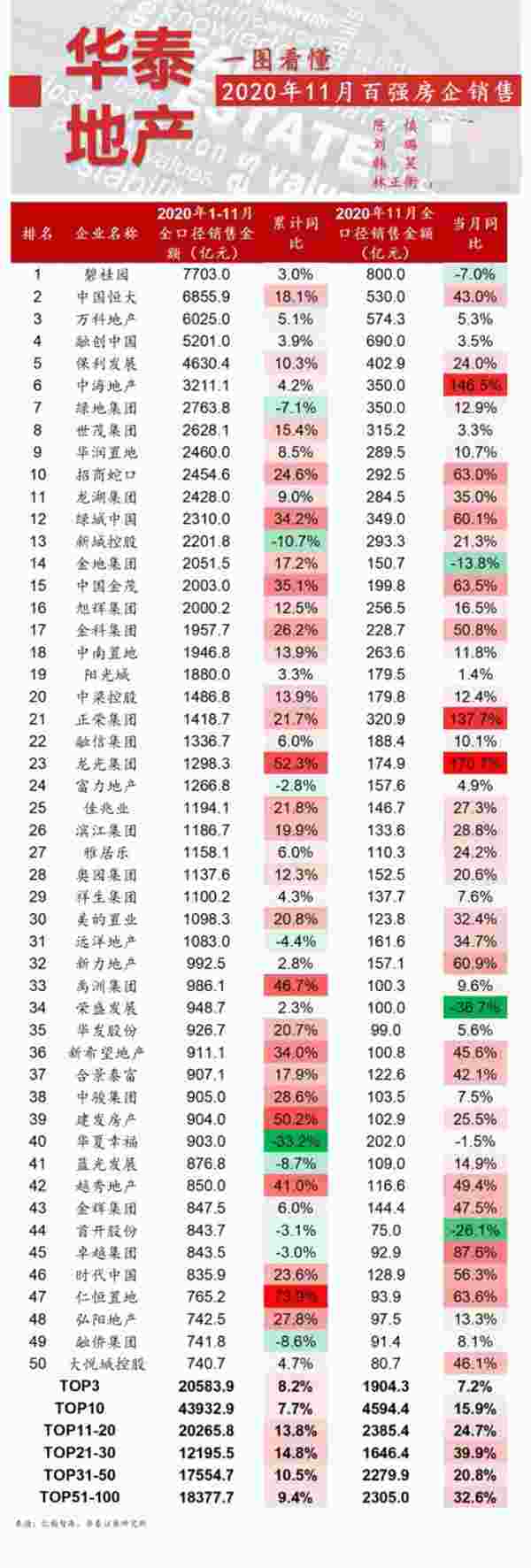

5、11月百强房企销售数据

亿翰数据显示,2020 年 11 月百强房企(公司可比口径)单月销售金额环比增长 0.6%,同比增长 22.7%,同比增速较10月提高 4.8pct;1-11 月累计销售金额同比增长 10.2%,同比增速较 1-10月上升 1.5pct。

销售目标和三条红线的双重压力下,房企年末持续加大推盘和营销力度,供给提升维持百强销售韧性。华泰房地产认为市场将从过去追求爆发转向具备持续健康发展能力的房企,虽然销售和净利增速难以回到过去的辉煌,但是更加稳健的发展预期将改变市场对企业的偏见,看好优质房企的估值重塑机遇。

Q:酒店行业基本面情况,以及集中度和连锁化率

A:我们认为随需求持续转暖,疫情对供给端挤出效应显现,酒店 OCC 有望持续回暖。商务活动将进一步正常化,大型展会、商务交流等商务活动逐渐恢复有望成为酒店需求的主要推动力。疫情不改酒店投资基本面,龙头加速扩张布局未来。据华住大会信息,目前已有15万家酒店在今年逐步关门和停业,其中 98%是单体酒店,而华住、锦江和首旅三大酒店集团逆势公布积极的开店计划,逆势扩张抢占市场。

(文章来源:华泰证券)