投资收益全面丰收,但净利润普遍缩水,这是A股五大上市险企交出的2020年成绩单。

根据上市险企年报,净利润下滑主要与手续费及佣金支出税前扣除政策调整、新冠疫情冲击、资本市场波动等因素有关。不过,中国平安(601318.SH)、中国太保(601601.SH)营运利润双双上涨,也就是说,剔除短期波动性较大的损益表项目等,其业绩实现稳定增长。

分财寿险业务看,5家寿险公司个险人力约有30万大军流失,个险业务增速放缓,银保渠道规模与价值并重,成为保费发展新动力,对此,有业内人士认为人力流失或与《关于保险公司发展独立个人保险代理人有关事项的通知(征求意见稿)》(下简称《独立个人保险代理人通知》)制度出台有关,银保渠道价值型业务增长或与险企提高期缴等业务佣金、手续费支出有关。

财险领域,2020年,在车险综改压力下,平安产险、太保产险综合成本率略有上升,仅财险老大人保财险综合成本率与2019年持平。与此同时,信用保证险、健康险行业整体承保并不乐观。

投资收益正增长,净利润普降

2020年,A股五大上市险企均实现盈利,但普遍缩水。中国平安实现归属母公司股东净利润(下简称“净利润”)1430.99亿元,同比下滑4.2%;中国人寿(601628.SH)实现净利润502.68亿元,同比下滑13.8%;中国太保、中国人保(601319.SH)、新华保险(601336.SH)净利润则分别为245.84亿元、200.69亿元、142.94亿元,同比分别降11.44%、10.4%、1.8%。

变动原因归结来看,一是受到2019年保险企业手续费及佣金支出税前扣除政策调整影响;二是新冠肺炎疫情影响保险公司正常展业;三是资本市场波动,投资收益发生变化。

值得关注的是,2020年,中国平安实现归属于母公司股东的营运利润(下简称“营运利润”)达1394.7亿元,同比增长4.9%;营运ROE达19.5%,这被中国平安看作自身业绩的一大亮点。中国太保也将营运利润作为集团“整体经营成果”之一,2020年,中国太保营运利润为311.4亿元,同比增长11.7%。

中国平安曾表示,实施IFRS9准则对整个公司的会计利润波动性比较大,希望投资者多关注营运利润,这一指标更稳定,更能看到公司中长期经营的趋势。营运利润,即在公司会计利润中剔除短期波动性较大的损益表项目以及不属于日常营运的一次性重大项目之后的由公司日常运营所创造的利润。

中国自保网执行董事曹志宏向《财经》记者表示,“营运利润更有利于分析公司主营业务经营情况,由于保险公司投资收益占净利润比重较大,因此投资人更看重净利润指标。”

不过,中国精算师协会创始会员徐昱琛向《财经》记者提示到,“保险公司提出要关注营运利润,是有道理的。但我们要注意两点,一是这项指标是否合理,背后是否剔除的都是如险企所说的波动性较大的损益表项目等,是否存在人为的、感情性的操纵内容;二是基于对指标合理性的担心,可能不是所有投资者都会认同营运利润。”

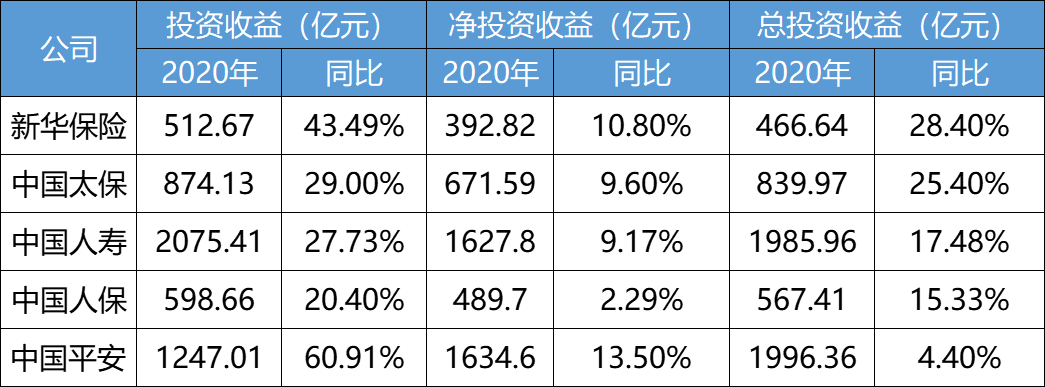

尽管利润表现不佳,但投资收益成为上市险企业绩报的一抹亮色。2020年,在市场利率总体下行、股市波动背景下,5大上市险企投资收益、总投资收益、净投资收益全部实现明显正增长。

《财经》记者统计发现,2020年,5家上市险企投资收益为5307.88亿元,同比增长35%;总投资收益为5856.34亿元,同比增长14.2%;净投资收益为4816.56亿元,同比增长10.03%。

从投资收益推动主力看,去年,上市险企较好把握住了权益市场投资机会。中国人寿称,其投资收益增长27.7%主要是因为权益资产投资收益增加。中国平安合并利润表中,投资收益为1247.01亿元,同比大增60.9%,对此,中国平安解释称其在资本市场中,灵活开展权益投资操作,实现收益增加。此外,中国太保也指出,得益于证券买卖收益及固定息投资利息收入增长,总投资收益得到较好增长。

个险人力流失30万

2020年,中国人寿、平安人寿(包含健康险公司业务)、太保寿险、新华保险个险渠道保费占公司总保费收入均在七成以上,个险渠道业务依旧发挥着举足轻重的作用。

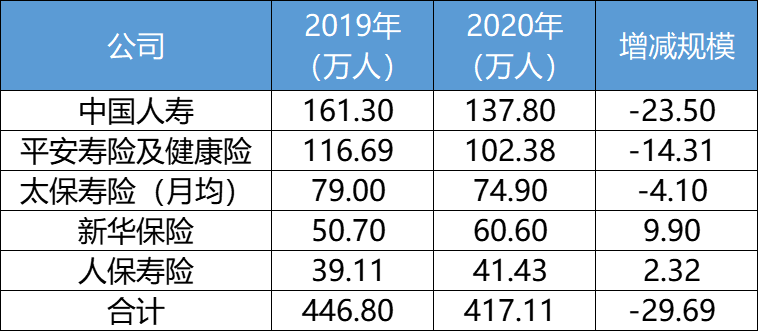

而个险业务的发展,关键在于个险人力。《财经》记者粗略计算,2020年5家寿险公司总个险人力缩减约30万以上。其中,新华保险、人保寿险人力规模持续攀升;中国人寿、平安人寿、太保寿险(月均)人力分别减少23.5万人、14.31万人、4.1万人。

新华保险曾明确表示,在2019年50万的人力基础上保持新的增长,这一数据向外界告知新华保险已如愿完成目标。人保寿险,人力规模长期居于5家寿险公司尾部位置,在低基数下维持稳定增员。

对于人力缩减,中国人寿方面表示,销售人员减少与行业整体转型背景一致,同时也与主动清理业绩不达标的人员有关。此外,2020年下半年,疫情好转,平安人寿恢复代理人考核机制,淘汰低产能代理人,在此背景下,平安人寿代理人规模出现萎缩。

曹志宏指出,“事实上,疫情背景下,5家寿险公司总个险人力在上半年并未出现大幅缩减,2019年底至2020年9月,全国个人营销员数量维持在900万左右,实属不易。从数据看,寿险公司在去年第四季度才出现较大脱落,这或许与2020年8月银保监会印发的《独立个人保险代理人通知》)有关,根据这一政策,传统代理人可以转换成独立代理人,可能造成各保险公司体制内营销员数量减少。银保监会数据显示,2020年9月末,保险行业个险营销员规模约为910万人,但到了2020年年末,个险营销员数量降至830万,3个月时间减少了近70万人。”

事实上,保险行业个险人力增员难已成为行业共识,近三年5家头部寿险公司人力规模一直呈现分化趋势,背后则主要分为两派,一派是如新华保险类公司推行“先大后强”战略,一派推行“精兵”战略。但一致性的观点是,搭建起“高产能、高留存、高素质”的三高队伍,发展高质量个险业务。

伴随个险代理人大幅缩水,一方面,平安人寿、太保寿险个险保费收入同比负增长,中国人寿、新华保险、人保寿险个险业务保费仅以个位数增长,较2019年增速明显放缓;另一方面,除了人保寿险外,另4家寿险公司个险渠道保费占比均有所下滑。

与之形成对比的是,银保渠道成为多家寿险公司保费新的增长动能,且价值亦呈现同步增长趋势。举例来看,2020年,中国人寿银保渠道总保费达412.40亿元,同比增长62.1%,首年期交保费达157.48亿元,同比增长26.1%,续期保费达251.09亿元,同比增长100.6%,占总保费比重达60.89%,同比提升11.69个百分点。此外,新华保险、平安人寿银保渠道保费均实现双位数高速增长。

对此,一位保险业内人士向《财经》记者表示,“因疫情原因,个险渠道业务可能受到影响,而银行是每天开门的,能更好触及消费者。那么,这个阶段寿险公司会加大力度发展银保业务。至于寿险公司能逐渐做到银保渠道规模与价值并重,其实,只需要保险公司调整银保渠道期缴和趸交产品的手续费、佣金,比如说提高期缴手续费,那么银行柜员也就更愿意销售期缴产品。”

财险综合成本率易升难降

作为财险行业的“老三家”,2020年,人保财险、平安产险、太保产险净利润全面缩水,分别下滑16.4%、29.2%、11.9%。

利润表现不佳背后,除了扣税政策影响,还与综合成本率高企有关。2020年,人保财险综合成本率是少数得以控制的企业,维持在98.9%,与2019年持平。其中,人保财险赔付率66.2%,同比上升0.3个百分点;费用率32.7%,同比下降0.3个百分点。

平安产险综合成本率同比上升2.7个百分点至99.1%;太保产险综合成本率同比上升0.7个百分点至99%。

对此,中国平安解释,综合成本率的上升主要因为2020年上半年保证保险综合成本率短期上升,同时在车险综合改革背景下,市场竞争激烈,成本有所增加。太保产险并未明确指出综合成本率上升原因,但表示去年财险业务面临疫情和车险综改等多因素挑战。

聚焦至险种具体承保与经营情况,首先来看“老三家”的第一大险种——车险。2020年,人保财险、平安产险、太保产险车险保费同比增1%、0.9%、2.6%,相较2019年均呈收窄趋势,但综合成本率分别为96.5%、98.2%、97.9%,同比分别下降0.2个百分点、增加1个百分点、持平。

首都经济贸易大学保险系副教授李文中曾与《财经》记者交流时表示,车险综改对中小公司影响更为显著,在规模经济下车险业务将会更多地向头部公司集中,市场集中度将进一步提升。因此,即便这些头部公司的车险业务规模当前因综改增速放缓,但是老三家在车险市场的地位将进一步提升。

人保财险率车险综合成本率不升反降,对此,中国人保通过年报解释,其车险综合承保率改善的原因是承保端,2020年,人保财险在强化自有直销渠道基础上,不仅优化业务结构以推动车险业务质量提升,还优化车险风险定价模型,提高精准定价能力,不断提升经营效能。理赔端,人保财险通过合理有效减损手段,对冲风险,实现降本增效。

非车险业务中,人保财险的信用保证险、企业财产险、健康险综合成本率均超100%,三大险种分别承保亏损51.04亿元、3.44亿元、8.18亿元。平安产险的保证保险综合成本率亦较高,达111%,是其五大险种中唯一承保亏损的险种。太保产险的健康险和责任险综合成本率分别为113.8%、101.1%,承保分别亏损9.44亿元、0.61亿元。