4月26日,有“信托一哥”之称的中信信托发布2020年年报。

数据显示,中信信托实现营业收入87.47亿元,同比增长21.76%;归母净利润38.55亿元,同比增长7.29%,创下公司历史新高。

根据此前中国货币网披露的信托公司业绩数据,中信信托净利润在业内排名第一,净利润被重庆信托超越,位列第二,连续第十三年核心指标保持行业前三。

过去一年,信托业严监管持续。中国信托业协会数据显示,去年全行业信托资产规模同比下降1.12万亿元,连续三年下降,其中融资类信托同比减少9746.85亿元,事务管理类信托同比减少1.46万亿元。复旦大学信托研究中心主任殷醒民表示,信托资产规模下降的背后,与行业持续压降融资类和通道类业务有关。

中信信托亦坦言,报告期内,监管机构调控措施频出,强力引导信托行业转型,传统展业受限、新兴业务有待进一步探索的展业现状给信托公司带来较大的转型压力和经营压力。

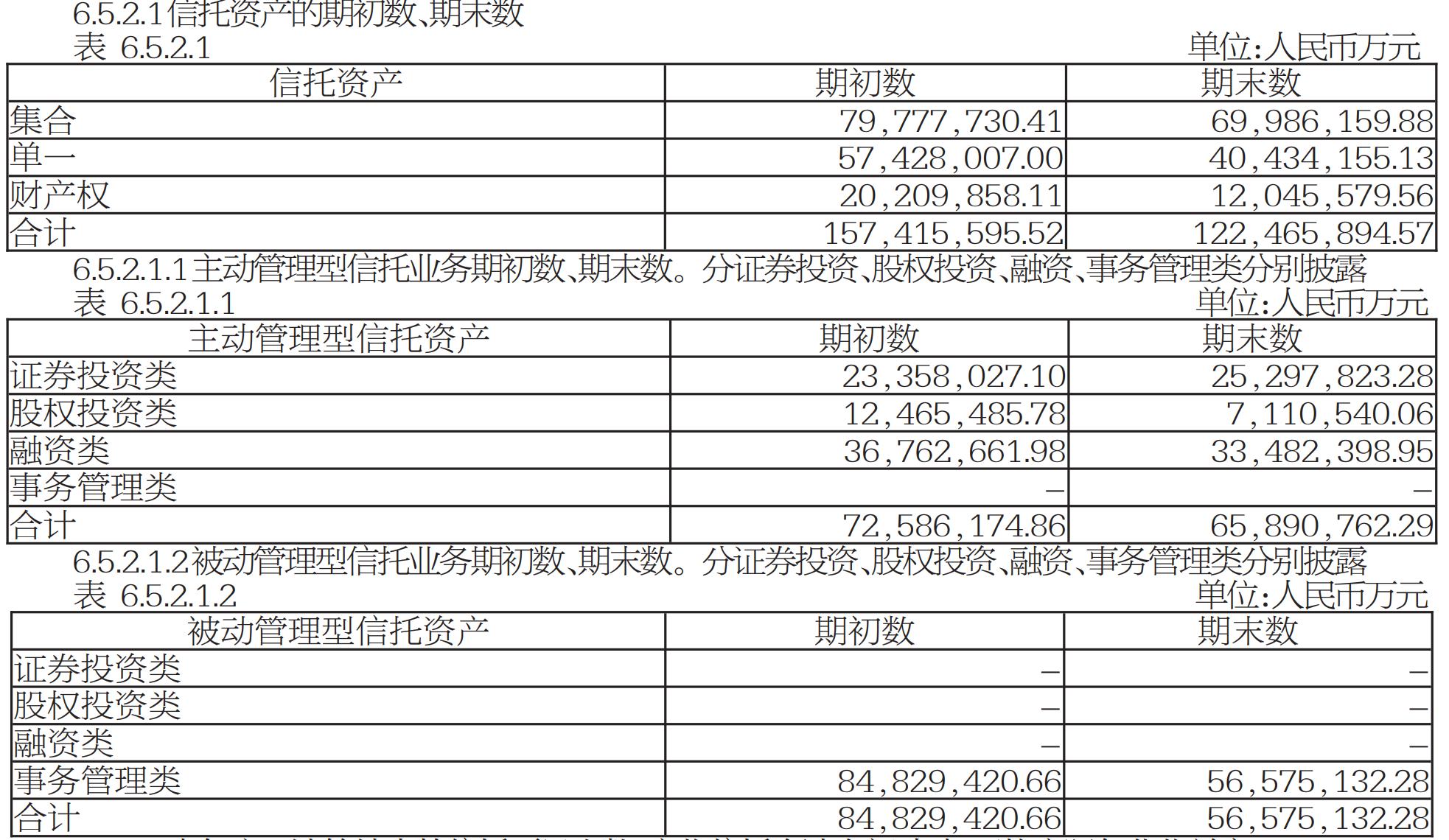

2020年,公司信托资产规模减少3494.97亿元,同比下降22.20%,即规模缩减五分之一。从结构来看,公司事务管理类信托(即通道类业务)减少2825.43亿元,同比减少33.31%,约为规模缩减额的80.84%;股权投资类和融资类信托规模分别减少535.49亿元和328.03亿元。

注:图表来自中信信托年报

合并利润表显示,中信信托去年净利润增速不及营收增速,主要是信用减值损失较大。2020年,公司计提信用减值损失11.84亿元,同比增长124.96%,拖累净利润表现。

根据企业会计准则,金融资产减值准备所形成的预期信用损失应通过“信用减值损失”科目核算。资深会计师田刚告诉《财经》记者:“金融机构的信用减值损失通常是由于贷款等债权类投资款预计收回有风险而产生,这个科目金额增长通常与资产质量恶化有关。”

此外,中信信托年报中列举的展业不利因素还包括全球疫情冲击世界经济和风险叠加加剧行业调整。有业内人士对《财经》记者直言,这是信托业近20年来最难的一年。

但转型也势在必行。去年年底,银保监会副主席黄洪在中国信托业年会上措辞严厉地告诫信托业放弃幻想,主动转型,“不要总打量着利用全能性金融牌照的优势,靠投机赚钱”。

殷醒民指出,2020年信托业资金结构出现了“一降一升”的显著特征:一是房地产业占比是持续下降的;二是证券市场的信托资产占比呈现增长态势。中信信托资产运用同样如此,2020年,其房地产行业资产分布占比下降0.98个百分点至16.9%,同时证券市场资产分布占比提高2.52个百分点。

数据显示,中信信托证券投资类信托规模达2529.78亿元,同比增长8.30%,是其去年唯一出现规模增长的业务类别。截至年底,该类信托规模占整体信托资产比例上升至20.66%。同时,事务管理类信托占比从上年的53.89%下降至46.20%,主动管理类信托占比合计超过50%。

此外,报告期内,中信信托积极探索业务创新,在资产证券化、证券投资信托、国际业务、消费金融、家族信托与保险金信托、服务信托等领域均有动作。

其中不少举措均为业内首家。报告期内,公司成功中标广东省、浙江省职业年金受托人的信托公司,实现信托行业零的突破;旗下子公司中信信惠经证监会核准获合格境外投资者(QFII/RQFII)资格,成为国内首个信托公司海外平台获此资格核准;资产证券化业务方面,公司拿下首批非金融企业债务融资工具承销商资格和资产证券化业务管理人资格、非金融企业债务融资工具受托管理业务资质,发行全国第一个单层SPV结构商业房地产抵押贷款类资产证券化产品。截至年底,其资产证券化业务规模为874亿元。

不过,多名业内人士向《财经》记者表示,中信信托作为业内老大,资源禀赋较好,其部分尝试对业内其他信托公司借鉴意义不大。2021年是资管新规过渡期最后一年,转型仍然是信托业当前面临的头等大事。

216.73.216.36