核心要点

最好的成长赛道,最佳的配置时间

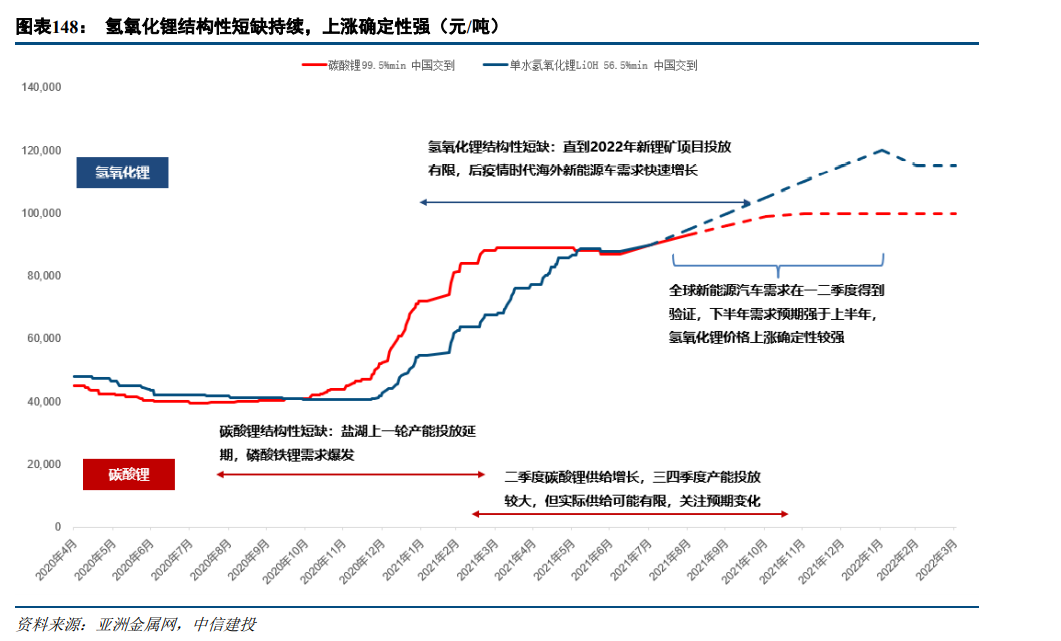

锂资源正处于最佳配置节点,供给上,氢氧化锂供给紧张延续,碳酸锂2021年下半年虽然有部分产能落地,但实际产能释放可能仍然有限;需求上,新能源汽车逐渐成为最好的成长赛道之一,2021年上半年其需求景气已被证实,下半年新能源汽车需求强势或将更甚。当前供需结构下,判断锂资源结构性短缺或将延续至2021年下半年,氢氧化锂、碳酸锂价格上涨确定性较强,但仍需重点关注碳酸锂产能投放预期对其价格的影响。在需求景气被强势证实后,把握产能投放窗口期,目前为锂资源最佳配置节点,建议关注赣锋锂业,融捷股份,盛新锂能,雅化集团和天齐锂业。

全球锂资源供给分析:短期增长有限,长期多点开花

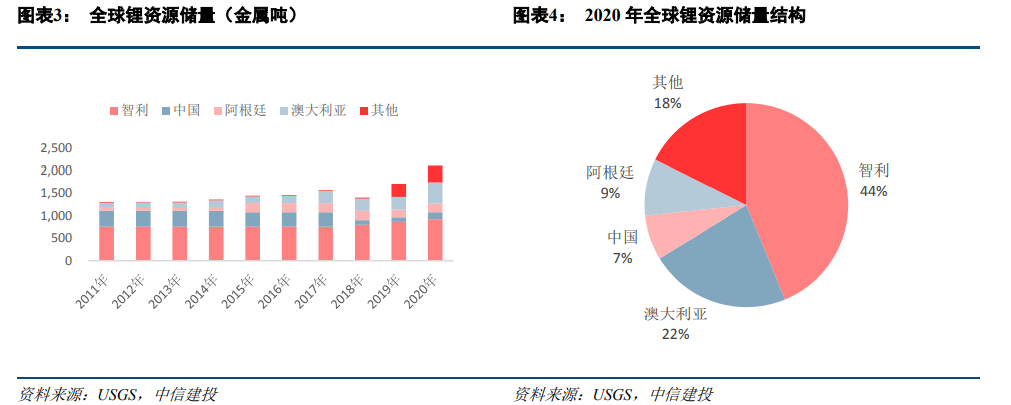

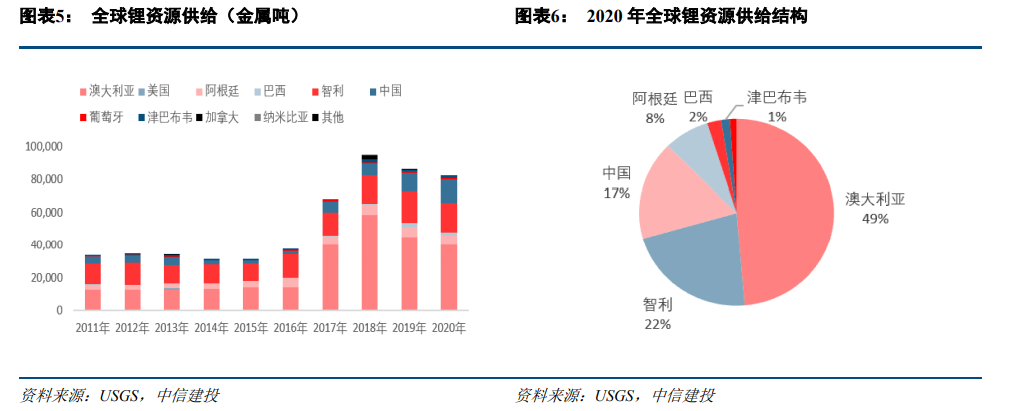

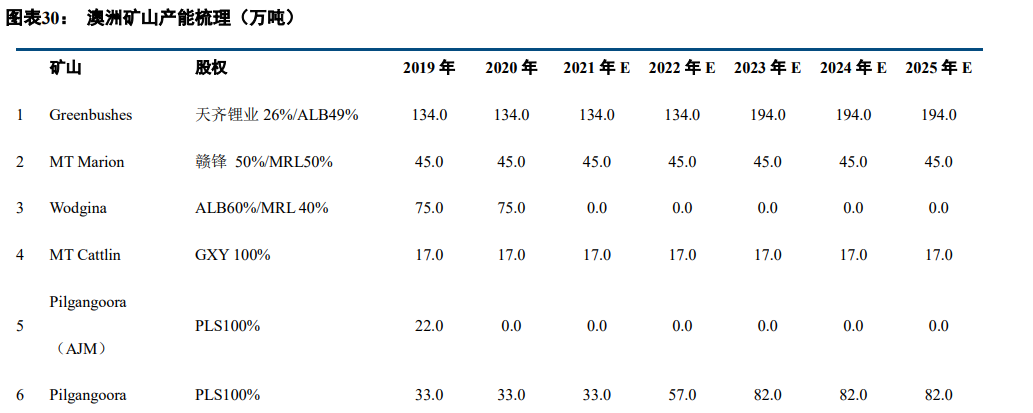

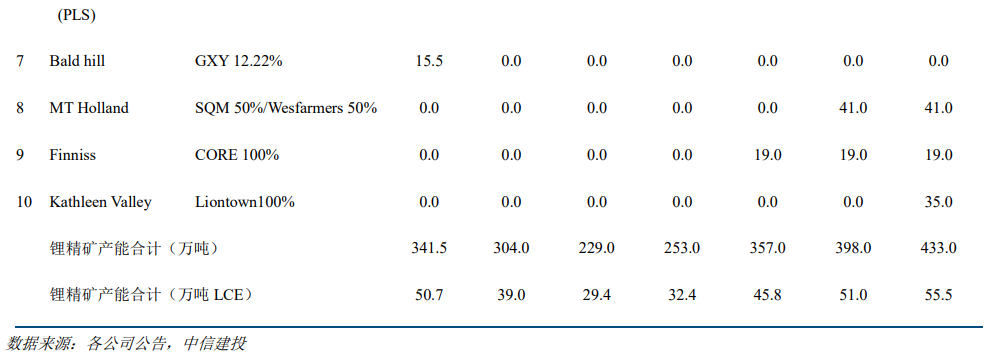

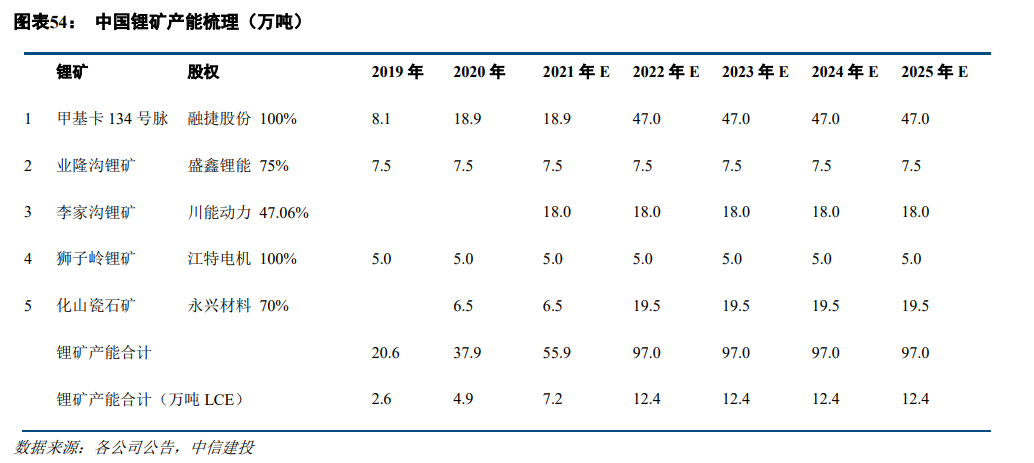

全球锂资源供给短期增长有限,重点关注澳洲锂矿,南美盐湖和中国锂矿&盐湖。澳洲目前具有主要锂矿山十座,在产产能229万吨(锂精矿),供给增量主要来自于原有项目扩大产量,新增项目有限;南美目前具有主要盐湖八座,在产产能16万吨LCE,到2022年新增产能超15万吨LCE,增量主要来自SQM及ALB旗下盐湖;中国目前具有主要锂矿八座,在产产能26万吨(锂精矿),目前具有主要盐湖九座,中国锂资源具有较大开发潜力;其他地区如北美和非洲均有禀赋较好的锂资源项目规划投产,未来将逐渐放量,锂资源供给长期多点开花。

全球锂资源需求分析:受益新能源汽车景气,锂需求增速25%

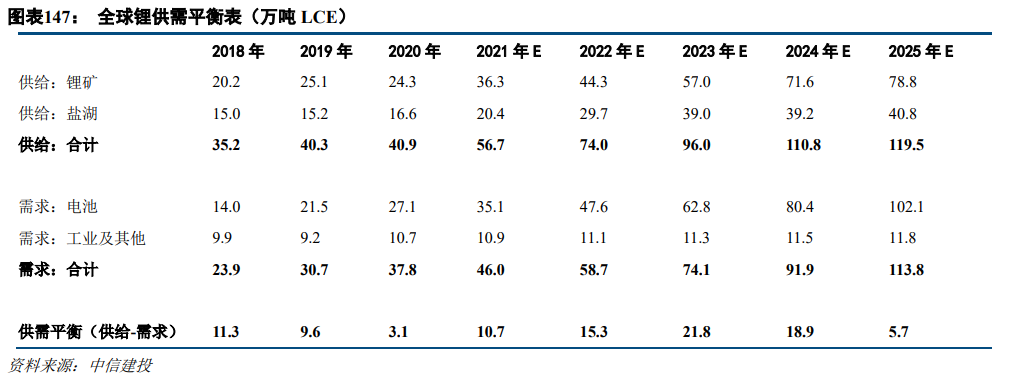

2020年全球锂需求33万吨LCE,结构上,锂资源经过深加工得到锂化工产品主要应用于动力电池(占比需求54%),预计到2025年全球动力电池锂需求量约68万吨LCE,除新能源汽车持续景气增长带动锂消费外,全球储能电池及小型动力电池的消费增长也十分可观,到2025年,预计其出货量年均复合增长率均超过30%,传统工业领域的锂需求保持2%的增长,基于此,测算 2025年全球锂需求将达到114万吨LCE,年均复合增长率25%。

供需分析:短期价格受益结构性短缺,长期价格锚定需求景气

2020年三季度以来锂产品出现结构性短缺,对应碳酸锂和氢氧化锂价格先后出现上涨,结构性短缺预计持续至2021年底(主要是氢氧化锂);长期看,2022年以后锂资源产能投放不会使锂价大幅度下跌,原因在于:1)需求持续景气,锂价以需求为锚;2)锂电材料供给区域化趋势导致锂成本上升,锂价以成本为盾。

总体看来,根据当前时间节点的产能投放计划以及需求增长预期,未来5年中名义锂供给高于需求,故将出现不同程度的过剩,这主要是由于:1)锂电产业链区域化的大趋势叠加新能源汽车景气周期,全球锂资源项目多点开花,2020年至2022年投放的项目将在2025年前落地;2)盐湖、云母提锂技术改善,资源开发的多样性被释放。

锂供给虽然过剩,但价格短期看涨,长期看稳,当下是最佳配置节点

2022年以前:锂资源结构性短缺,锂价有望震荡上行

回归到价格判断,我们认为虽然2020年-2022年会出现表观过剩,但实质为结构性短缺,具体看:

碳酸锂:需求上,2020年8月以来在新能源政策补贴退坡以及磷酸铁锂电池技术革新的背景下,新能源汽车需求景气致磷酸铁锂系电动车率先受益,带动碳酸锂需求高速增长;供给上,上一轮盐湖提锂产能由于疫情原因延迟投放。供给紧张,需求增长导致碳酸锂价格开始上涨,这一轮行情持续到2021年一季度,碳酸锂产能部分释放,但强劲的需求使碳酸锂价格维持高位。

氢氧化锂:需求上,2020年12月以来全球新能源汽车特别是海外新能源汽车放量导致氢氧化锂需求增加;供给上,氢氧化锂主要由矿山供应,矿山由于其成本较盐湖碳酸锂高,所以上一轮周期中多家矿企破产重组,对应产能关停,需求爆发之际行业仍处于逆周期惯性中。矿石供给紧张延续,氢氧化锂价格上涨至今。

通过对供给结构性短缺的论证,我们认为当前时间节点为锂行业投资较好的时间节点:

供给上,氢氧化锂结构性短缺延续,碳酸锂虽然2021年有产能落地,但实际产能释放可能仍然有限;

需求上,2021年可以认为是新能源汽车元年,2021年上半年新能源汽车需求的强劲已经被证实,下半年新能源汽车需求强势或将更盛。

供需结构下,判断2021年下半年可能为供给结构性短缺最后一站,氢氧化锂价格上涨确定性较强,碳酸锂价格也有上涨的可能,但碳酸锂需要关注产能投放预期对价格的影响。

2022年及以后:需求为锚,成本为盾,锂价向稳

2022年后锂资源产能将逐渐投放,结构性短缺结束,但预计锂价不会有大幅度下跌(如17-20年周期),原因主要有两点:

1)需求为锚,引导锂价。全球新能源产业链完成市场化锤炼,在全球环保大趋势下,未来带动锂需求年均复合增长率保持30%左右,锂产品价格受新能源产业链大幅度波动时代告结,需求为锚,锂价向稳;

2)全球锂电材料供应区域化趋势提升锂产品成本,对锂价形成支撑。Rock Teck在2020年提出全球锂电材料供应链将出现区域化的特征,即从原来的澳洲产锂矿,中国产锂盐的模式转变为“各自为战”,这一过程就需要新的锂资源/盐资本开支,且海外锂盐资本开支强度明显高于中国,故后续锂成本提高确定性较强,在合理盈利水平下,成本为盾,锂价坚挺。

风险提示

全球宏观经济衰退,新能源汽车需求不及预期,新能源产业技术变革等。