我们在此前的报告中提到,随着中国经济的新旧动能转换,供给侧变量逐渐取代需求变化成为影响企业盈利弹性的最大变量,市场的投资理念也在随之改变,把握产业趋势的投资逻辑更加明确,我们认为,未来A股市场的投资机会将更多地集中在“内需、科技、绿色”这三个热门赛道之中。实际上,近几年A股市场表现已经呈现出明显的结构分化特征,茅指数、宁组合、半导体、新能源、医疗服务、消费等新兴产业指数取得了巨大涨幅。

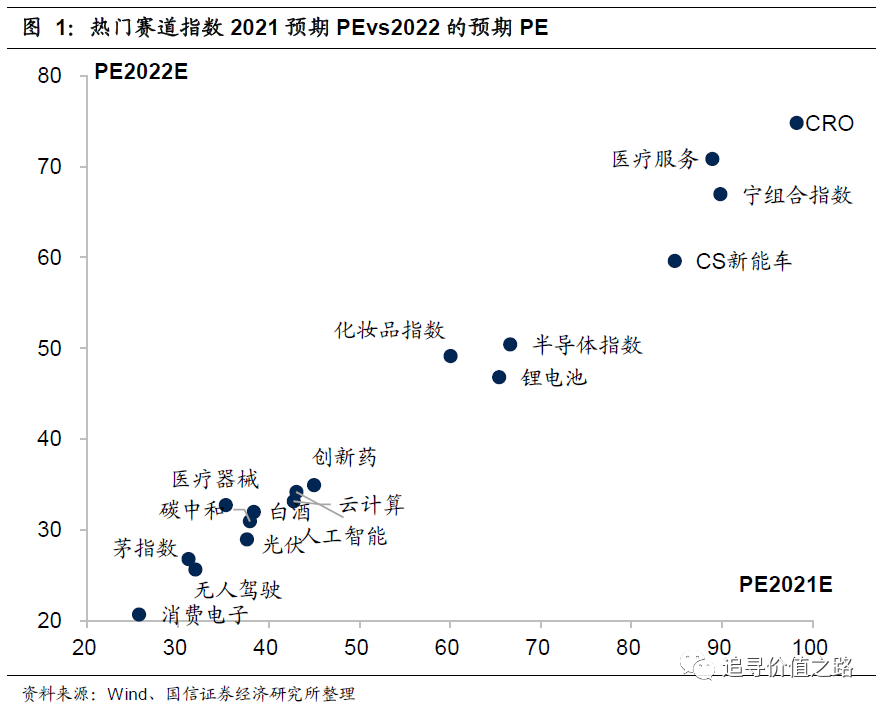

本文选取了茅指数、宁组合指数以及“内需、科技、绿色”三个方向中部分具有代表性的热门赛道指数,通过跟踪万得一致预期数据,动态展示了这些热门赛道当前的估值与盈利预期情况,主要有以下结论:1)宁组合指数的盈利预期要高于茅指数,纵向看,市场对茅指数和宁组合指数的盈利预期都在不断提高,不过茅指数估值预期在下降而宁组合指数估值预期依然坚挺;2)内需方向大部分热门赛道的盈利预期在持续提升,但估值预期有所回落;3)热门科技赛道盈利预期多数提升,高估值预期也保持坚挺;4)新能源及相关产业链仍然处于估值提升的趋势中,不过从基本面看,新能源板块的盈利预期也在持续上升。

“茅指数”与“宁组合指数”

宁组合指数和茅指数去年都有非常好的股价表现,是市场热门的两个主题赛道。宁组合指数总体是成长属性,ROE趋势快速向上,景气周期加速上行,茅指数更多的代表价值属性,ROE绝对数较高,且趋势走平(详细分析可以参见报告《“宁”与“茅”分化的背后》)。

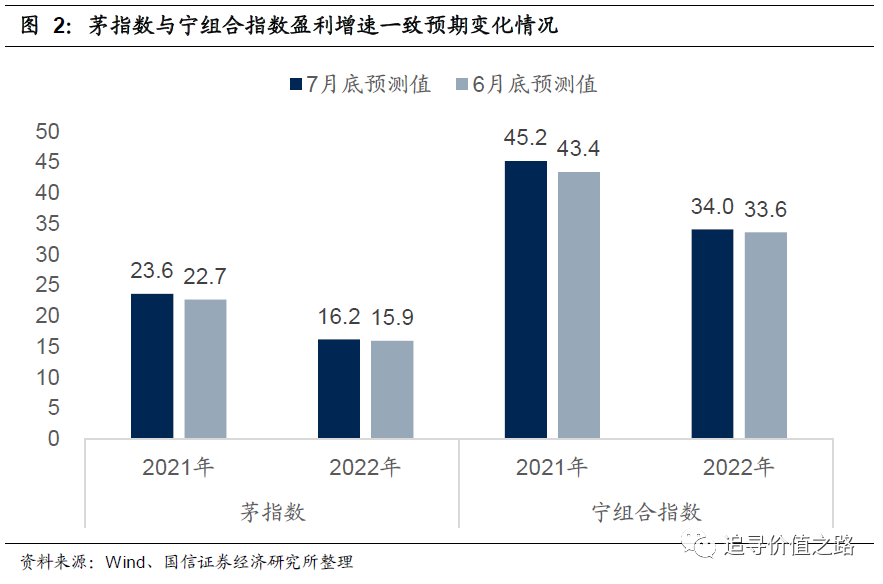

一般情况下,成长属性越强,盈利弹性就更大,所以横向对比来看,宁组合指数盈利预期往往会更高。截至2021年7月底,从两个指数未来的盈利预测情况来看,可以发现宁组合2021年和2022年的盈利增速一致预期分别高达45.2%和34%,而对比之下茅指数2021年和2022年的一致预期增速只有23.6%和16.2%。

纵向来看,随着上半年经济数据及中报业绩的逐渐披露,市场对茅指数及宁组合指数的盈利预期在不断提高。与2021年6月相比,茅指数2021年及2022年一致预期增速分别提高了0.9和0.3个百分点,宁组合指数的盈利预测增速分别提高了1.8和0.4个百分点。

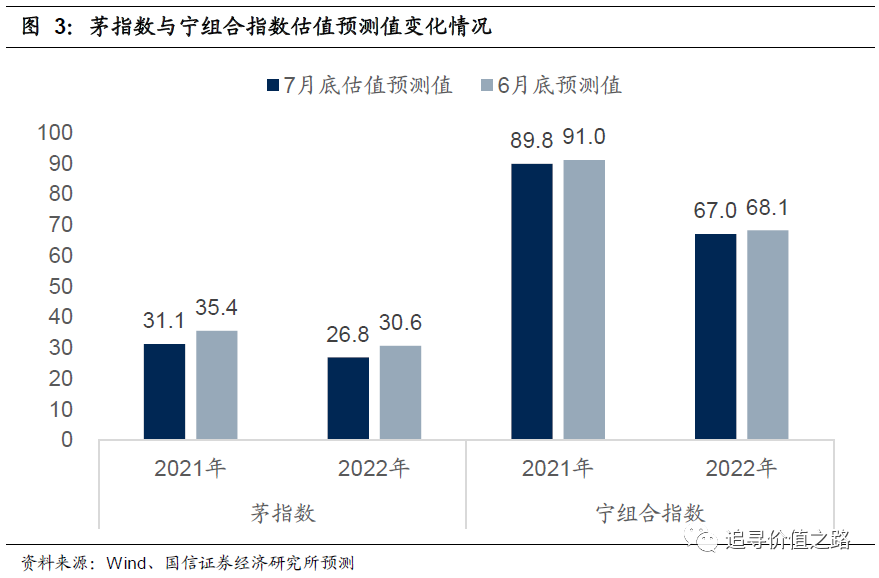

不过两个指数的预期估值走势有所不同,茅指数失去了继续拔估值的动力甚至出现高位回落,宁组合指数预期的估值水平仍然保持坚挺。7月底茅指数2021年和2022年预测PE分别为31.1和26.8倍,均较6月底的预测值显著下降;而宁组合指数2021年和2022年预计的估值水平在7月底仍然有90和67倍,较6月仅小幅下降,韧性较强。

内需赛道指数:盈利预期提升,估值预期回落

目前内需方面较为热门的赛道主要有食品饮料、医美以及医疗服务相关的行业和板块,具体我们选取了中信白酒指数、化妆品指数、CRO指数、医疗服务指数、医疗器械指数以及创新药指数作为跟踪的指数。整体来看,内需方向大部分热门赛道的盈利预期在持续提升,但估值预期有所回落。

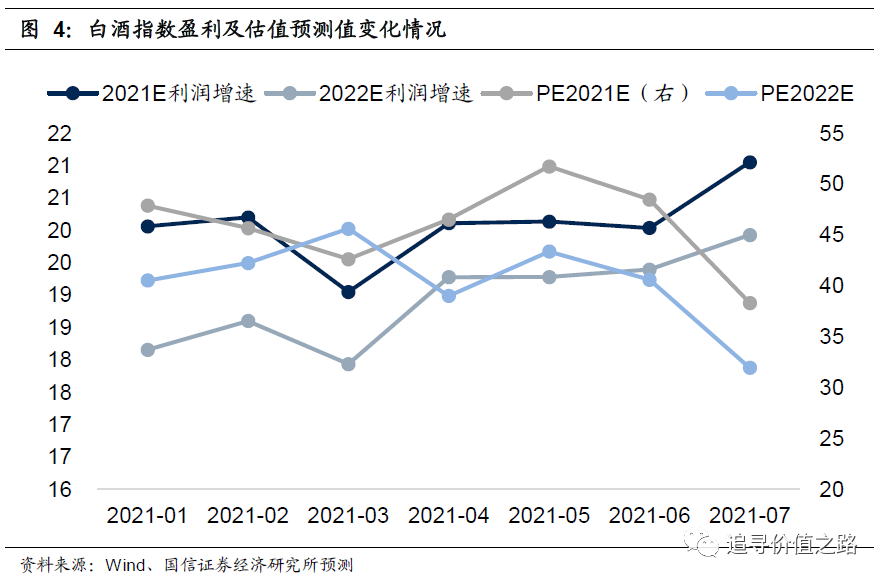

具体来看,截至2021年7月底,白酒指数2021年和2022年盈利增速一致预期分别为21.1%和19.9%,较6月底分别提升了1.1和0.5个百分点,预计2021年和2022年的估值水平分别由6月底的48.5倍和40.6倍下降至38.3倍和32倍。

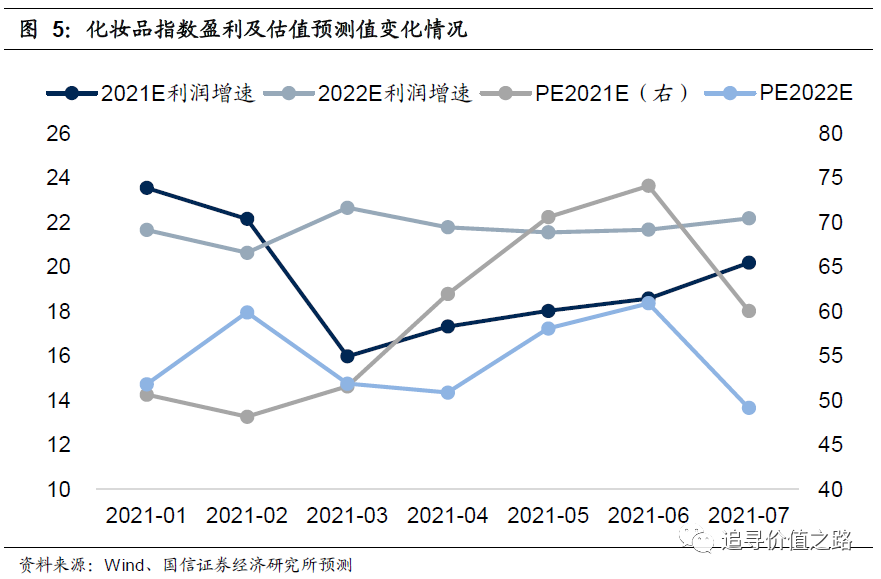

化妆品指数2021年和2022年盈利增速一致预期分别为20.2%和22.2%,较6月底分别提高了1.6和0.5个百分点,预计的2021年和2022年估值水平分别为60和49.1倍,较6月底的74.1和60.9倍显著下降。

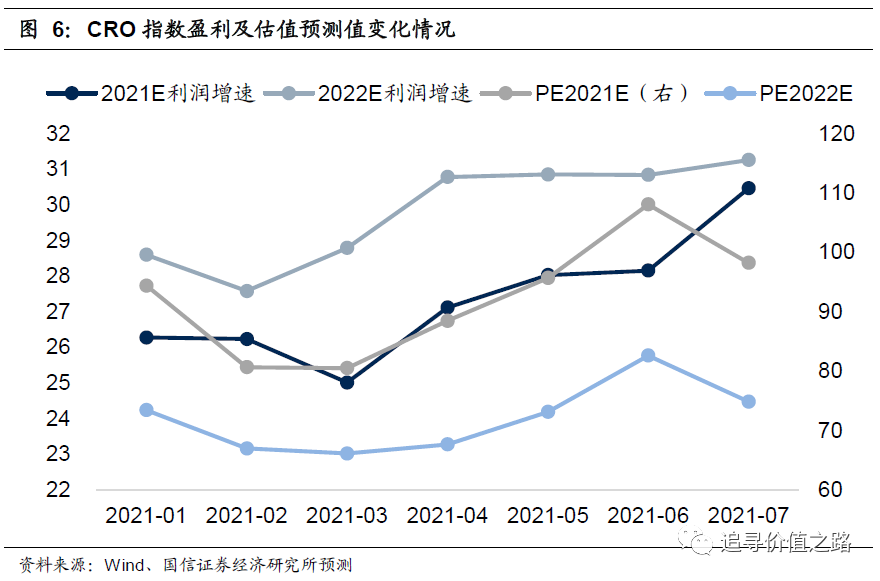

CRO指数2021年和2022年盈利的一致预期增速分别是30.5%和31.3%,较6月底的预测值分别提高了2.3和0.5个百分点,估值方面,6月底CRO指数2021年和2022年的PE预测值分别为108倍和82.6倍,7月底分别降至了98.2倍和74.8倍。

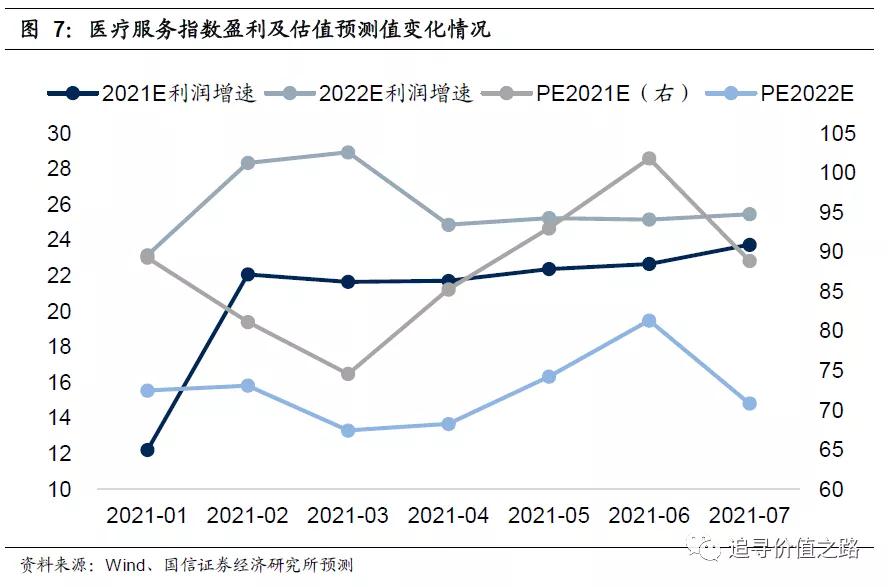

医疗服务指数的盈利预期同样出现了提升,2021年和2022年盈利增速一致预期分别由6月底22.7%和25.2%提升至23.7%和25.5%,而预计的2021年和2022年估值水平则分别由6月底的101.8和81.4倍下降至88.9和70.9倍。

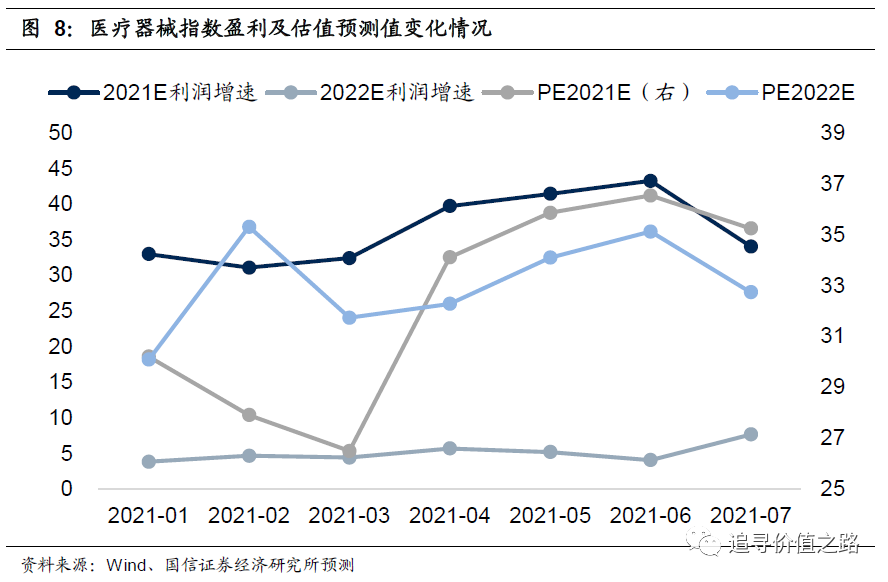

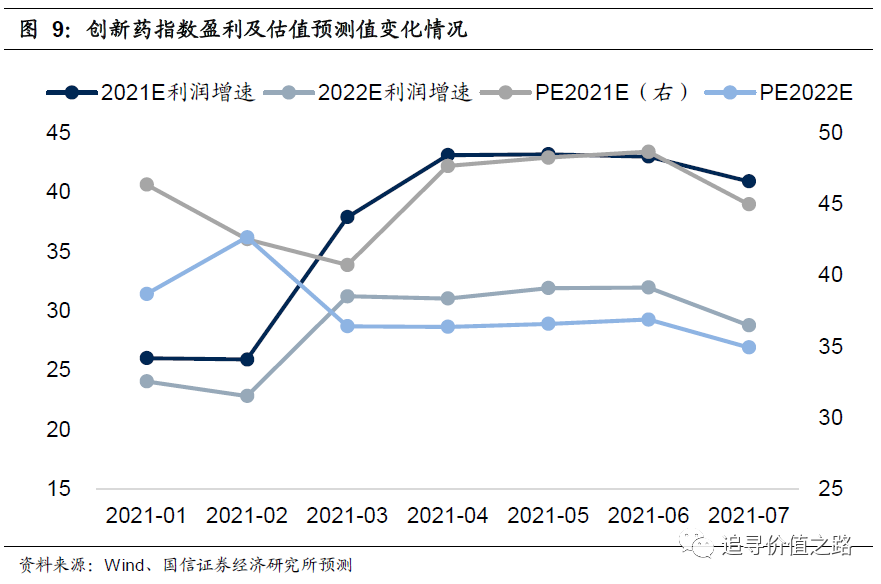

医疗器械和创新药指数的盈利预期有所下调。截至7月底,医疗器械指数2021年的盈利增速一致预期由6月底的43.2%下降至34%,2022年的一致预期增速由4%上调至7.6%。创新药指数2021年和2022年的一致预期增速分别由6月底的43%和32%下调至40.9%和28.8%。

但是医疗器械和创新药指数预期的估值水平同样出现了回落。医疗器械指数2021年和2022年最新的预计市盈率分别是35.2和32.7倍,较6月底的36.5和35.1倍有所下降,创新药指数最新的预计市盈率分别为45和34.9倍,较6月底的48.7和36.9倍显著回落。

科技赛道指数:高估值预期坚挺

科技领域的投资机会主要集中在自主创新的前沿科技,以及用数字化对各行各业的改造升级,因此我们具体选择了半导体指数、人工智能指数、无人驾驶指数、消费电子指数以及云计算指数来跟踪热门科技赛道的盈利及估值表现情况。整体来看,热门科技赛道盈利预期多数提升,高估值预期也保持坚挺。

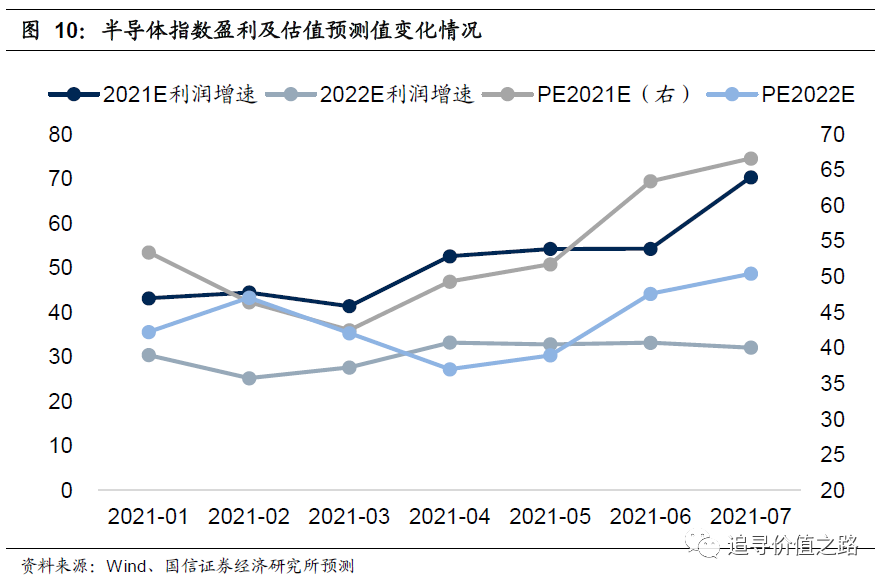

具体来看,截至7月底,半导体指数2021年盈利增速一致预期为70.4%,较6月底54.3%的预期水平显著提升,不过2022年一致预期增速由6月底的33.2%小幅下降至32.1%。估值方面,半导体指数2021年和2022年预计的估值水平进一步提升,7月底分别上升至66.6和50.4倍。

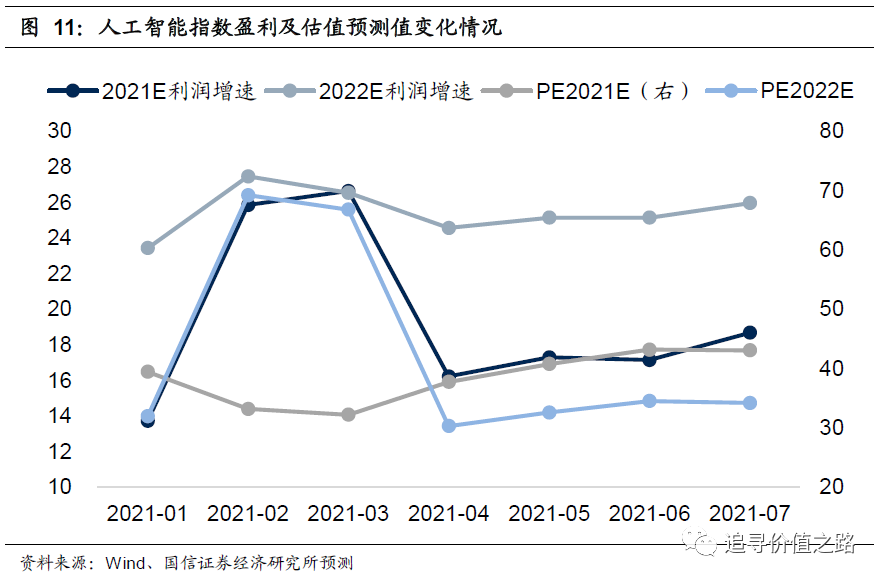

人工智能指数2021年和2022年的盈利增速一致预期分别为18.7%和25.9%,分别较6月底的预期水平上升了1.6和0.8个百分点,指数的估值预期维持坚挺,2021年的预计估值维持43倍,2022年的预计估值水平较6月底的预期值小幅下降至34.2倍。

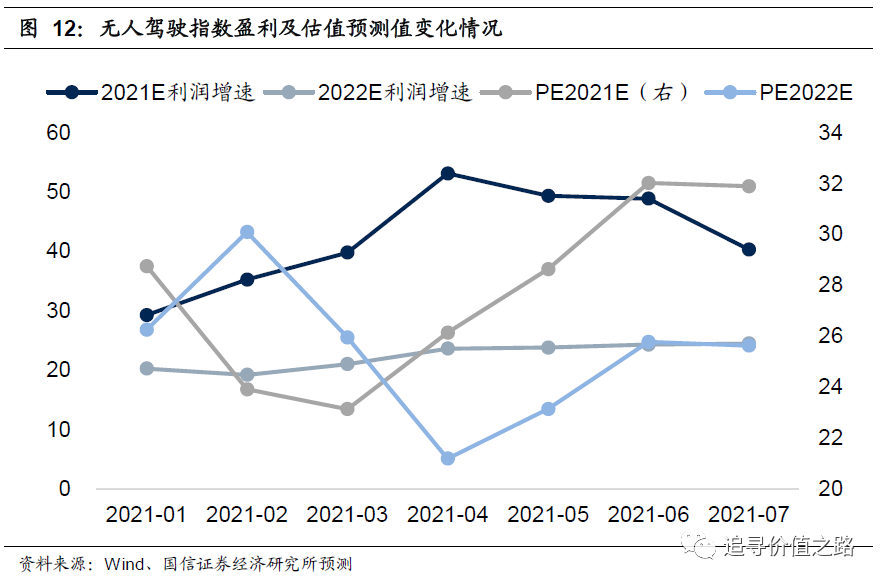

无人驾驶指数的盈利预期有所下降,但估值预期同样保持坚挺。截至7月底,无人驾驶指数2021年的盈利增速一致预期水平由6月底的48.8%下调至40.3%,2022年的预期增速维持在24.4%的水平。估值方面,市场对无人驾驶指数的2021年和2022年估值预期仍然维持在31.9倍和25.6倍。

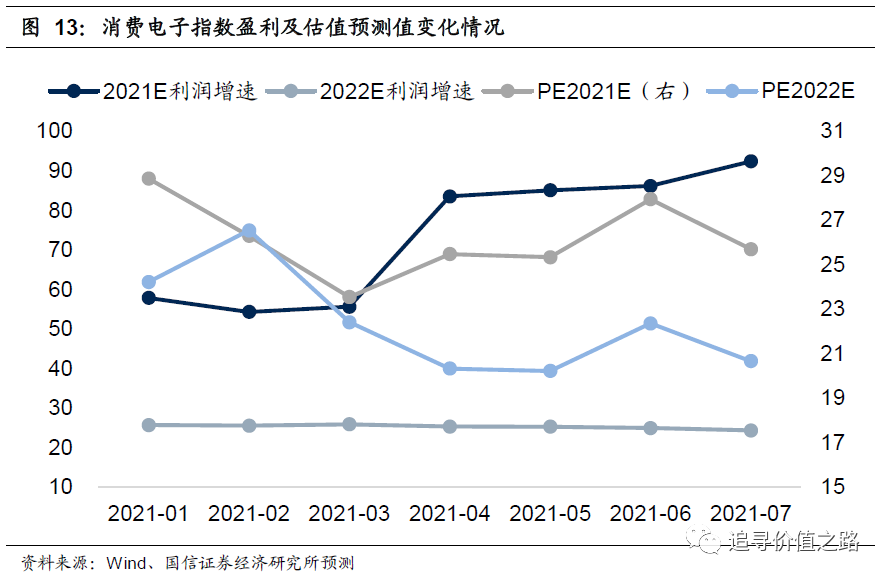

消费电子指数2021年的盈利预期由6月底的86.1%大幅提升至了92.3%,不过2022年的盈利增速预期小幅下降至24.3%。估值方面,消费电子指数最新的2021年和2022年估值预期分别为25.7和20.7倍,较6月底的27.9倍和22.4倍都出现了下降。

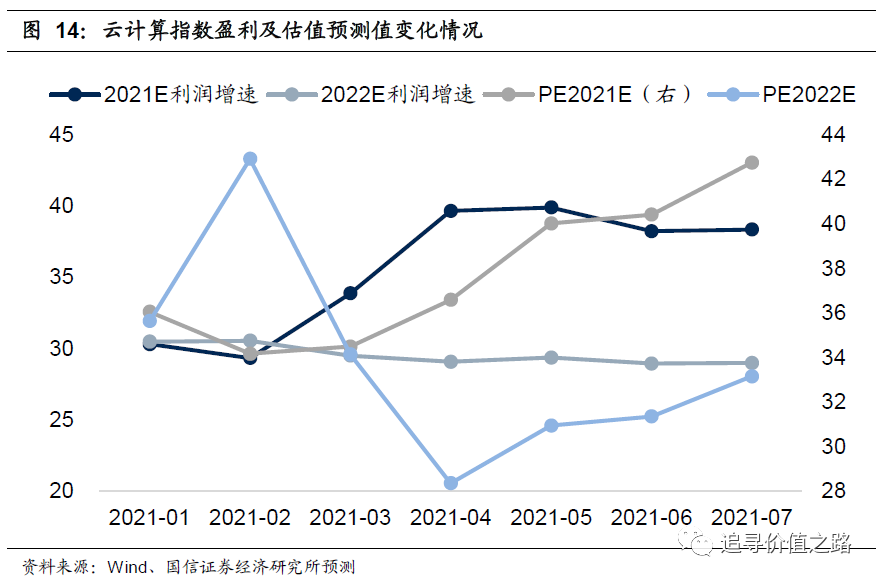

云计算指数的盈利预期没有出现太大的变化,最新的2021年和2022年一致预期增速分别是38.3%和29%,基本与6月底的水平保持一致。但是云计算指数的估值预期有所提升,7月底,市场对云计算指数2021年和2022年的估值预期分别提升至42.7倍和33.1倍,6月底的估值预期分别是40.4倍和31.3倍。

绿色赛道指数:估值预期普遍提升

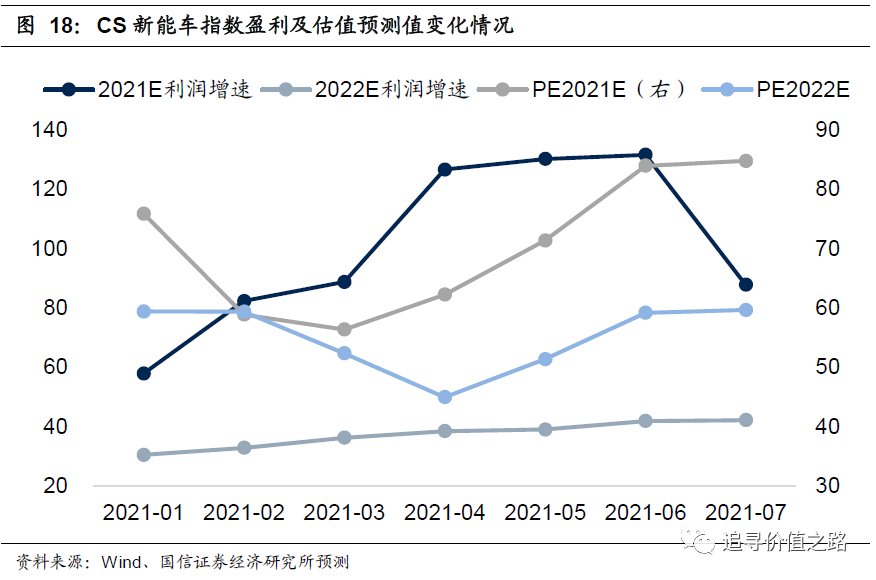

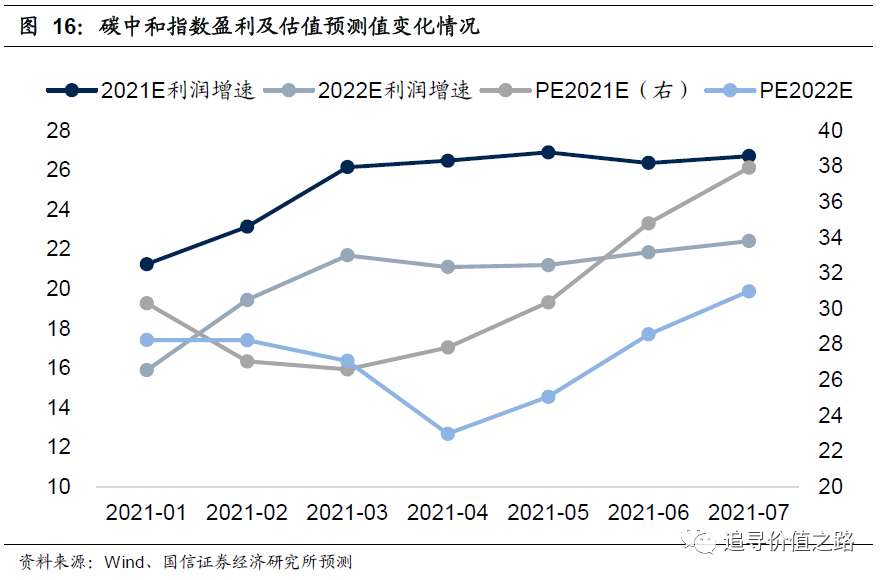

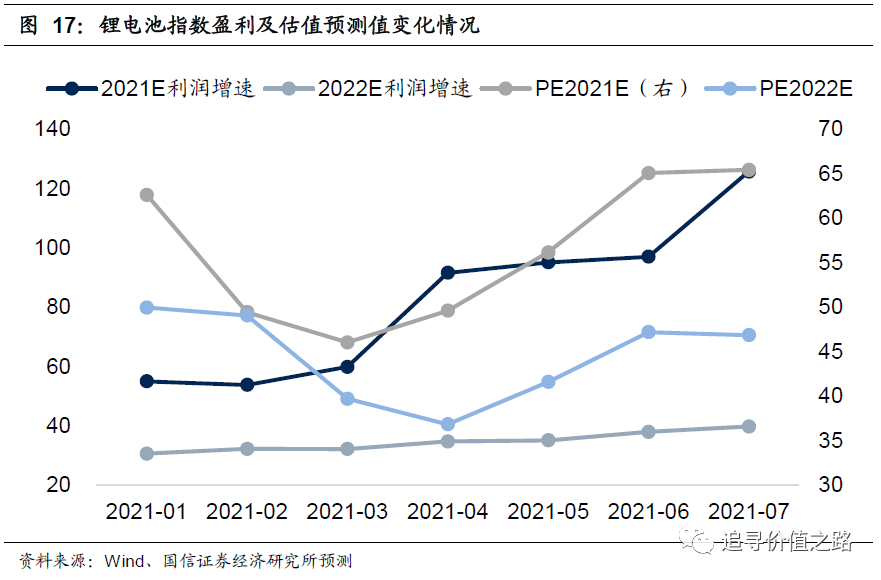

清洁能源产业将是“十四五”期间我国能源发展主方向,新能源和新能源汽车产业链已经成为市场投资的主要赛道,我们选择了光伏指数、碳中和指数、锂电池指数以及CS新能车指数作为我们跟踪的主要热门赛道指数。整体来看,新能源及相关产业链仍然处于估值提升的趋势中,不过从基本面看,新能源板块的盈利预期也在持续上升。

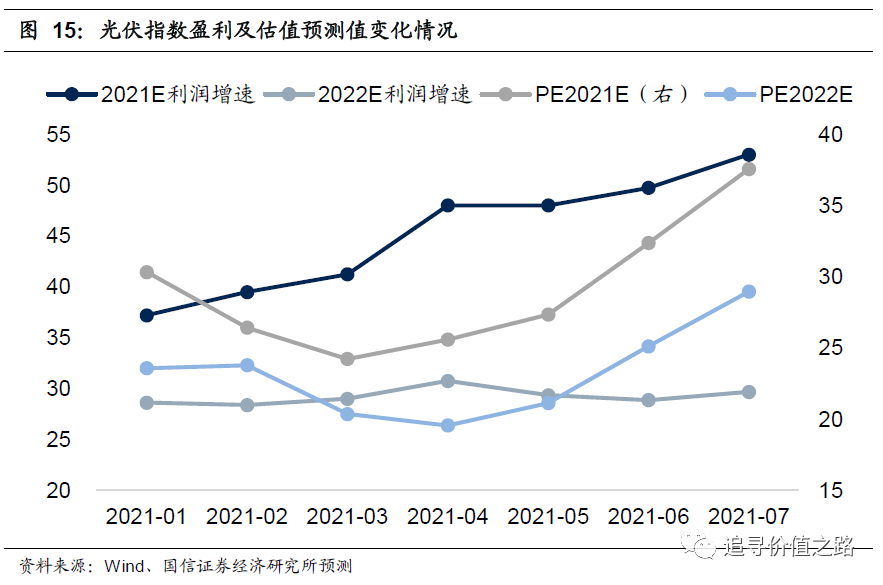

具体来看,截至7月底,光伏指数2021年和2022年的盈利增速一致预期分别为53%和29.7%,较6月底的49.7%和28.9%都有明显的提升。光伏指数的估值预期也在持续提高,指数最新的2021年和2022年估值预期分别为37.6倍和29倍,较6月底的32.4和25.1倍都显著提高。

碳中和指数2021年和2022年的盈利预期增速分别为26.7%和22.4%,较6月底的预期值分别小幅上升0.3和0.6个百分点。指数估值预期提升的幅度更为明显,2021年的预期估值由6月底的34.8倍上升至37.9倍,2022年的预期值由6月底的28.5倍上升至31倍。

锂电池指数的盈利增速一致预期在7月份出现了大幅提升,市场预计2021年锂电池指数的利润增速将达到125.6%,较6月底96.9%的预计值提高了近30个百分点,指数2022年的预计增速也由此前的37.9%小幅上升至39.7%。不过指数的估值预期并未跟随基本面的预期修正而出现大幅提升,指数最新的2021年和2022年预期估值为65.4倍和46.8倍,基本与6月底的预期水平保持一致。

CS新能车指数的盈利预期大幅下修,指数2021年的预期增速由6月底的131.6%下修至87.8%,不过2022年的预期增速由此前的41.8%小幅上调至42.1%。但指数的估值预期仍然坚挺甚至小幅上升,指数在2021年和2022年的预期估值分别为84.8倍和59.6倍,6月底的预期估值水平分别为83.9倍和59.2倍。