导读

经济动能弱化、分子端盈利承压市场已有预期,但对于宽松带来的无风险利率下行预期不足。后续市场将重回上行通道,配置重点在中盘蓝筹,行业选券商+新基建。

摘要

大势研判:宏观波动放大信号与噪声,沿着无风险利率下行的脉络继续看多市场。7月下旬以来,市场出现一定程度的调整,但再次回到3500点以上。震荡的背后,主要在于宏观信号与噪声的混淆。回顾市场,我们看到了双减、房地产政策叠加反垄断引发对未来政策风险扩散的担忧,但与此同时也看到了培育内需、强化基础研究、兼顾公平与效率等一系列政策的落地。我们看到了北上资金在部分时段单日净流出超过百亿,但也看到了博弈型的“卖”与配置型的“买”,以及净流出占持股市值比例不足0.5%的事实。我们认为,在调整与反弹的过程中,积极的信号正在逐步形成:尽管经济动能弱化,分子端盈利有所承压,但随着风险偏好的企稳,叠加无风险利率的下行,市场正在重回上行通道。

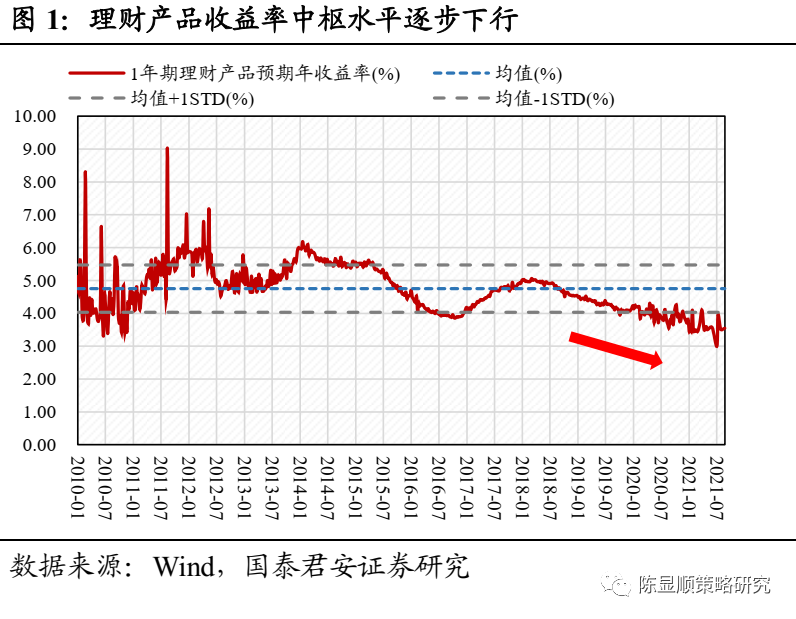

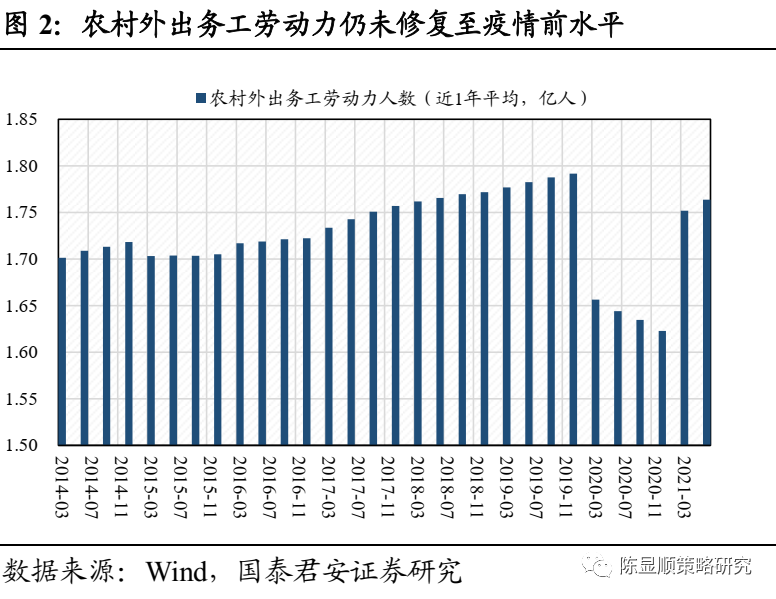

无风险利率下行:理财净值化转型与广谱利率下行预期。7月宏观基本面数据不及预期,但同时我们不应忽视定价中无风险利率的下行力量。一方面,2021年是资管和理财新规过渡期最后一年,随着监管驱动净值化转型加速,尤其从摊余成本法到公允价值法计量的切换,26万亿体量的银行理财产品逐步成为“准风险资产”,锚定理财产品的广义无风险收益率将渐次下行。另一方面,近期央行提出运用再贷款再贴现、存款准备金率等支持乡村振兴,考虑到中低收入群体资产负债表仍未修复,稳就业、稳增长压力将进一步推动货币政策宽松加码。理财净值化转型,叠加宽松带动的无风险利率下行将成为确定的方向,并且节奏与力度有望迎来超预期。

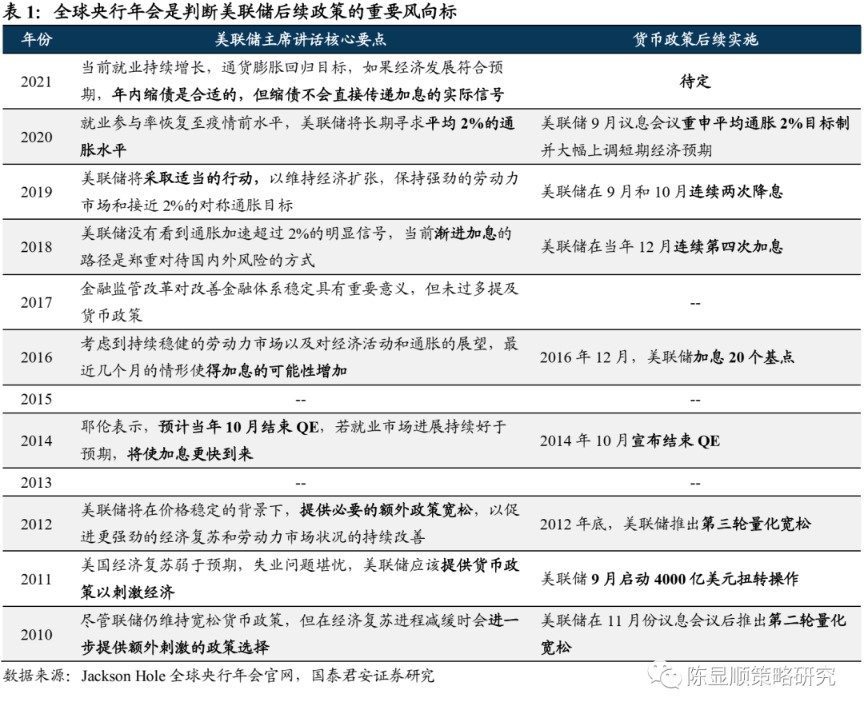

结构性高估值如何收场?暂时无需担忧海外传导,如2月的“摔杯为号”不太可能发生。当前市场最核心的问题之一在于结构性高估值如何收场,主流观点认为可能重演今年2月核心资产的下跌,这使得海外的流动性节奏变得异常重要。8月27日,鲍威尔讲话整体符合市场预期。在Taper节奏方面,讲话提到即使在债券购买计划结束后,长期债券的高储备仍将维持宽松的经济环境,这表明收紧节奏将相对温和。与年初不同,当前市场已充分关注海外流动性状况并且实际演绎沿着预期曲线展开,海外对于结构性高估值的影响趋弱。同时,以我为主的货币政策、稳增长的压力、稳就业的需要共同作用下,宽松预期将进一步支撑当前市场结构性的高估值。

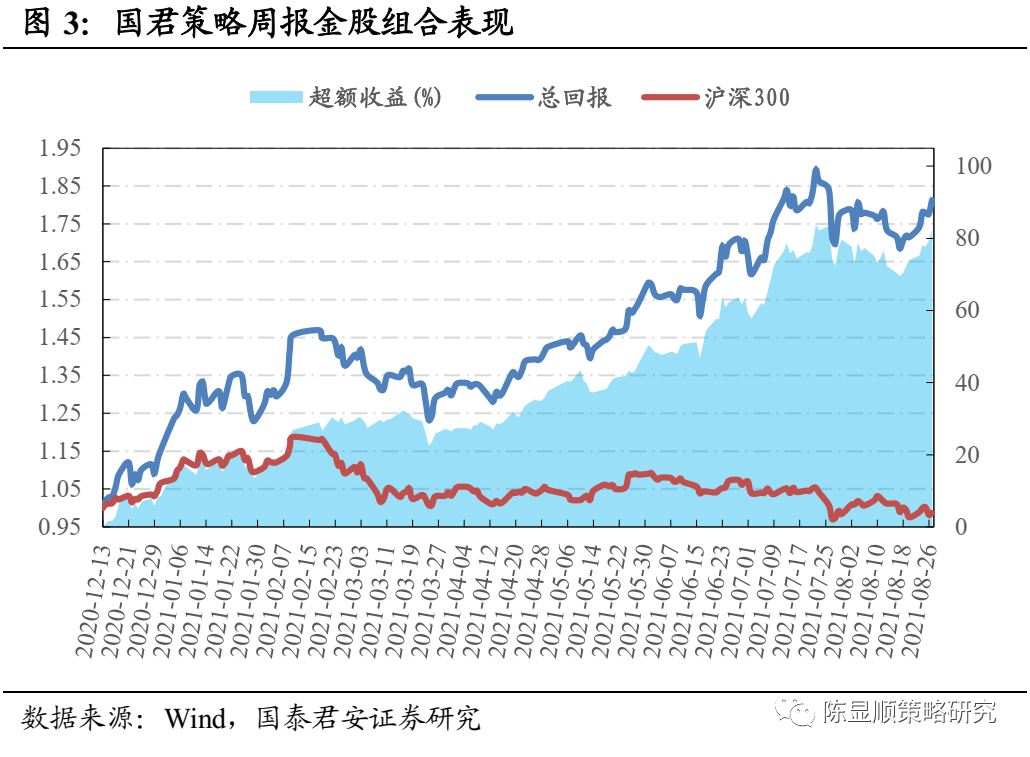

行业配置:宽松支撑估值,盈利决定分化的方向。越到2021年四季度,伴随市场盈利增速趋弱,新能源、半导体盈利的相对优势就愈发凸显。但拥挤的交易下,科技成长并非全部。行业推荐:1)宽松预期叠加基本面边际改善:券商(广发证券)/银行(苏农银行);2)能源新基建(BIPV/特高压/风电/充电桩);3)产业周期向上:光伏(大全能源/晶澳科技)/新能车(赣锋锂业)/半导体设备;4)盈利估值性价比极佳的周期成长品种中,优选中期供需稳定的:玻璃/纯碱/钢铁(华菱钢铁)/轮胎等。

1

宏观波动放大信号与噪声,沿着无风险利率下行的脉络继续看多市场

大势研判:宏观波动放大信号与噪声,沿着无风险利率下行的脉络继续看多市场。7月下旬以来,市场出现一定程度的调整,但再次回到3500点以上。震荡的背后,主要在于宏观信号与噪声的混淆。回顾市场,我们看到了双减、房地产政策叠加反垄断引发对未来政策风险扩散的担忧,但与此同时也看到了培育内需、强化基础研究、兼顾公平与效率等一系列政策的落地。我们看到了北上资金在部分时段单日净流出超过百亿,但也看到了博弈型的“卖”与配置型的“买”,以及净流出占持股市值比例不足0.5%的事实。我们认为,在调整与反弹的过程中,积极的信号正在逐步形成:尽管经济动能弱化,分子端盈利有所承压,但随着风险偏好的企稳,叠加无风险利率的下行,市场正在重回上行通道。

2

无风险利率下行:理财净值化转型与广谱利率下行预期

无风险利率下行:理财净值化转型与广谱利率下行预期。7月宏观基本面数据不及预期,但同时我们不应忽视定价中无风险利率的下行力量。一方面,2021年是资管和理财新规过渡期最后一年,随着监管驱动净值化转型加速,尤其从摊余成本法到公允价值法计量的切换,26万亿体量的银行理财产品逐步成为“准风险资产”,锚定理财产品的广义无风险收益率将渐次下行。另一方面,近期央行提出运用再贷款再贴现、存款准备金率等支持乡村振兴,考虑到中低收入群体资产负债表仍未修复,稳就业、稳增长压力将进一步推动货币政策宽松加码。理财净值化转型,叠加宽松带动的无风险利率下行将成为确定的方向,并且节奏与力度有望迎来超预期。

3

结构性高估如何收场?暂时无需担忧海外传导

结构性高估值如何收场?暂时无需担忧海外传导,如2月的“摔杯为号”不太可能发生。当前市场最核心的问题之一在于结构性高估值如何收场,主流观点认为可能重演今年2月核心资产的下跌,这使得海外的流动性节奏变得异常重要。8月27日,鲍威尔讲话整体符合市场预期。在Taper节奏方面,讲话提到即使在债券购买计划结束后,长期债券的高储备仍将维持宽松的经济环境,这表明收紧节奏将相对温和。与年初不同,当前市场已充分关注海外流动性状况并且实际演绎沿着预期曲线展开,海外对于结构性高估值的影响趋弱。同时,以我为主的货币政策、稳增长的压力、稳就业的需要共同作用下,宽松预期将进一步支撑当前市场结构性的高估值。

4

行业配置:宽松支撑估值,盈利决定分化的方向

行业配置:宽松支撑估值,盈利决定分化的方向。越到2021年四季度,伴随市场盈利增速趋弱,新能源、半导体盈利的相对优势就愈发凸显。但拥挤的交易下,科技成长并非全部。行业推荐:1)宽松预期叠加基本面边际改善:券商(广发证券)/银行(苏农银行);2)能源新基建(BIPV/特高压/风电/充电桩);3)产业周期向上:光伏(大全能源/晶澳科技)/新能车(赣锋锂业)/半导体设备;4)盈利估值性价比极佳的周期成长品种中,优选中期供需稳定的:玻璃/纯碱/钢铁(华菱钢铁)/轮胎等。

文章来源:国泰君安