前段时间,笔者看到了一篇新闻报道,由此萌生了撰写此文的想法,照例先给大家讲讲案例。

济南的张某因信用卡有20余笔逾期焦头烂额时,被社交平台上的“征信修复”广告吸引。通过网络,他联系到耿某,并支付了16800元佣金。声称内部“有关系”的耿某到底是如何帮助张某“修复征信”的呢?

这笔订单几经辗转到了湖南的胡某手上,胡某直接伪造了公安局公章和证明文书,并将材料寄给当事人张某。蒙在鼓里的张某带着伪造的文书去银行处理不良征信,该行信用卡员工识破后立即报警。济南历下警方接警后,现场查获了伪造的3张公安机关公文,将当事人张某传唤到了派出所。

济南警方多方调查,最终在湖南将伪造公文的胡某抓获,并在其家中发现了100余枚假章。目前,犯罪嫌疑人胡某因买卖、使用、伪造公文证明文件被逮捕,等待他的将是法律的制裁。

看到这个案子,笔者不禁想到一个词——“新型碰瓷”。与之前的“传统碰瓷”模式,如骗贷等不同,“新型碰瓷”是伪装成投诉的方式非法谋取利益,重灾区就是反催收联盟。

人民银行上海总部就曾宣布与上海警银携手破获一个“职业投诉人犯罪团伙”的案件。案件中涉及的“退款工作室”通过采取到相关支付机构办公场所,用聚众、拉横幅、喊口号等形式,以及向人民银行投诉、举报、信访等方式,要求支付机构赔付资金损失。最终,12名犯罪嫌疑人均已被依法刑事拘留。

相似的事件在最近的媒体报道中更是频频出现。据了解,多家银行近期组织了专门针对反催收黑产的专项打击,配合监管部门、协助警方,在北京、广西等地抓获了不法分子数人。

“反催收”成了一门生意

目前市场出现的“反催收联盟”,聚集众多职业中介,不断研究规则、使用非法方式,升级反催收手段,妨碍了金融行业的正常运转。

“反催收联盟”在产业化运作下,竟成了一门“无本万利”的生意。他们打着“凭本事借的钱为什么要还”的口号,教唆、煽动债务人以违法手段拒绝偿还债款,导致债权人恶意逃废债。

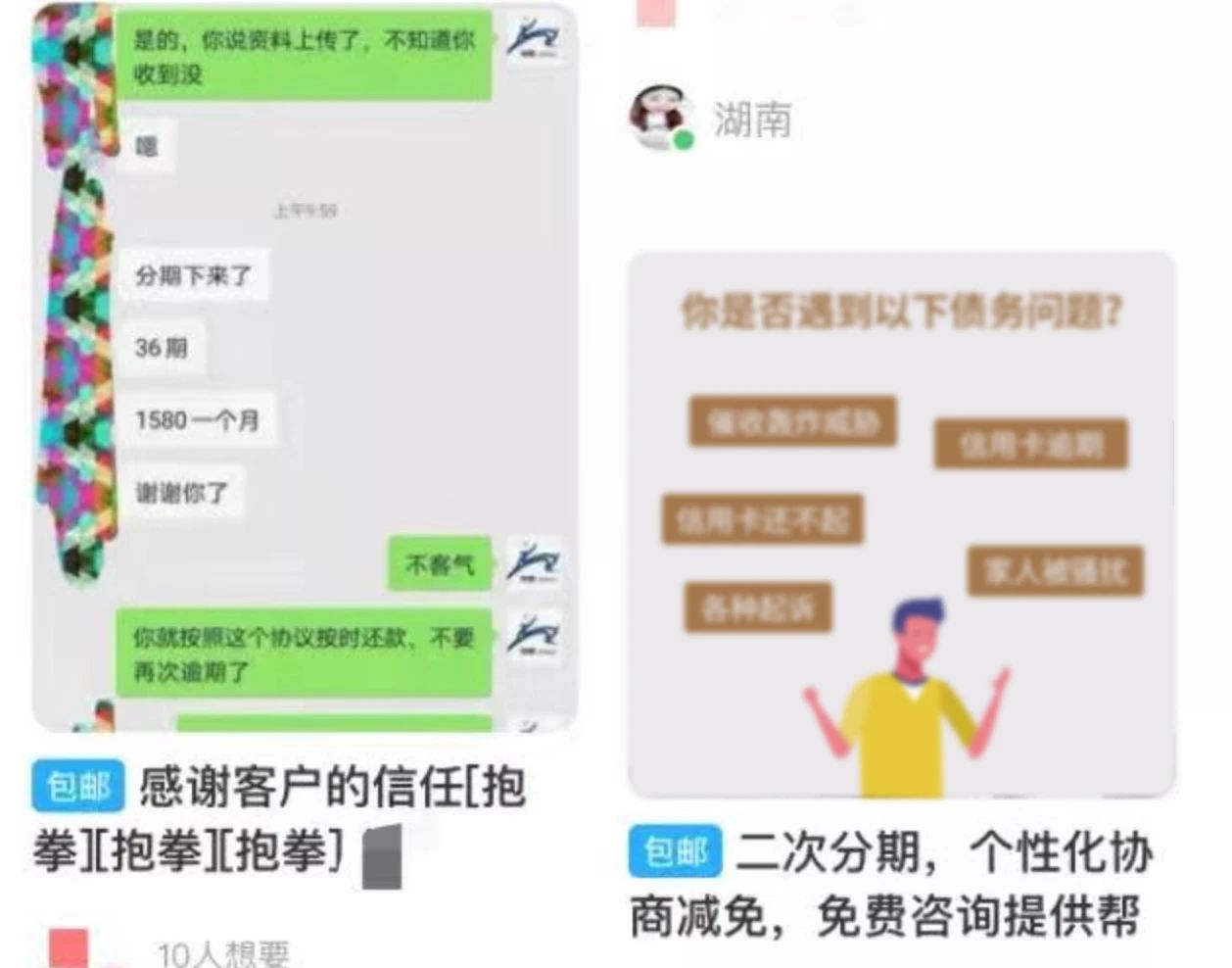

“反催收联盟”已形成了庞大的灰色产业链,涉及到信用卡、消费贷等多种产品,开发出如“征信修复”等附加“商业化”产品,在内容、电商平台上堂而皇之地公开宣传、出售。在拿到债务人信息后,黑中介甚至转手就将债务人的信息转卖,形成链条化、专业化运作模式。

更值得忧虑的是,“反催收联盟”不仅从业群体不断扩大,更走向了所谓“专业化”和“职业化”,甚至成为当下的“热门创业项目”。究其主要原因,缘于这个黑色产业链几乎是零成本、零风险的买卖,成功了一本万利,不成功也只是给银行增加烦恼而已。

需求端的刚需,供给端的不断扩大,加上互联网平台的便利,“反催收联盟”不断壮大!

“反催收联盟”摧毁了什么

对社会信用体系而言,反催收联盟通过伪造文书或利用政策来帮助债务人逃避应有的责任,试图扰乱社会原本正常运行的信用评估体系,增加了金融机构的运营风险,亦对构建诚信社会造成了干扰和破坏。

对消费者而言,近年来,随着个人信用教育的普及,大家都越来越重视征信,遇到失信问题都很紧张。实际上如果出现逾期问题,按照人民银行规定,正常还清欠额五年后,逾期记录就会消除。但一旦选择铤而走险使用违法手段“修复征信”,将会真正影响终生!与此同时,一些黑中介打着“代理维权”的名义要求消费者提供身份证、银行卡、联系方式、家庭住址等隐私信息,存在着严重的个人信息泄露风险。

而对于金融行业而言,需要正常、持续、长期的循环流动来维持运转。反催收联盟扰乱了催收行业的正常秩序,给金融机构的资产质量管理带来了本不该有的压力。所以绝不能小觑反催收联盟这只“蝴蝶”,如若不加以遏制,可能逐步蔓延直至严重破坏信用社会的守信观念,或将引发规模化的恶意逃废债,影响到金融市场的长久稳定。

打击“反催收”

已成金融行业共识

针对“反催收联盟”碰瓷银行这一行为,已经引起了政府、监管部门等多方重视。在此之前,“打击恶意逃废债”内容就已经被首次写入2020年政府工作报告,这也标志着“反催收”已经引起国家层面的高度关注。

今年年初,中国银保监会明确表态,将全力维护出借人的合法权益,坚决打击恶意逃废债行为,加强对“反催收”等违法违规网络群组的治理。这是首次将“反催收”明确定义为“违法违规组织”,无疑对相关部门处理相关案件提供了重要的参考依据。

近期,辽宁、北京、海南、湖南、广东、山西等多省市监管部门陆续发布了关于打击金融领域恶意投诉的相关通知,联合其他执法机构,对此采取专项行动。

总结一下,监管部门主要从以下四个方面采取措施:加强制度建设、畅通维权渠道、强化协调联动、加强教育宣传。其中着重强调要与公安、市场监管、网信、信访、司法、地方金融局等部门协调联动,形成合力打击。此外,还将统筹行业力量进行大数据分析和专项调研,串并有关不良代理违法违规证据线索,及时移送有关部门进行严肃查处。

监管部门已经行动起来了,金融机构更应该有所行动来维护清正的行业格局:

首先应当完善消费者权益保护机制建设,加大金融知识宣传力度。一方面,要充分告知消费者其产品与服务的特点、风险、费用等信息,向消费者提供与其风险能力相适应的产品及服务,有效保护消费者合法权益。另一方面,在宣传形式上不能流于形式的“说教”,化被动响应为主动触达用户,帮助广大消费者树立正确的金融消费理念。

其次,要进一步健全内控制度、加强合作渠道管理,定期排查易发生信息泄露的各个环节,强化金融科技在信息安全方面的运用。强化从业人员的守法意识,确保在收集、存储、使用、加工、传输信息等各个环节的安全。

对于黑灰产的打击不仅需要监管、金融机构的努力,更需要消费者对于违反正常金融秩序的行为说不!不轻信、不传播“反催收联盟”的骗术,尤其要拒绝参与伪造证据、提供虚假信息等非法行为。当遇到问题时,应通过金融机构的官方渠道反映诉求,依法合理维权。

总之,要减少金融机构被“碰瓷”案例的发生,有赖于金融机构自身不断完善管理制度、提升服务水平,也更有赖于消费者法治意识和诚信意识不断提高,共同营造依法理性维权的氛围。同时,随着监管的日益完备,“反催收联盟”等黑灰产必将失去生存空间,金融机构及消费者也将拥有更良好的金融生态环境。

财经号所发布文章之版权属作者本人或相关权利人所有,文章仅为作者观点,不代表《财经》立场。