2022年转眼到来。回顾2021年,新冠疫情的持续反复,让全球的经济复苏进程充满了不确定性,外部环境错综复杂,全球股市在动荡曲折中前行。过去的一年里,全球资本市场经历了什么,表现如何?

2021年12月16日,四大会计师事务所之一的安永发布了《中国内地和香港首次公开募股(IPO)市场调研》报告(下称“报告”),总结2021年全球及大中华区IPO活动,并展望2022年市场前景。

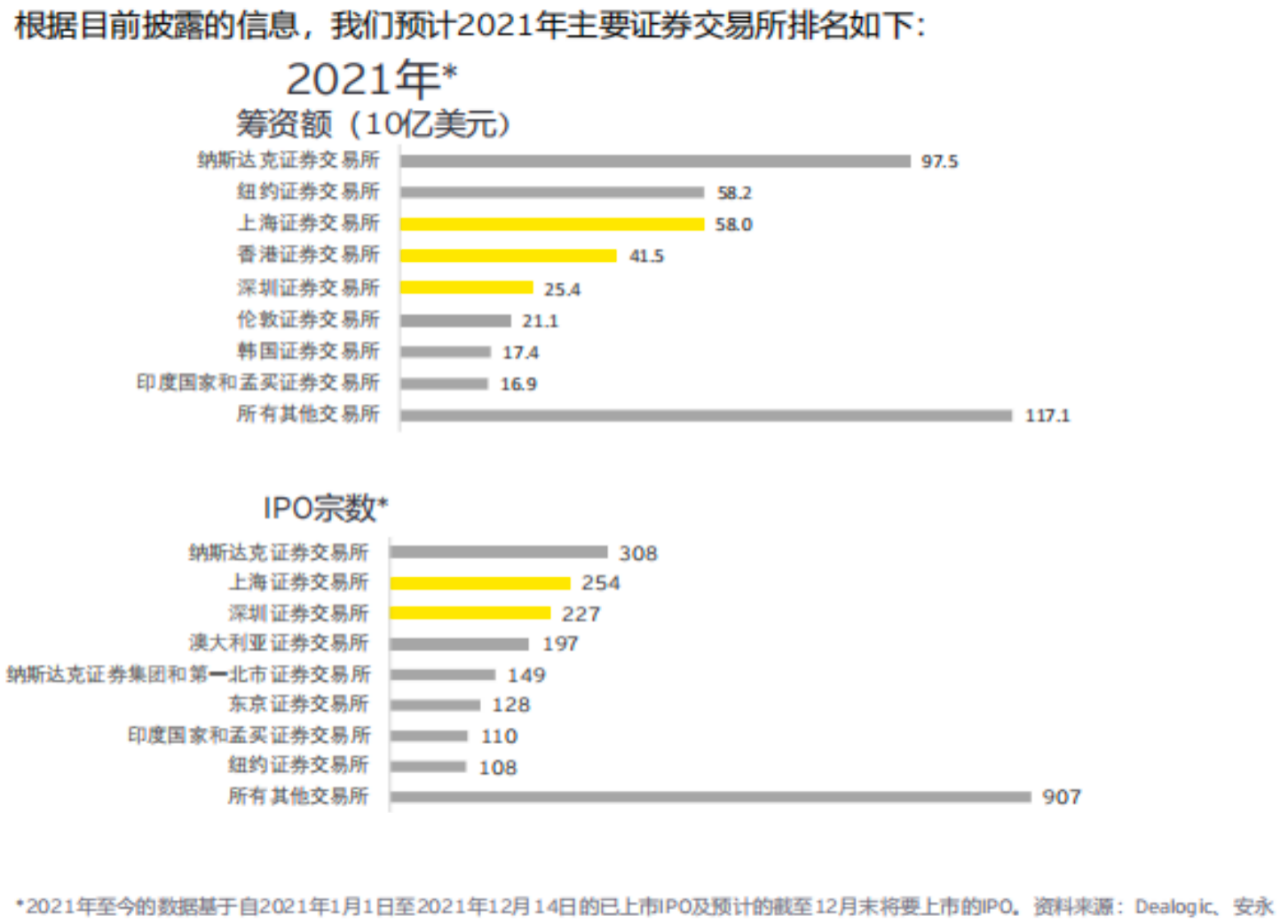

报告指出,2021年全球IPO活动是近20年来最活跃的一年,至今共有2388家企业在全球上市,筹资4533亿美元。与2020年同期相比,IPO数量和筹资额分别上升64%和67%。

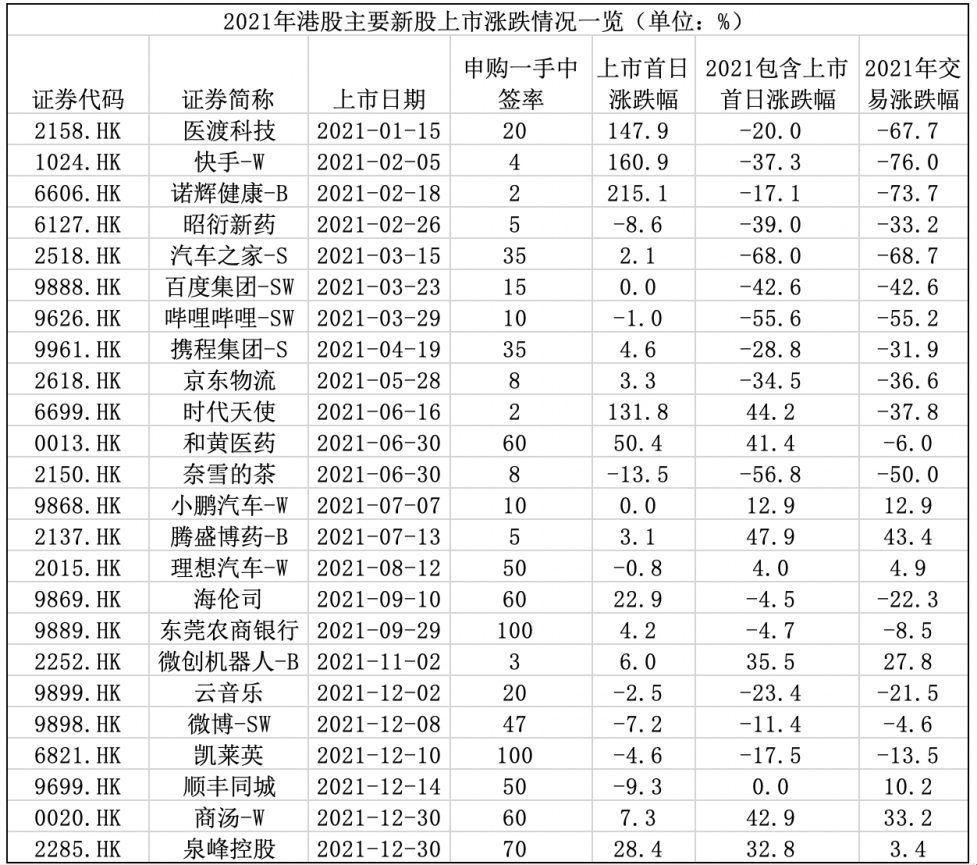

尽管2021年IPO市场看似火热,但新股上市后的破发率较高,投资者新股的投资回报率不佳,尤其港股市场申购新股的赔钱效应显著。报告显示,2021年香港新股首日平均回率报为12%,45%的新股首日破发。根据Wind数据统计,截至12月31日,香港新股年内破发率高达68%。

从地区筹资额的角度看,美股仍然遥遥领先,2021年纳斯达克交易所和纽交所共发行了416宗IPO,筹资1557亿美元,同比增长80.6%,占2021年全球IPO总筹资额的34.4%。

中国内地和香港仍是全球IPO活动最活跃的地区,IPO数量和筹资额分别占全球的25%和28%。上海和深圳证券交易所IPO数量分别位列全球第二和第三位。

香港市场2021年跌出了全球前三甲的位置,IPO数量和筹资额同比分别减少35%和19%。香港前十大IPO中九成以上筹资额来自独角兽企业及中概股回归。

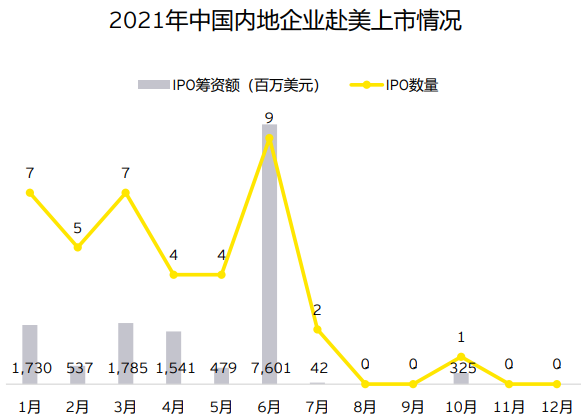

中美两国的严监管令中资赴美IPO的热度下降。2021年下半年中国内地企业赴美上市活动陷入低谷,仅有3家中国内地企业在美上市。报告认为,中概股回归势头仍将延续,部分原计划赴美上市公司可能转向香港市场。

安永大中华区上市服务主管合伙人何兆烽表示:“内地及香港一直施加严谨的防疫措施,疫苗的推出取得进展,IPO活动持续。直至11月尾变异新冠病毒奥密克戎出现,致欧美股票市场震荡,香港市场受到影响,A股则走出独立行情。”

全球IPO市场创20年最活跃纪录

报告指出,全球前十大IPO有六家为中国企业,当中以科技、交通与物流行业占据主导地位,能源与电力、生物科技与健康行业亦打入十大。

2021年是美股IPO的大年。根据全球数据处理公司Dealogic的数据,2021年美国IPO数量突破1000家,募资额创下了3150亿美元的纪录,是2020年1680亿美元的近两倍,而这些交易中超过半数是SPAC(又称“特殊目的的收购公司”)。

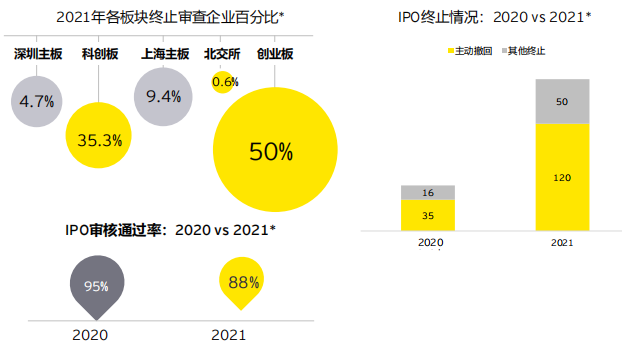

A股IPO数量和筹资额双创历史新高。2021年,A股市场共有523家公司首发上市或挂牌融资,包括创业板199家、主板121家、科创板162家和北交所41家,合计筹资5436亿元,IPO数量和筹资额同比分别增长20%和13%。创业板IPO数量称首,科创板筹资额位列第一。

报告指出,2021年,A股IPO平均筹资额继续下降,为近四年来同期最低水平。与2020年同期相比,中小IPO占比进一步升高,10亿元以下IPO数量占77%,比2020年多出4个百分点。A股超过七成的IPO以注册制方式发行,IPO数量和筹资额分别占比75%和66%。

在IPO审核方面,2021年A股有120家IPO企业主动撤回,另有50家终止。创业板的终止审查比例最高,达到50%。IPO审核通过率较2020年有所下滑,为88%。

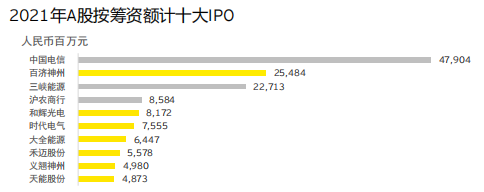

2021年,A股十大IPO共筹资1423亿元,占全年年筹资总额的27%。

按行业计,A股工业行业与科技、传媒和电信行业分列数量和筹资额首位,生物科技与健康IPO数量和筹资额双双进入前五。按地区的宗数计,浙江、广东、江苏、上海和北京分列前五名,占IPO总宗数68%。按筹资额计,前五是北京、广东、浙江、上海和江苏,占总筹资额的72%。

香港2021年新股募资位列全球融资交易所第四位,IPO募资金额和数量亦较2020年双双下降。

2021年香港市场共有97家公司首发上市,筹资额3264亿港元。与2020年同期相比,IPO数量和筹资额分别减少34%和16%。报告指出,前十大IPO中有三家独角兽企业,五家来自中概股回归,筹资总额占前十大比例超过九成。生物科技与健康行业表现出色,IPO数量跃居首位。科技、传媒与电信行业列筹资额首位,占总筹资额的38%。房地产行业IPO数量为第二,多为物业服务公司。

7家中概股成功回归香港市场,筹资额占全年总量的32%;除第二上市外,2021年两家造车新势力中概股小鹏汽车(XPEV.N)、理想汽车(LI.O)还以双重主要上市方式在香港上市。

报告指出,受中国政府产业政策调整,对部分行业加强监管、反垄断和香港股市场低迷等多重因素影响,港股2021年8月-11月IPO活动低迷,创七年来新低。

不过,港交所一直致力于改良上市规则吸引投资。2021年11月,港交所拓宽了第二上市制度,欢迎在海外上市、经营传统行业的大中华公司来港上市;同时允许符合一定条件的发行人在保留现有不同投票权架构或可变利益实体架构的前提下,来香港双重主要上市。

近日,港交所正式宣布推出SPAC上市制度,新机制将于2022年1月1日起生效。这一机制再次为赴港上市的企业打开了新的大门。

新股破发潮涌

2021年对全球IPO市场来说,是悲喜交加的一年,尽管新股发行屡创纪录,但新股上市后的表现却不容乐观。

Wind数据显示,截至2021年12月31日,美股2021年上市新股中的破发比例高达47%。Dealogic的最新数据显示,2021年在英国、香港、印度和美国筹集的10亿美元以上规模的IPO中,有49%已经跌破发行价。

复兴资本高级IPO策略师肯尼迪(Matt Kennedy)表示,据其统计,2021年美股新股发行后平均回报率为-10%,为十多年来最差的表现。

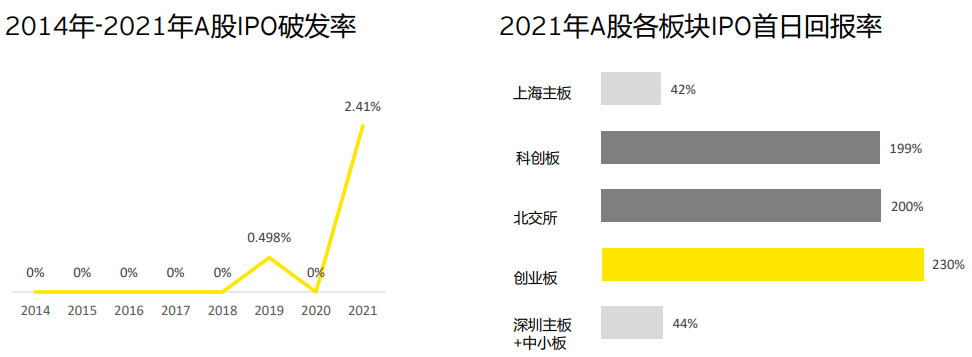

报告显示,A股IPO新规发布后,上市首日破发率达到2.41%,创2012年以来新高。创业板IPO首日回报最高。

《财经》记者根据Wind数据统计,2021年A股上市首日破发有20家,破发率为3.8%。破发最严重的是成大生物(688739.SH),首日下跌27.27%,紧随其后的是迪哲医药-U(688192.SH),下跌21.83%。截至12月31日,从年内破发率来看,破发率达8.8%,破发幅度超过30%的有三家公司,分别是尤安设计(300983.SZ)、成大生物、迪哲医药。

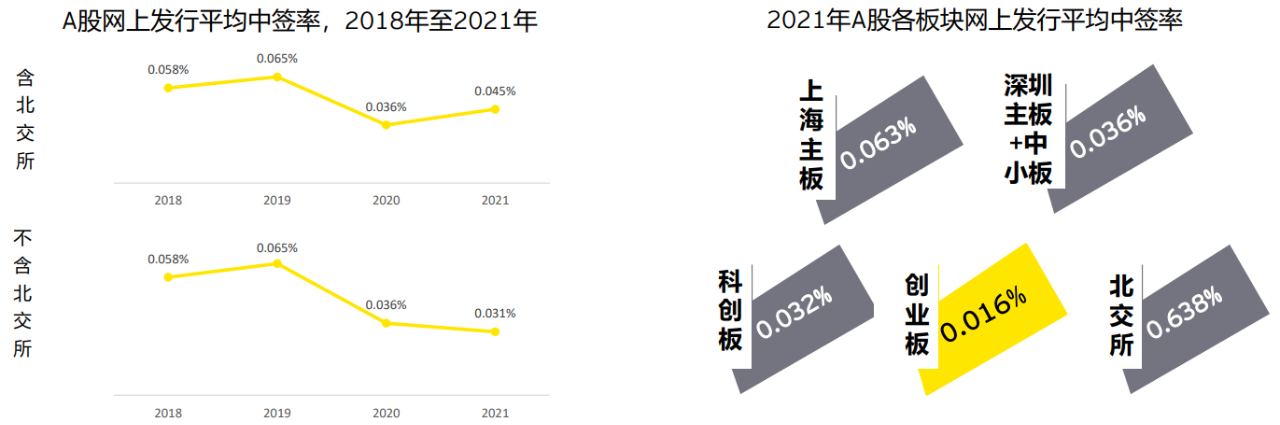

2021年A股创业板新股最受投资者欢迎,创业板平均中签率最低,仅为0.016%。A股整体网上发行平均中签率为0.045%,比前一年略有增加,北交所的较高中签率提升了全年的中签率。

伴随着A股注册制的稳步推进,新股上市逐步扩容,再加上抱团报价受到打击,新股发行定价进一步市场化,破发或将成为常态。

港股2021年新股破发情况则是A股的“加强版”,破发更为严重。

根据Wind数据,港股新股市场2021全年共上市97只新股,44只破发,首日破发率45%,高于2020年的破发率。尤其是2021年8月后上市的31只新股中,有21只首日破发,破发率高达67.7%,其中包括网易云音乐(9899.HK)、微博-SW(9898.HK)、顺丰同城(9699.HK)等新股,让打新客们欲哭无泪。

回想2021年初港股新股市场十分火热,一只热门新股动辄上百万人(指券商统计人数,未考虑一人多户)参与申购。2021年7月之前,参与人数超过30万的新股有18只,其中医渡科技(2158.HK)、快手-W(1024.HK)、诺辉健康-B(6606.HK)参与人数超百万。

随着市场遇冷,港股打新市场参与者迅速减少。在8月后,港股市场人气最旺的新股,是8月上市的两只医药新股,先瑞达医疗-B(6669.HK),吸引约31万人参与打新,股价首日下跌26.05%、心玮医疗-B(6609.HK)吸引24万人参与打新,股价首日下跌24.56%。此后新股热度快速下跌,新股频频破发。认购热度最高的微创机器人-B(2252.HK),也仅获10万认购。

多位港股打新人测算,自己全年新股投资不赚钱甚至亏损,几位参与港股新股投资者向记者表达:“太卷了,涨的中不了,中了的涨不了”。

而如果在上市当天买入新股持有至今,更有可能面临不小的损失。以下是2021年上市的主要港股新股,截至2021年12月31日,大部分新股亏损,其中包括公众认知度较高的快手跌幅76.0%、B站跌幅45.9%、奈雪的茶跌幅50%、时代天使(06699.HK)跌幅37.8%等。

2021年初,在赚钱效应下,涌入的投资者大幅拉低了收益丰厚的热门股的中签比例。大“肉签”们的中签率都比较低,时代天使一手中签率仅为1.5%,诺辉健康-B一手中签率仅为2%、快手一手中签率为4%,医渡科技一手中签率为20%。也就是说参与的大多数投资者付出了资金、手续费等成本后并不能中签,只是陪跑。

港股新股投资人振兴告诉《财经》记者,从2021年2月开始,他和朋友共同凑了100万本金参与新股的乙组(可以理解为大客户组)打新,本以为2021年最差可以翻倍。开始赚到了些钱,从6月以后就没怎么赚过钱了,一年下来,不仅开始赚的钱都亏进去了,还又亏了十几万。

对于新股破发的现象,华兴证券(香港)首席经济学家兼首席策略分析师庞溟对《财经》记者表示:“新股上市破发与港股大市的整体持续低迷,拉低新股赚钱效应有关。一级市场的高定价进一步加剧了新股上市破发状况。监管压力之下投资者情绪依然未能修复,加上盈利增速放缓,拖累整个港股市场风险偏好下降,定价较为激进的IPO的破发概率增加。”

2021年12月31日,港交所迎来了年末的最后三只新股,这三只新股最终均收涨,其中商汤科技(0020.HK)首日收涨7.27%,泉峰控股(2285.HK)首日收涨28.44%、圣诺医药-B(2257.HK)首日收涨18.21%。这给下半年低迷的港股新股市场带来了些许暖意。

中概股赴美上市遇冷

对中概股来说,2021年更难。2021年上半年的热度后,下半年中国企业赴美股市场上市骤然转冷。

2021年美股市场共有39家中国企业首发上市,共筹资140.39亿美元,IPO宗数和筹资额分别较2020年同期上升18%和15%。下半年中国内地企业赴美上市活动陷入低谷,仅有三家中国内地企业在美上市,IPO数量和筹资额占全年总数的8%和3%。

这39家远渡重洋赴美上市的中国企业中,目前仅有4家尚未跌破发行价。滴滴(DIDI.N)更是上市156天后宣布退市。

中概股经历的震荡与外部监管风险有一定关系。

2021年3月,美国证券交易委员会(SEC)通过《外国公司问责法案》最终修正案。该法案要求,外国发行人连续三年不能满足美国公众公司会计监督委员会对审计底稿的检查要求,将被禁止在美国证券市场交易。12月,SEC正式发布了《外国公司问责法》实施细则。

2021年7月,中共中央办公厅、国务院办公厅发布《关于依法从严打击证券违法活动的意见》提出加强中概股监管,建立健全资本市场法律域外适用制度。11月,国家互联网信息办公室发布《网络数据安全管理条例(征求意见稿)》。

在各种监管政策相继出台的情况下,中国内地赴美上市企业数量出现明显波动。

2021年12月24日,证监会公布《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》,就境外上市新规公开征求意见,完善境内企业境外上市监管制度。

业内人士普遍认为,SEC对中概股的监管趋严,有可能驱动更多中概股回归,港交所明年或将迎来中概股回港潮。

“目前在美上市的中概股企业中,未在香港上市但符合在港上市条例的企业约有50多家。”瑞银投资银行亚太区主管及中国总裁金弘毅在近日媒体电话会上表示。