没有经历过牛熊,如何看得清行业周期。近期安信证券研究所人员出现大规模变动。从业多年的资深行业分析师们集体出走,一些在取得分析师资格不到两年、甚至仅仅三个月,就一跃成为行业首席分析师。更有甚者,在证券业协会官网上,查询不到其分析师资格。

实际上,证券分析师行业流动性一直较大、跳槽频繁。近年来许多券商都加大了研究所的规模和投入,尤其是一些中小券商,通过重金挖角明星分析师实现了品牌效应以及佣金规模的快速增长。

“一般分析师在硕士毕业后,走研究助理-分析师-高级分析师-资深分析师-首席分析师这个路径,过程中可能会转买方,比如公募。跳槽是分析师升职加薪的最主要方式。整体而言,分析师30岁-35岁这个区间很关键,做得好可能在研究所带团队、转投资等,做不好则将被末尾淘汰,转投顾也是有的。”有分析师对《财经》记者表示。

券商研究所人才高频流动的背后,反应的是整个券商行业激烈的竞争格局,不少中小券商欲凭借研究所的品牌效应实现证券经纪业务的逆势突围。

安信研究所的新老交替

近日,安信证券研究所一批年轻首席正式亮相。包括有色钢铁行业首席研究员覃晶晶,科技通信行业首席张真桢,电新团队首席胡洋,食品饮料行业首席赵国防、机械行业首席研究员郭倩倩、计算机首席夏瀛韬等。

这些年轻首席的从业经历并不算太长时间。例如2017年刚刚走上职场之路的覃晶晶,先在上海有色网从事产业研究,后在兴业证券研究所工作一年。如今入职安信研究所,一跃成为行业首席。但是,《财经》记者查阅公开资料没有找到一份她的独立研究报告。截至发稿,覃晶晶在协会上的执业岗位是一般证券业务,而非证券投资咨询(分析师)。

中国证券业协会数据显示,张真桢2020年初开始在新时代证券工作,执业岗位是一般证券业务。2021年初,跳槽到西部证券,于当年8月31日取得证券分析师资格。仅三个月后,张真桢又加盟安信证券,成为科技通信研究行业首席研究员。

胡洋2020年4月9日取得了证券分析师资格,2021年12月9日,跳槽安信证券成为电力设备及新能源行业团队首席,仅用一年半的时间就实现职业生涯的飞跃。夏瀛韬于去年9月29日刚取得分析师资格,三个月后,跳槽安信证券成为首席。同时,安信证券新加盟的多位研究员来自于华安证券。

根据中证协数据,去年以来,有17名分析师加入安信证券研究所,仅2021年12月就有8名分析师加盟。2020年底,安信证券的分析师人数是72名,到现在已经减少至53名,净减少19名。目前,安信研究所分析师人数位列行业第23名,落后于华创证券、浙商证券、东吴证券等一众中小券商研究所。

实际上,过去这一年,安信证券遭遇了大量分析师的跳槽,其中包括多位知名分析师。安信证券研究所所长兼计算机行业首席分析师胡又文、军工首席分析师冯福章、有色金属行业分析师齐丁等8名首席先后出走。12月,安信证券首席策略分析师陈果加盟中信建投,担任董事总经理、研委会副主任、首席策略官。

目前,安信证券研究所执掌人为邵琳琳。邵琳琳是安信“老将”,2011年毕业后即加盟安信证券研究中心,2013年成为证券分析师,迄今在安信证券工作了10年,担任分析师8年。

安信证券为何会上演集体离职潮?业内人士向《财经》记者分析,可能来自激励机制以及业务转型。与此同时,同行的挖角也是重要原因。

数据显示,2021年上半年安信证券实现分仓佣金2.2亿元,同比增长59.48%。行业排名第17名。大量知名分析师的离职是否会影响安信证券研究所未来的佣金收入?

去年至少33名首席分析师跳槽

卖方研究人才高频流动并不罕见,但2021年以来研究所负责人和首席经济学家也频频尤为引人关注。

据不完全统计,2021年至少已有33名首席分析师(含所长、首席经济学家以及行业首席分析师)离职跳槽,其中至少有10家券商的研究所负责人出现变更。

数据来源:Wind

前述分析师告诉《财经》记者,市场对于研究人才的需求增加,是卖方机构人才流动的重要原因,“近年来许多证券公司都加大了研究所的投入,尤其是中小券商不断扩张,挖人大战越发激烈。”

就分析师个人职业规划而言,选择离职一般是奔着更好的平台和更高的薪酬去。“现实中,在原团队涨薪很难,所以很多年轻的分析师做两三年就跳槽,薪资会上个台阶。”

值得注意的是,近期卖方研究行业“组团跳槽”现象较为明显。作为研究所的领军人物,所长的“出走”往往引发团队整体变动。

比如随着安信证券原研究所所长胡又文“转会”民生证券,多位行业分析师也一同“转会”民生证券;在方正证券研究所原所长杨仁文加盟国海证券后,6名行业首席分析师也集体加盟国海证券;跟随红塔证券原研究所所长任志强入职德邦证券的,还有红塔证券原机械行业、轻工制造行业首席分析师。

“从行业来讲,流动性高是一个正常的现象。”太平洋研究院院长黄付生曾向《财经》记者表示,研究所本质上是一个“人的生意”。

老将出走,新人就要挑起大梁。近年来,证券研究分析行业出现了不少年轻面孔,一批90后甚至95后分析师逐渐崭露头角。

从2021年的新财富最佳分析师评选的获奖情况来看,30位行业第一名分析师中,有3位90后,分别是浙商证券银行首席梁凤洁、长江证券家电首席管泉森、国盛证券计算机首席刘高畅。

有行业人士认为,按照研究生25岁毕业起算,工作3年-6年至30出头当上首席分析师也算正常。但也有业内人士表示,证券分析师至少要经历一次资本市场完整的牛熊交替,年轻分析师恐缺乏经验。

对此,有分析师则认为,年龄并不重要,“股龄”才是关键。她告诉《财经》记者,“有一些年轻人在上学的时候就开始接触股市,积累实盘操作经验。”

她认为90后分析师有几点优势:一是年轻,有更充沛的精力和身体素质,对于高强度的工作吃得消;二是在面对变革的时候,敏感度和理解速度可能会更快,比如新消费领域、元宇宙领域等;三是部分90后还没成家,可以投入更多的时间去搞研究。

分仓佣金江湖生变

根据中国证券业协会数据,截至2021年底,国内129家证券公司中,有分析师的券商有99家,行业分析师总人数为3428人,较去年底减少了100多人。

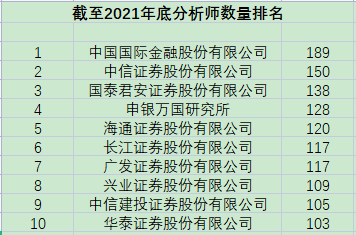

其中,分析师数量超过百人的机构有10家。除了三中一华、国泰君安、海通证券、广发证券、申银万国,兴业证券与长江证券的分析师数量均超过了百人,分别为109人与117人。分析师数量超过50人的有25家券商,占比25%。超过10人的券商有68家,占比69%。

数据来源:Wind

从具体券商看,被称为“投行贵族”的中金公司以189名的分析师数量位居榜首。这一排名也超出市场意料。中信证券、国泰君安分别以150名与138名的人数位列其后。老牌研究所申银万国以128名的分析师数量位列第四。海通证券有120名分析师,位列第五。长江证券与广发证券分别以117名并列第六。

对比分仓佣金数据可以看出,研究所人数排名TOP10的券商中,有九家也是佣金市场的TOP10。以2021年上半年数据对比,分仓佣金最多的是中信证券,其次是广发证券。海通证券与国泰君安也分别以3.60亿元与3.46亿元的佣金收入位列第七和第八名。

数据来源:Wind

2021年分析师数量逆袭成为行业第一的中金公司,在佣金排名上效果明显。去年上半年实现佣金分仓3.45亿元,位列行业第八。而其在2020年底,佣金排名是第14位。

但是五家头部券商之一的华泰证券佣金收入排名却未能挤入前十。华泰证券上半年实现分仓佣金2.86亿元,位列行业第13名。2020年底,其佣金收入排名是第11名。

招商证券的注册分析师只有89名,业内排名第12位。但是在去年上半年却实现了3.76亿元的分仓佣金,位列行业第五名。

尤其值得注意的是,中型券商长江证券、兴业证券、中泰证券在分仓佣金上表现十分亮眼。长江证券在去年上半年分仓佣金达到了4.99亿元,位列行业第三。与排在第二的广发证券差距甚微。兴业证券、中泰证券的分仓佣金排名分别是行业第六名和第九名。

实际上,近几年一些中小券商正重金打造研究所,试图使其成为公司整体发展的突破口。此前,一些中小券商通过重金挖角明星分析师实现了品牌效应以及佣金的快速增长。这种方式随后也被诸多中小券商效仿。

从分仓佣金上看,这种方式已经有所见效。例如开源证券,2019年底,孙金钜加盟开源证券,出任总裁助理兼研究所所长。一年的时间组建了120人的研究团队。2021年上半年数据显示,开源证券2021年上半年实现分仓佣金0.99亿元,同比增长12倍。华林证券、浙商证券、联储证券等一众小券商的分仓佣金增长幅度均翻倍。

然而,并不是砸钱就一定能成功,砸钱只是第一个阶段。行业中已经出现了通过高薪挖角迅速崛起但后劲不足的案例。高薪引援虽然可以在短期内“竖起招牌”,但是想要留住人才,还是需要足够长的时间积累。打造一家成功的券商研究所,不仅需要有效的薪酬激励机制,还需要扎实的研究功力积累,以及良好的销售团队合作。