2022年三季度美国GDP环比折年率回升至2.6%,这是今年上半年连续两个季度负增长后,美国经济增速首次回归正增长。这究竟是暂时性反弹还是跳出衰退趋势的反转?我们可以从三个视角来分析:第一,美国三季度GDP增长的主要驱动力是什么?这种动力是短期还是中长期的?第二,从中长期来看,美国经济增长的主要驱动因素是什么?这些因素未来走势如何?第三,从前瞻性指标来看,美国经济会走向何处?本文将从这三个视角展开分解。

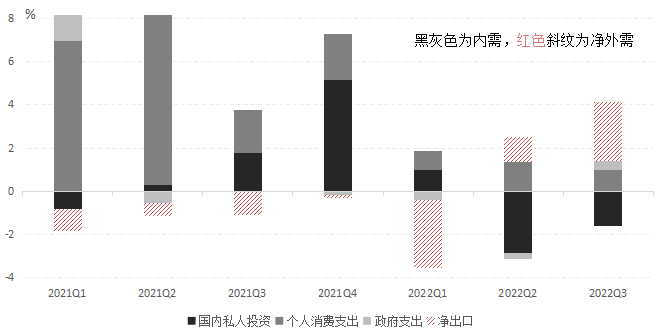

图1美国经济增速及各项需求的拉动点数

数据来源:美国经济分析局

美国三季度增速转正是暂时反弹

外需变化是美国三季度增长的主要拉动力量。具体来说,贸易逆差收窄是美国三季度GDP增长的主要贡献因素。从季调环比折年率口径来看,净出口因素凭一己之力拉动美国3季度GDP上涨了2.8个百分点。如果扣除掉净出口因素,美国3季度GDP增速将下跌至-0.2%(-0.2=1.0+0.4-1.6)。其中,个人消费支出拉动GDP上涨1.0个百分点,政府支出拉动GDP上涨0.4个百分点,而国内私人投资则拖累GDP下降了1.6个百分点。由于净出口因素的支撑,三季度美国GDP环比折年率才实现了2.6%的增速。

但是净出口的拉动作用难以持续,具体可以从两个方面来看。净出口的强力拉动一方面来自进口需求显著收缩,另一方面出口似乎表现出一定的韧性。从进口需求收缩来看,三季度美国进口增速确实大幅下降,美国国内需求减弱是进口增速放缓的主要原因。这表明美国净出口上升,在一定程度上是内需衰退型的性质。从出口的韧性来看,美国出口增速小幅回落、基本保持稳定。其中能源产品、特别是石油出口表现强劲:2021年美国石油及相关产品的出口占总出口金额的7.6%,2022年3月以来这一比重持续超过10%,3月-8月均值为10.8%,这主要源于俄乌冲突导致石油价格上涨和俄罗斯石油出口欧洲受限。随着全球需求减弱并引发石油价格震荡回落,美国对欧的石油出口可能难以维持高增长。

美国内需:消费支撑作用走弱、投资转向拖累

消费在美国经济总量中占比将近70%,投资占比通常超过15%,以消费和投资为主体的内需是美国经济增长的核心动能。从总需求角度来看,如果内需强劲,美国经济则趋势性向好;如果内需减弱,则美国经济趋于下行。2022年二季度,内需拉动了对美国GDP环比折年率增速下降了1.5个百分点,三季度内需拉动对美国GDP环比增速下降-0.2个百分点,已连续两个季度为负,且在美联储货币政策锐意从紧的背景下,内需仍将继续抑制美国经济增长。

事实上,消费对美国GDP的拉动作用已明显减弱。整体来看,三季度消费对美国GDP环比拉动率为1.0个百分点,这不仅低于2021年的均值(4.7个百分点),也显著低于疫情之前2019年的均值(1.5个百分点)。分项来看,美国家庭的商品消费对GDP环比拉动已经为负(-0.28个百分点)。二季度以来,无论是耐用品消费还是非耐用品消费,都已经对GDP增长形成了拖累。

展望中近期,消费前景也可能进一步趋于黯淡。从收入流来看,尽管失业率仍在历史性低位,但美国薪资增速呈现放缓,且持续低于通胀水平,这意味着实际收入增速为负。2021年4月以来,美国非农部门的薪资同比增速已连续18个月低于CPI同比增速。同时,美国家庭部门的储蓄资金已近乎耗尽,难以支撑后续消费的增长。2022年9月,美国个人储蓄存款占可支配收入比例已经跌至3.1%,远远低于2019年的8.8,更是低于2020年“纾困”政策背景下高企的33.8%。这个比例在2021年回落至11.8%,向2019年水平回归,但目前的3.1%已经远远低于长期水平。从消费者信心指数来看,三季度密歇根大学消费者信心指数跌至56.1,创下1980年三季度以来的最低值,这也反映了高通胀对于美国家庭部门消费信心的侵蚀。

投资是美国经济内需的第二支撑力量,但投资已经显示出更大的拖累影响。三季度投资对GDP环比拉动率为-1.6个百分点,已连续两个季度对GDP的拉动作用为负。住宅投资与库存投资,曾是疫情以来推动美国增长的两大动力,但在美联储持续加息背景下,这两大因素导致美国投资下行,转而拖累增长。三季度数据显示,这两大因素是美国投资负增长的主要拖累因素,住宅投资、库存投资对美国GDP环比拉动作用分别为-1.4个百分点、-0.7个百分点。

短期内投资仍将延续下行趋势。从住宅投资来看:新冠疫情初期,利率下行、居家办公大增、股市上涨带来明显的财富效应,这些引发了美国房地产市场异常繁荣。之后,由于利率快速上行和房价上涨抑制购房需求,美国住宅销售与新屋开工量双双显著下滑。2022年10月27日的当周,美国30年期抵押贷款固定利率时隔二十年再次突破7%;2022年三季度美国新建住房销售中位价较2019年三季度同比上涨45.8%。与此同时,2022年三季度,美国新建住房销售量同比下降15.0%,新屋开工量同比下降6.9%。

另一方面库存投资也在从补库存转向去库存。疫情暴发之后,强有力的纾困政策支持了需求强劲复苏,但供给端恢复相对缓慢,供货紧张促使企业开启补库存周期,这一因素也推动了经济持续扩张。2020年四季度以来,美国企业补库存周期已超过20个月,显著高于历史均值。随着需求逐渐减弱,2022年2季度以来美国企业的库存销售比开始回升,三季度以来企业的库存总额同比增速开始回落,反映出美国企业正在从补库存转向去库存。库存投资也将从拉动增长转向拖累增长。

前瞻性指标预示美国经济仍处于下行通道

高频指标显示美国经济下行趋势并未发生逆转。高频指标WEI可以反映美国消费者行为、劳动力市场和企业生产等实体经济活动状况。该指标走势表明2022年以来美国经济增速持续放缓,目前尚无企稳迹象。

另一个高频指标ECRI则是预测美国未来经济走向十分重要的前瞻性指标。新冠疫情以来,该指标在2020年4月先于WEI见底反弹,又在2021年4月先于WEI见顶回落,对于WEI的未来走势具有准确的预见性。2022年10月以来,ECRI指标仍在继续下行,这反映美国经济仍处于下行通道中。此外,2022年10月美国Markit制造业PMI和服务业PMI都已经跌入50荣枯线以下,显著低于长期历史均值水平,这也反映出美国经济处于收缩区间。

图2 美国经济增长的前瞻性指标

注:数据来源:纽约联储和美国经济周期研究所

美债收益率曲线全方位、深度倒挂,预示经济衰退风险。美债收益率曲线倒挂通常是经济衰退的前瞻性指标,尤其是如果多种期限结构的美债收益率曲线皆发生倒挂,且倒挂的程度深、持续时间长,则对经济衰退的警示意义更为强烈。

2022年4月初,美国2年期和10年期国债收益率出现疫情以来的首次倒挂;7月初以来,2年期和10年期国债收益率持续倒挂,且两者利差不断走阔;10月25日以来,3个月和10年期国债收益率也发生倒挂。美债收益率曲线倒挂,一方面意味着市场对于长期经济增长前景不乐观,暗示经济存在衰退风险;另一方面意味着金融机构的短端负债成本超过长端资产收益,尤其是美债收益率全方位的深度倒挂,会显著侵蚀金融机构的盈利空间,并可能导致金融机构减少长期资金供给,对实体经济产生实质性冲击。

综上所述我们可以看到:首先,美国三季度增速回升,主要还是得益于贸易逆差大幅收窄,而贸易逆差收窄直接与俄乌冲突局势相关。在此背景下,全球石油价格暂时上涨,同时俄罗斯石油出口欧洲受阻,伴随美国对欧能源出口大增。但这一特殊因素对于美国经济增长来说其可持续性存疑。其次,反观美国内需,其已经连续两个季度负增长,随着美联储凌厉的加息政策开始传导至实体经济,内需还将进一步收缩,这意味着美国3季度增速只是暂时性反弹。

最后,综合前瞻性指标,美国经济衰退的趋势并未被逆转,甚至衰退风险正在临近。

作者杨子荣为中国社会科学院世界经济与政治研究所副研究员;徐奇渊为中国社会科学院世界经济与政治研究所副所长、研究员