因为做了新冠疫苗而导致企业亏损,国内第一家企业已经出现。

2023年1月10日,康泰生物(300601.SZ)发布业绩预告,预计2022年亏损7600万元至1.5亿元,与2021年相比,由盈转亏。

至于亏损原因,康泰生物表示,公司的常规疫苗,也就是不含新冠疫苗的部分,销售收入其实是增长的。但是,新冠疫苗项目不乐观,由于国内外新冠疫苗接种环境发生重大变化,销量大幅下滑,导致公司减少利润约8亿元。

“新冠疫苗这一波,企业很多成本收不回。”一位医药行业券商分析师对《财经》直言。至于上市使用时间更晚的,比如2022年年底才获批的新冠疫苗,“目前基本没人预期他们能赚到钱”。

康泰生物由盈转亏,其实是整个新冠疫苗行业的一个缩影。在疫情前期,人们确实需要广泛接种质优价低的好疫苗,企业也因此紧急研发生产,大笔投入进去,一场研发生产速度的比拼紧锣密鼓地展开。但是,当多数人已经接种过了基础免疫和加强针,接种高峰逐渐过去了,存量市场上,再想获利,难度很大。

康泰生物赚到的钱,得填回去?

做新冠疫苗,其实康泰生物也是赚到过钱的。

2021年5月14日,康泰生物披露,其研发的新冠灭活疫苗获批在中国紧急使用。

这是中国第六款获批使用的新冠疫苗。

从时间上看,康泰生物的新冠疫苗,获批时间并不算太晚。

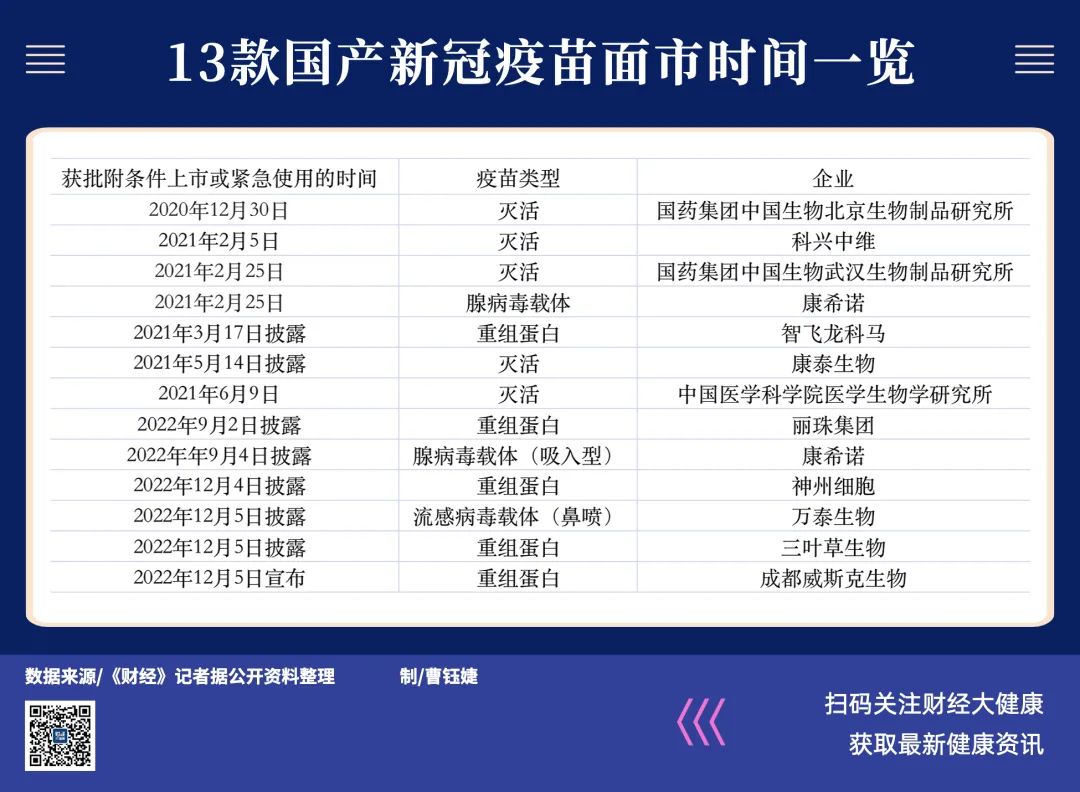

至今,中国已13款新冠疫苗获批附条件上市或获准紧急使用。这13款疫苗的获批时间,大致分布在两个区间:第一波在2021年7月之前,共七款;第二波在2022年9月以后,至今共六款。

康泰生物的新冠灭活疫苗,赶在了第一波,2021年6月就开始在国内上市销售了。而且,这家公司一共有两条技术路线的新冠疫苗,另一种是重组新冠疫苗(Y25腺病毒载体),在2021年10月获印度尼西亚国家药品和食品监管局紧急使用授权。

所以在2021年,新冠疫苗的带动下,康泰生物的赚钱能力不错,年报显示,2021年公司的出口收入达到9.57亿元,较上一年激增;营业总收入也较上年增了62%,净利润增了86%。

康泰生物的新冠疫苗叙事急转直下,是在2022年二季度。康泰生物坦言,国内外新冠疫苗市场环境发生较大变化,新冠疫苗需求量下降较快,公司新冠疫苗销量快速下滑。这家公司的腺病毒载体疫苗,至今未能在国内获批紧急使用。

2022年上半年,康泰生物的出口收入锐减,仅为54万元。

在2022 年全年业绩预告中,康泰生物表示,公司对2022年度存在减值迹象的新冠疫苗相关库存商品、原辅料、自制半成品、生产设备及新冠灭活疫苗开发支出,计提资产减值准备7.85亿元,新冠灭活疫苗III期临床研发支出费用化处理3.03亿元。这两项因素,令其合计减少利润总额10.88亿元,考虑加计扣除影响,减少净利润8.16亿元。

关于新冠疫苗的投入,康泰生物此次是否为一次性计提减值完成,2023年是否会继续出现新冠疫苗库存商品的减值,或其他新冠疫苗影响利润水平的因素,截至发稿,康泰生物证券部暂未回应《财经》。

涨价可以挽救新冠疫苗颓势吗?

新冠疫苗卖不动了,行业早有预期。

全球市场冷暖相同,新冠疫苗在海外市场也出现饱和。

美国新冠疫苗生产商莫德纳公司(Moderna)首席执行官斯特凡内·班塞尔(Stephane Bancel)几个月前就提到过,“我们通过华盛顿的大使馆联系其他国家政府,但没人想要”。在销售策略均以失败告终后,“很遗憾地说,我正在把3000万剂疫苗扔进垃圾桶”。

另一家疫苗公司,美国生物技术公司诺瓦瓦克斯(NVAX)发布2022年半年报显示,上半年公司亏损。这家公司的重组蛋白新冠疫苗,是继美国辉瑞及德国生物公司拜恩泰科(BioNTech)、莫德纳以及杨森制药后,美国第四种授权使用的新冠疫苗。当年5月面对一季度的盈利时,公司还乐观地认为全年收入会在40亿-50亿美元的范畴。

从2023年开始,新冠疫苗将从美国政府采购过渡到典型的商业销售模式。也就是得公众自己掏腰包,或者依赖于健康商业保险。

此时,美国疫苗巨头们正在酝酿进一步的涨价计划,来应对销售的无力。

1月9日,班塞尔在摩根大通医疗保健会议上透露,公司正在考虑将其新冠疫苗在美国的价格上调至每剂110美元—130美元,届时疫苗的销售将从政府合同分销转向商业分销。

新的商业定价一旦成行,相当于政府采购价的四倍。根据莫德纳2022年7月签署的美国联邦供应合同,其新版增强新冠疫苗每剂价格约为26美元。在早期的供应合同中,每剂价格才在15美元-16美元之间。

这一价格范围与辉瑞公司2022年10月表示正在考虑与拜恩泰科合作开发的新冠疫苗的定价范围相似,也是每剂售价在110美元至130美元之间。

班塞尔表示,截至目前,莫德纳尚未确定价格,但考虑到疫苗所创造的价值,一旦美国市场进入商业分销,新的疫苗价格将是合理的。

有华尔街分析师预计,包括辉瑞、莫德纳、拜恩泰科等疫苗制造商如果希望达到2023年的收入预期,可能不得不将疫苗价格至少提高到目前水平的三倍。

对国内新冠疫苗生产商而言,提价现实吗?

国内的新冠疫苗也走过了一个从一针难求的价格高峰、逐步饱和价格下跌的过程。以新冠灭活疫苗为例,从一剂次200元、90元、40元,直到低于20元。

中国实行全民免费接种新冠疫苗。“由于建立免疫屏障需要相当大比例的人群接种疫苗,因此有必要采取特殊的举措,来解决接种疫苗所需的费用问题。”国家医保局副局长李滔在两年前的一场国务院联防联控机制发布会上说。

目前新冠疫苗的采购、接种费用是财政和国家医保买单,医保负责组织企业进行价格谈判。企业面对的这唯一买手——强大的国家医保局,有着五年多的集中带量采购经验,因此企业想通过涨价来达到预期收入的可能性较小。

从万泰生物、智飞生物等14家A股疫苗企业披露的2022年第三季度业绩报告来看,有11家企业的净利润较去年同期下降了。其中,康希诺、智飞生物的净利润分别同比下滑135.57%、33.28%。

疫苗板块的新发展逻辑

回归常规主业,是2023年疫苗行业的主线。

康泰生物在2022年尽管由盈转亏、业绩不佳,但实际上,剔除了新冠疫苗,这一年该公司的常规疫苗销售收入同比增长了86%,其中,主要产品四联苗、乙肝疫苗、13价肺炎球菌多糖结合疫苗,销售收入增长了。

因此尽管业绩“爆雷”,但1月11日开盘,康泰生物股价一度涨超8%。在业内人士看来,这实际意味着疫苗板块发展的逻辑已在变化。

另一家国产新冠疫苗大户——康希诺,目前已有两款新冠疫苗正在使用,肌注式重组新冠疫苗 (5型腺病毒载体)和吸入用重组新冠疫苗。公司坦言,新冠疫苗未来的市场销售仍将面临较为激烈的竞争态势,并同时受国内外疫情的发展变化、新冠疫苗接种率及免疫策略等多种因素影响。

康希诺还有一款新冠mRNA疫苗,尚未上市使用。2022年三季报显示,康希诺前九个月亏损4.74亿元,营业收入也较上年同期下滑了。原因与康泰生物一致,新冠疫苗需求量较去年同期大幅下降,加上产品价格调整,对存在减值迹象的存货进行了计提跌价准备。

西南证券研报分析认为,全球新冠疫苗产能目前已较为充足,且针对低收入国家市场的价格普遍较低,产品降价、竞争格局激烈,对于上述公司业绩放量节奏有影响。

在新冠疫苗之外,西南证券表示,康希诺的脑膜炎疫苗管线正式形成,13价肺炎疫苗处于临床III期阶段,未来可能会丰富产品品类。

智飞生物全资子公司智飞龙科马,新冠疫苗在2021年3月开始紧急使用。智飞生物2022年三季报显示,公司净利润较去年同期下滑33.28%。西南证券分析认为,下滑主要是去年同期新冠疫苗基数高,今年需求销量下滑严重、价格下降所致。从盈利能力看,公司前三季度的毛利率、净利率下滑,主要是新冠疫苗产品价格下降明显所致。

从长期看,常规业务的疫苗仍有增长,比如,2022年前三季度,公司代理的四价HPV疫苗批签发1181万支,同比增长 158%;九价HPV疫苗批签发1228万支,同比增长128%;该公司自主产品四价流脑多糖疫苗批签发269万支,AC结合疫苗批签发436万支,A 群 C 群脑膜炎球菌多糖结合疫苗批签发107万支,自主产品批签发相对稳定。

粤开证券则分析认为,从需求端看,由于居民健康意识提升,包括流感疫苗、水痘疫苗、B 型流感嗜血疫苗、口服轮状病毒疫苗、肺炎疫苗等在内的二类自费疫苗接种率提升,业绩增长有希望。

尽管如此,投资者还是冷静观察中。“我们现在会回避疫苗公司。”一家从事二级市场证券投资的私募基金负责人告诉《财经》,大概从两三年前就开始回避,原因是市值贵。去年下半年,一位曾参投过新冠疫苗企业的投资人也告诉《财经》,已不再关注新冠疫苗项目。

说到底,新冠疫苗带来的收入更像是一过性的,最终,常规主业能不能拿得出手,才是疫苗厂商的底气所在。