美国财长耶伦近日表示,如果国会不提高债务上限,美国最快可能在6月1日将无法支付所有账单,这意味着国会两党仅有不到一周的时间就提高债务上限达成一致。美国总统拜登和众议院议长麦卡锡已经对此进行讨论,但尚未达成协议。

谈判迟迟无进展让外界担忧如无法达成提高债务上限的协议将会带来的后果,因为债务危机对已经饱受加息压力的美国银行来说将是雪上加霜,特别是那些持有大量美国政府债券的银行恐怕会面临一场灾难,因为美国不偿还到期的短期国债,需要流动性的银行被迫出售资产。

这并非美国联邦政府首次面临债务违约问题,债务上限也被认为是“应该被时代所抛弃”的政策。那么美国政府为何要设置债务上限,如果两党不能就提高债务上限达成协议,拜登政府如何能够避免这一灾难性结果?

关于债务上限的争论

美国国会于1917年设立了债务上限,规定了美国政府可以承担的未偿还联邦债务的最高数额。这项措施意味着政府不再需要国会批准每笔债务的发行,但任何对债务上限的调整都需要得到国会参众两院的多数同意。

当政府需要借钱偿还债务时,提高或暂停债务上限是必要的。在过去一个世纪的大部分时间里,提高债务上限一直是国会相对常规的程序。每当财政部无力支付政府账单时,国会就会迅速采取行动,有时还会一致同意提高财政部的借款限额。

自1960年以来,国会已经78次提高债务上限,其中49次是在共和党总统任内实施的,29次是在民主党总统任内实施的。2011年,当时美国迟迟未能就新的上限达成一致,导致标普下调美国主权信用评级,引发借贷成本上升,险些酿成新一轮金融危机。

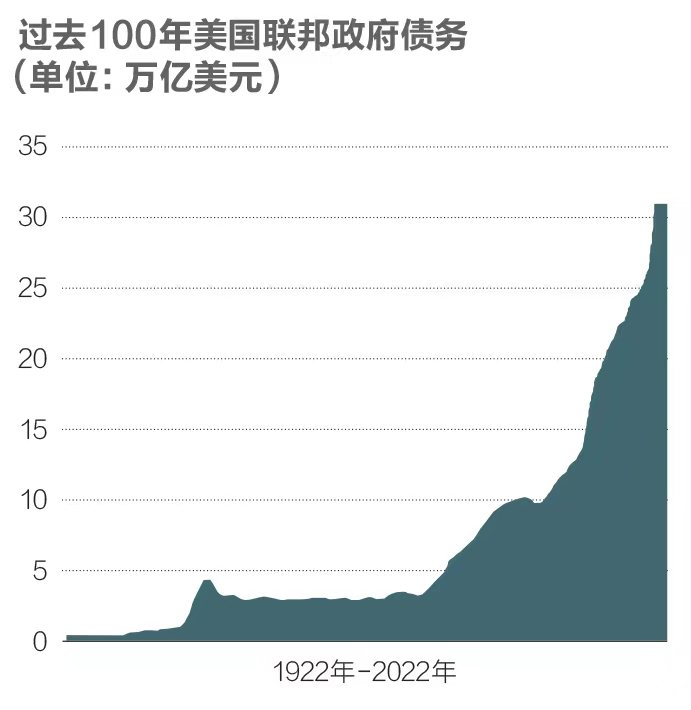

由于美国国会在过去二十多年中批准了数万亿美元的支出,导致美国的债务自2000年以来增长了三倍多,从9.7万亿美元飙升至今年1月的31.4万亿美元,债务占GDP比重则从55%翻了两倍多达到125%。

财政部通过借钱偿还债务,因此一再触及债务上限。为了弥补差额,除了征税增加收入,就必须继续借款为国会已经授权的支出提供资金。不断增加的债务数额让国会就是否提高债务上限展开激辩,并采取暂停债务上限的举措或者暂时允许财政部取消债务上限,而不是提高至一个特定的数额。暂停政策在债务上限生效后的前90年很少见,但自2013年以来,国会已经七次暂停债务上限,最严重的一次就是在2011年。

2011年,时任民主党总统奥巴马和国会共和党人在支出问题上的争执导致了旷日持久的僵局,国会最终就提高债务上限达成协议,而此时距离财政部预计将耗尽资金的日期仅剩两天。这种冒险性政策引发了自2008年金融危机以来美国股市最动荡的一周,信用评级机构标准普尔全球评级公司首次也是唯一一次下调美国的信用评级。作为联邦审计机构的美国政府问责局估计,拖延债务协议仅在当年一年就使美国借贷成本增加13亿美元。

过去十年来,随着美国政治两极分化的加深,提高债务上限的投票仍然存在争议,国会预算鹰派越来越多地要求削减开支以换取他们的支持。当债务上限定于2013年到期时,围绕上限的争论迫使政府停摆,而在2021年,这个问题再次拖到了最后一刻。

今年1 月美国政府遭遇 31.4 万亿美元的当前债务上限,但财政部采取了非常措施,使其能够继续为政府活动提供资金。下一个关键期限是即将到来的 6 月1日,届时国会必须再次提高上限,否则美国政府可能会开始耗尽资金并拖欠债务,并产生一连串连锁反应,波及全球金融市场。

提高债务上限的投票并不是批准新支出,而是允许美国财政部筹措资金用于支付政府已批准的支出。大约三分之一联邦支出是可自由支配的,这些支出由国会通过年度拨款法案批准,其余的联邦支出则是自动用于美国联邦医疗保险和社会安全福利等项目。

从这层意义上来说,美国国会就债务上限产生的拉锯战关键就是如何分配现有收入和支出,如何通过削减或增加特定领域支出来实现政治议程,本质上就是各种利益集团为自己争取资源的过程,例如共和党一方面要求削减社保医保等领域开支,另一方面又要增加国防支出,他们也坚决不同意拜登提出的对富人加征个人所得税建议。

绕开国会的可能性

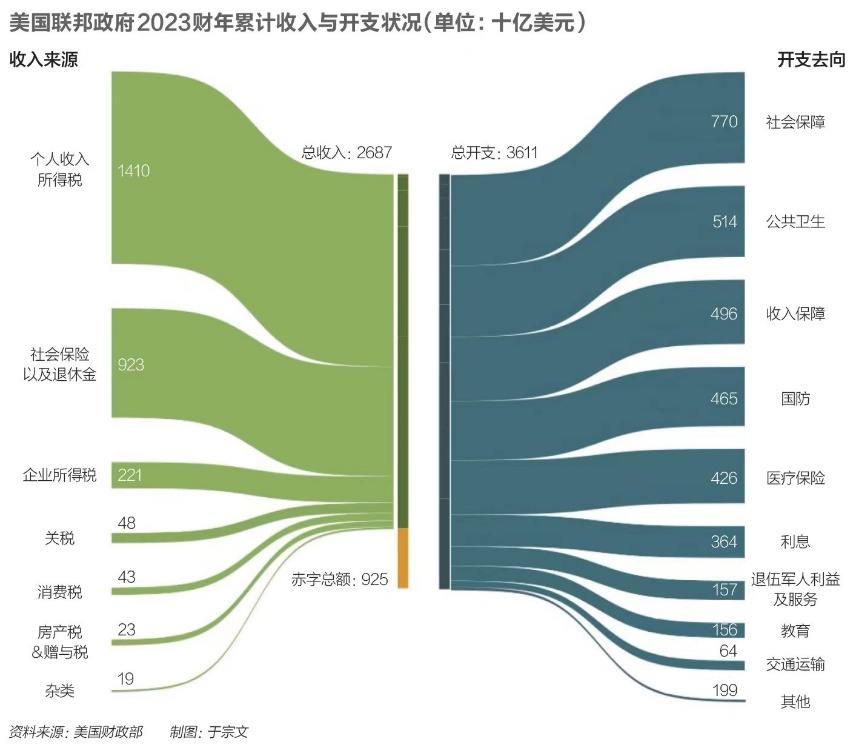

美国联邦政府财政报告明确开列各项收入和支出,美国政府财年是从10月1日到9月30日。2023财年数据显示,美国政府在当前财政年度截至4月总收入为2.687万亿美元,总花费为3.611万亿美元,超支9250亿美元,赤字被记入美国政府总债务数额。

在收入方面,其中超过一半来自个人所得税(52.5%),三分之一来自缴纳社保和退休金(34.4%),8.2%来自公司所得税;在支出方面,前五项支出分别为社保(21%)、国防含退伍军人待遇(17.2%)、医疗(14.2%)、收入保障(13.7%,包括政府津贴、失业救济、福利救济、食品补贴、残疾等补贴)、退休医保(11.8%)。

除了这些开支,美国政府由于拥有庞大的债务规模,利息支出占总支出10%,高达3640亿美元,这也就是说美国政府除了维持正常开支,还要定期支付利息,若不提高债务上限,这些利息将无法按期支付,那么就构成违约。

从理论上讲如果利息为零,那么美国就可以无限发债,反之利息越高美国借债能力就越受限制。

随着时间不断迫近,僵局仍然无明显进展,外界越来越担忧不能排除违约可能性,特别是拜登本人也在公开场合谈及可能绕开国会避免违约的权宜之计。综合来看主要包括三种策略,一个是铸造万亿美元白金币记入联邦政府账户,一个是发行溢价国债,还有就是引用宪法第14条修正案。

铸造万亿美元白金币不是胡思乱想,这个概念在奥巴马政府时期应对债务上限时首次被提出,这一想法利用了美国现有法律的漏洞,国会1997年通过的一项旨在帮助美国铸币局从金条销售中赚取更多利润的法律,赋予财政部长广泛的自由裁量权,可以铸造任何面值铂金硬币。这种权力使财政部长有办法继续履行国家的财政义务,即使政府继续借款的能力已经冻结,简单来说,就是铸造万亿美元价值的白金币,然后通过美联储批准将其存入美国联邦政府账户,那么联邦政府就能使用这些钱了。

这一观点受到现代货币理论支持者的广泛欢迎,现代货币理论是一种经济哲学,认为赤字不应成为政府支出的约束。诺贝尔经济学奖获得者保罗·克鲁格曼(Paul Krugman)就在2013年宣称,如果其他一切措施都失败了,那就“铸造该死的硬币”。这种理念也得到了一些法律学者的支持,比如老牌法学院威拉米特大学法学院学者罗汉·格雷(Rohan Grey),他认为这种想法没有允许美国违约那么疯狂,“至少,灾难性悬崖的可能性已经被排除了”。

虽然理论上可行,但美国财政部和联储仍对此存疑,奥巴马政府财政部长雅各布·卢(Jacob Lew)就表示无中生有制造新货币留下发生事故的可能性。现任联储主席鲍威尔在国会听证会上表示如果这么做,那就是出奇制胜了(rabbit coming out of a hat)。不仅如此,这种甩开国会的单边行为可能会在最高法院受到质疑。

第二种策略是发行溢价债券,上文提到美国政府支出就包括支付已发行国债利息,如果不能支付就是违约。一些经济学家因此建议,如果国会不同意发行新债还旧债,那么可能对已经到期的国债重新拍卖,新票面利率(coupon rate)高于原票面利率,那么就会增加投资者收益,吸引投资者购买,但这么做的弊端是可能带来金融风险,因为在目前动荡的金融环境下发行一种全新债券而且还是高票面利率低票面价值,这可能会拆东墙补西墙,制造新的不稳定。

第三种措施就是援引美国宪法第14条修正案进行债务发行,这是白宫正在考虑的应急之策。宪法第14条修正案规定,美国公共债务的有效性“不应受到质疑”,这可以被解读为设置债务上限就是违宪措施。

据了解相关讨论内情的人士透露,拜登政府官员已经花时间研判相关法律考量和潜在的市场反应,不过政府的律师仍持极为怀疑的态度。拜登也表示,白宫正在研究这个思路,但不认为一旦谈判破裂,这个策略会有助于快速解决问题,因此需要高法批准。如果援引第14修正案,且投资者认为拜登政府能在高法裁决中获胜,那么这一举措将成功吸引投资者购买美国国债,如果高法不认可,那么将会重走国会批准这条老路。

正因债务上限屡屡成为美国政治绊脚石,这一政策已经开始受到政界和学界的质疑, 1917年关于债务上限的立法初衷是赋予财政部一定的借贷自主权,允许财政部发行不经国会批准的最高限额债务。1917年以前,国会授权财政部以较小的增量借款。但近年来,反对党却经常利用债务上限谈判作为杠杆,影响与上限本身无关的政策,让这项政策成为政治扯皮的工具。

一些经济学家认为债务上限仍然是有用工具,因为可以限制支出,关于债务上限的辩论促成削减开支。2023年,许多国会共和党人已经注意到这一点,他们将债务上限谈判与他们对不断增长的预算赤字威胁美国经济的担忧联系起来。

与此同时,也有许多经济学家和政策制定者认为,联邦债务上限是健全财政政策的诅咒,限制政府履行合法财政义务的能力是不明智的。2013年,芝加哥大学汇聚很多美国经济专家意见,他们一致认为,债务上限机制可能导致更糟糕的财政结果。现任财长耶伦属于这一阵营,她认为债务上限本质上对美国经济有害,因为它的主要作用是限制为先前承诺提供资金的借款。

美联储前副主席罗杰·弗格森(Roger Ferguson)对此表示赞同,他认为国会应该完全取消债务上限,或者至少将其与支出挂钩,这样只要财政支出法案通过,债务上限就会自动提高。“现在是时候让美国抛弃这种过时的机制了,这种机制每隔几年就会把美国带到违约的悬崖上。”弗格森说。