美国股市看起来正处于牛市或即将进入牛市,但这是有史以来最“瘦”的牛市之一。今年前五个月,七家公司(总共八只股票)贡献了全部甚至溢出标普500指数9.65%的回报率(包括股息),按照年化来计算,这一回报率在此期间超过23%,称得上相当不错。

但如果不包括这七家公司,今年前五个月标普500指数将小幅下跌。

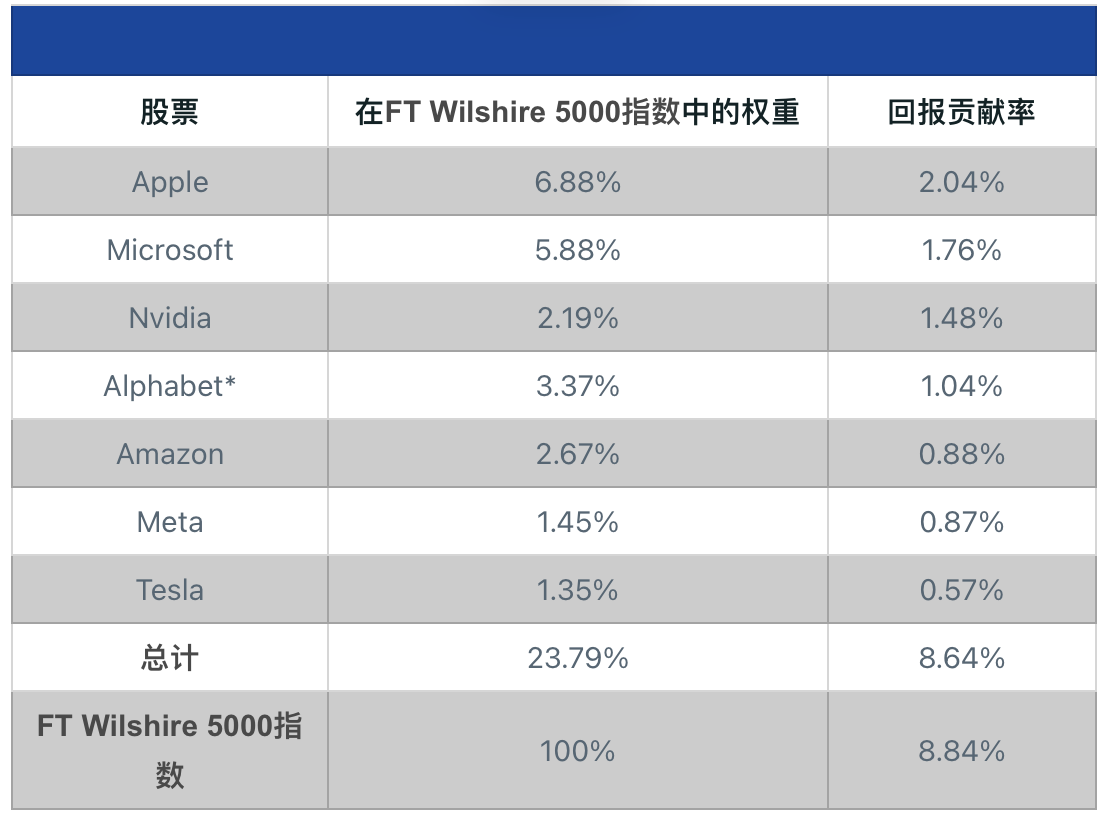

此外,从下表中可以看出,这七家公司贡献了整个美国股市3480家上市公司——以FT Wilshire 5000指数衡量——98%的回报率。

“瘦牛”

七家公司(八只股票)贡献了FT Wilshire 5000指数98%的回报率。

注释:*Alphabet的计算是A类股和C类股的总和。回报率截至2023年5月31日。

来源:Wilshire Indexes

FT Wilshire 5000指数反映的是美国所有上市公司股票的表现,比标普500指数更大、更广泛。

98%的贡献率是这七家公司截至5月底在FT Wilshire 5000指数中略低于24%的总权重的四倍多。

另外,今年5月,英伟达在FT Wilshire 5000指数中的权重仅为2.19%(截至5月底),但所贡献的回报率比该指数当月回报率还要高。根据我从Wilshire Indexes获得的统计数据,5月份英伟达的回报贡献达到了36%,将FT Wilshire 5000指数的回报率提高了0.59%,高于该指数当月0.43%的回报率。

这到底是怎么回事?投资者该如何应对?

为了回答这些问题,我请教了Wilshire负责市场研究的董事总经理菲利普·劳勒(Philip Lawlor)。作为投资策略师和基金经理,劳勒拥有30多年的丰富经验。我问他:股市的上涨如此集中,投资者该怎么办?

当如此少的几只股票对股市总回报的贡献如此之大时,就算你把钱投向了今年的热门领域——数字信息和服务以及科技——也很容易错过机会。今年前五个月,这两个领域的回报率分别为31.9%和39.6%,约为FT Wilshire 5000指数8.84%回报率的四倍。

劳勒对我说:“就算你选对了赛道,也可能押错了马。”

对于那些目标是挑选出能让自己跑赢大盘的主动型基金经理来说,这尤其是一个难题。如果错过了英伟达这只今年炙手可热的股票,投资组合的回报肯定会低于大盘。截至5月,英伟达的回报率达到159%,进入6月后股价还在上涨。

但对于我们这些散户来说,除了希望自己不会错过挑选热门股之外,还有其他办法。

劳勒说,如果你觉得指数基金(这是我个人最大的股权投资)很无聊,但对今年的热门行业感兴趣,你可以买入科技或半导体ETF基金。

需要指出的一点是,劳勒并不是建议投资者这么做,只是给出了一种选择。

通过买入行业ETF基金,投资者可以获得苹果(AAPL)、微软(MS)和英伟达(NVDA)等股票,这是截至5月今年最热门的三只大盘股,此外还有亚马逊(AMZN)、Meta Platforms(META)和Alphabet(GOOG)等可能成为本周热门的股票。如果选对了ETF基金,会发现一只还纳入了特斯拉的ETF基金,特斯拉是我们选择的七家公司中的另一家。

劳勒说,通过买入ETF基金,“你就不用挑选个股了。”

当然,买入行业ETF不如选对了英伟达那么有意思,但如果股市对英伟达的热情突然下降,行业ETF可以降低投资者蒙受损失的概率。由于在人工智能芯片市场上占有巨大份额,英伟达的盈利一直在大幅增长。

如果少数几只超大盘股票的快速上涨让你想起了1999-2000年的互联网泡沫,你不是唯一一个这么想的人。

劳勒说,2000年3月互联网泡沫达到顶峰时,10只最大的股票占到了FT Wilshire 5000指数的20.3%。截至今年5月31日,10只最大的股票占到了该指数的25.9%,集中程度非常严重。

我不知道“瘦牛”是否会变“肥”,还是会变得更“瘦”,看看接下来发生什么会很好玩。但如果你决定all in,而且情绪和财务承受能力都不够强的话,一旦“瘦牛”(Skinny Bull)变成“大坏熊”(Big Bad Bear)就不好玩了。

所以现在尽情享受牛市吧,但别忘了,在金融市场上,没有什么是永恒的。

本文作者系独立商业记者,曾七次获得商业新闻最高荣誉勒布奖(Loeb Award)。