近期,招联金融、兴业消费金融、中银消费金融2024年“成绩单”出炉,营收净利均双降。

具体来看,2024年,招联金融营收173.18亿元,同比降11.65%;净利润30.16亿元,同比降16.22。兴业消费金融营收100.67亿元,同比降10.36%;净利润4.3亿元,同比降79.25%。中银消费金融营收71.62亿元,同比降8.85;净利润0.45亿元,同比降91.62%。

盈利指标方面,招联金融、兴业消费金融、中银消费金融净利率分别17.42%、4.27%、0.63%。

《财经》新媒体注意到,这三家消金公司均于2024年更换了董事长。

2024年3月21日上海金融监管局核准高维斌中银消费金融董事长的任职资格;2024年4月9日深圳金融监管局核准陈忠岳招联金融董事、董事长的任职资格;2024年4月26日福建金融监管局核准戴叙贤兴业消费金融董事长的任职资格。其中,高维斌、戴叙贤都曾任职于各自背后股东银行。

从股东背景来看,上述三家消金公司背后最大股东均是银行,其中招商银行持有招联金融50%股份;兴业银行持有兴业消费金融66%股份;中国银行持有中银消费金融42.8015%股份。

在业务方面,招联金融获得招商银行在品牌、渠道、资金、风险管理等方面支持。兴业消费金融在融资来源和资本金补充等方面获得兴业银行持续支持,同时共享母行客户资源、营销渠道和风险管理经验。相对而言,中银消费金融只是依附于母行网点分布优势,根据当地业务特点快速开展业务。

有业内人士分析,股东协同帮助持牌消费金融公司展业能释放更大的能量,但有部分公司的股东支持“雷声大雨点小”。

01营收与净利双降

2024年,招联金融首次出现营收净利双降的情况。在2018年至2023年的六年间,招联金融分别实现营业收入69.56亿元、107.4亿元、128.16亿元、159.33亿元、175.01亿元、196.02亿元,同比增长67.09%、54.40%、19.33%、24.32%、9.84%、12%。同期,净利润为12.53亿元、14.66亿元、16.68亿元、30.63亿元、33.29亿元、36亿元;同比增长5.38%、17.00%、13.78%、83.63%、8.68%、8.14%。

兴业消费金融2024年在营收下降10.36%的情况下,净利润大跌近八成。回顾往年数据,其于2023年首次出现净利润下滑,同比降16.89%,同期11.02%的营收增长也低于以往。

从变化来看,兴业消费金融过去七年的营收与净利增速明显放缓。2018年—2022年,兴业消费金融的营收同比增长分别为136.2%、105.76%、28.4%、29.78%、20.54%。同期净利润同比增长分别为144.98%、101.37%、30.94%、65.14%、11.79%。

对比三家消金公司,中银消费金融的净利润较2023年下降幅度最大,同比降91.62%。

2023年,中银消费金融就面临增收不增利的情况:其在当期实现营业收入78.57亿元,同比增长16.26%;净利润5.37亿元,同比下降18.14%。2024年上半年,其实现净亏损3.05亿元,同比下降208.51%。

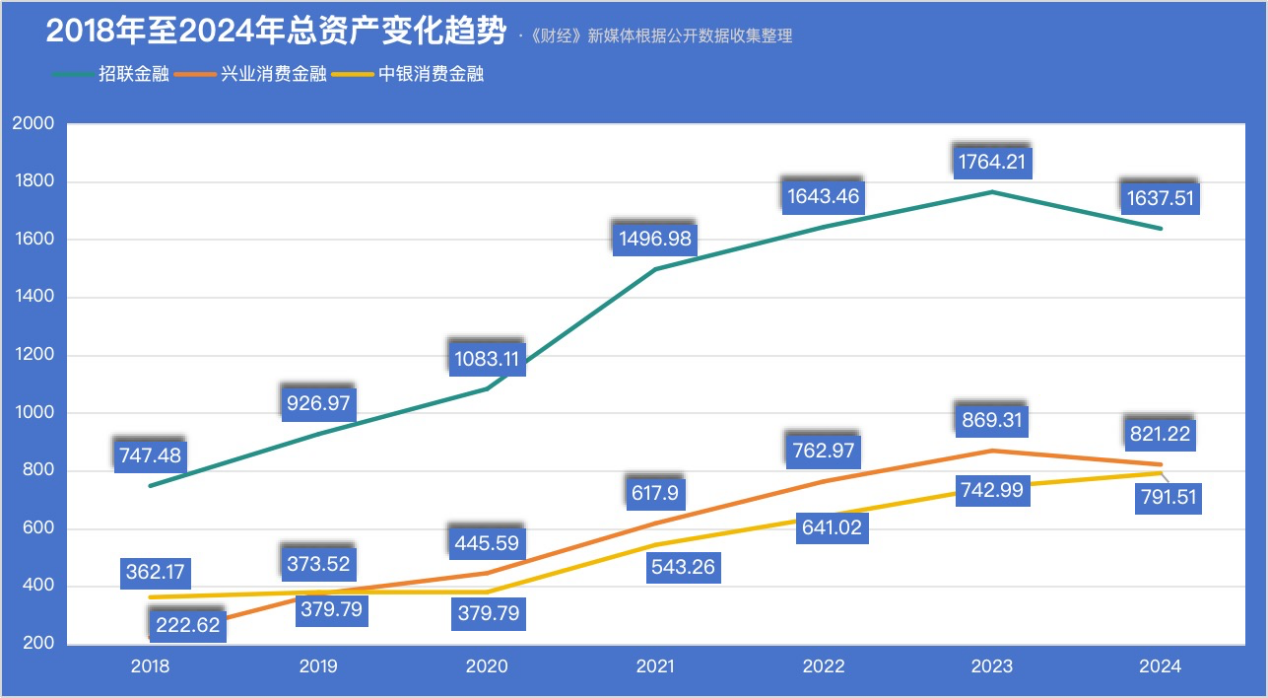

2024年总资产方面,三家消金公司中,仅中银消费金融同比正增长,招联金融同比下降7.18%,兴业消费金融同比下降5.53%。

02资产质量承压

报告期内,兴业消费金融、中银消费金融的贷款余额分别为819.40亿元、784.05亿元,分别较上一年下降5.2%、增长8.9%。

招联金融2024年贷款余额并未直接披露。但从过往贷款布局来看,招联金融正在从 “规模扩张”转向“质量优先”。

截至2023年末,招联金融贷款余额为1821.27亿元,同比增长8.66%,增速放缓;发放贷款笔均金额降至1540.62元,具有金额小、风险分散的特点。

关于2024年成绩,招联金融表示,面对外部环境变化带来的不利影响加深,招联加强风险前瞻,坚持“质量第一”的可持续高质量发展,主动优化调整资产结构,以科技践行普惠,实现“质量、效益、规模、结构”协调稳健发展。

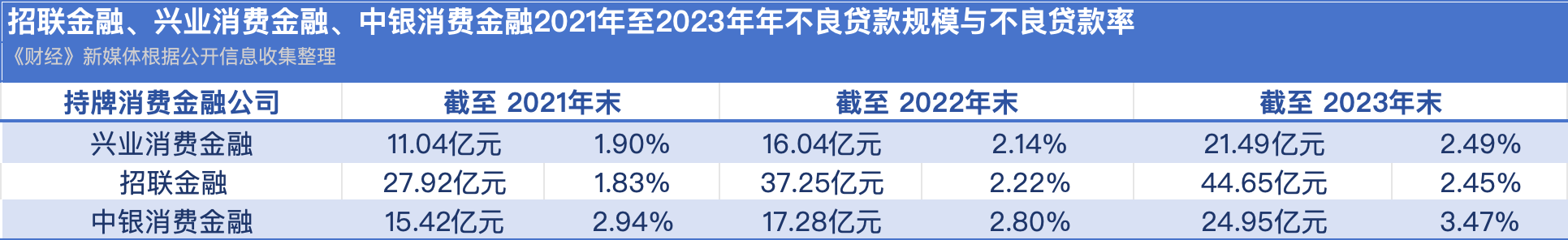

从2024年披露的信用评级报告可以发现,2021年至2023年,三家消费金融公司的资产质量都有下降趋势。招联金融与兴业消费金融的不良贷款率连续2年上涨,中银消费金融则在2023年年末突破3%,较上一年增长0.67个百分点。

从不良处置来看,中银消费金融2024年挂牌不良贷款转让项目频次最高、规模最大,其次为招联消金,两家挂牌规模合计均超过百亿元。

据银登网披露数据,2024年全年,消费金融公司未偿本息成交规模414.4亿元。

中银消费金融表示,当前,公司围绕国家提振消费的战略部署,深入推进转型发展,通过重塑业务模式、优化业务结构、丰富产品服务、积极开展消费贷款纾困等举措,并持续夯实合规管理基础,着力提升科技、风险、集中运营的核心能力。

另外,中银消费金融在2024年连收两张罚单,当年累计被处罚140万元:2024年7月,其因“员工行为管理严重违反审慎经营规则”被上海金融监管局罚款50万元;2024年12月再度因“投诉管理工作不到位、对合作机构管理未尽职、催收行为不当”被上海金融监管局罚款90万元。