近日,刚被央行青岛市分行处罚的海尔消费金融,又收到了青岛金融监管局的罚单。

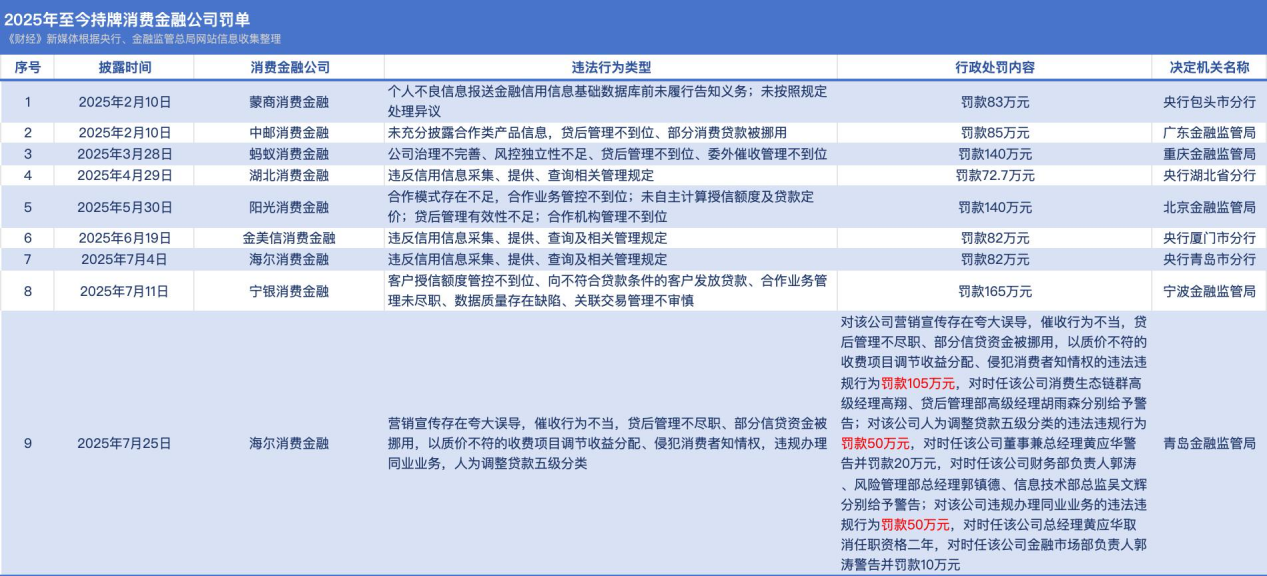

2025年以来,共有8家持牌消费金融公司收到9张监管罚单,分别是蒙商消金、中邮消金、蚂蚁消金、湖北消金、阳光消金、金美信消金、宁银消金、海尔消金(2张)。

从违法违规行为来看,合作业务、贷后管理、催收、征信违规是2025年罚单中出现次数较多的事由。对比2024年的8张罚单,今年新出现的关键词是“以质价不符的收费项目调节收益分配”。

素喜智研高级研究员苏筱芮表示,今年以来,持牌消费金融行业严监管态势不减,罚单数量超过去年同期,风控、机构合作、金融消保成为了当前的重点事项。目前来看,监管对行业合规要求正不断细化,深入贷前、贷中、贷后各业务环节,同时也充分关注持牌消金的业务负责部门,并基于“双罚制”对相关负责人进行处罚。

合作业务

2025年持牌消费金融机构的9张罚单中,有2张涉及合作问题:阳光消金与宁银消金被处罚事由,均包括合作业务管控“不到位”“未尽职”,其中阳光消费金融还涉及合作模式存在不足;未自主计算授信额度及贷款定价。

苏筱芮表示,在贷款风控尽调环节,监管部门多次强调不得将核心风控进行外包。阳光消金罚单出现“未自主计算授信额度及贷款定价”这样细化的受罚事由,表明持牌机构需要遵照监管原则,在助贷合作协议中厘清权责,对授信、定价这样的核心环节进行自主把控而不是交由其他第三方。

关于罚单,阳光消金回应称,完全接受处罚决定,公司高度重视此次监管检查整改工作,在检查开始后立即启动整改工作,坚持立查立改,边查边改。

有业内人士认为,助贷业务占比更高的机构,资产质量更不可控,更容易收到罚单。苏筱芮表示,阳光消金2024年度业绩也能从侧面反映出,一些过度倚重外部助贷的金融机构,更容易受到监管、市场波动影响,需要尽早加大自营业务比例、打造自营业务核心竞争力以抵御外部风险。

宁银消金公布的数据显示,截至2024年末,线上联营贷款余额达411.48亿元,占比69.70%,是业务主要来源。据悉,其线上联营业务主要通过互联网平台合作,依托消费信贷、信用支付、商品分期等多元场景灵活获客引流。

在苏筱芮看来,随着助贷新规的逐步落地以及过渡期的临近,合作类业务的严监管趋势将有增无减,且从过往情况看,合作问题罚单涉及金额通常会大于其他受罚事由。“行业应吸取教训,在增强自营能力的同时,避免在类似问题中重蹈覆辙。”

催收行为不当

催收环节作为消费金融投诉重灾区,2025年至今已有2家因此被罚,蚂蚁消金涉“委外催收管理不到位”,海尔消金涉“催收行为不当”。

有海尔消金用户在社交平台表示,逾期第一天,由于没接到催收电话,就被短信威胁,甚至提及父母姓名。还有用户称“逾期一天给联系人发信息,一小时一条”。

对此,有催收从业者认为,这都是小贷公司的常规操作,属于擦边行为,“毕竟也没真做什么”。他还表示,最近“软暴力”催收有复苏迹象,如威胁、恐吓、谩骂,甚至P图,常见的是“轰炸机”,即一天之内打很多通电话。

多位从业者透露,非银机构的网络平台投诉中,海尔消费金融的投诉量靠前。

2024年3月发布的《消费金融公司管理办法》明确要求压实消费金融公司的消保主体责任,加强对合作机构的约束管理。金融机构需对第三方催收机构进行资质审查、定期评估,并严格禁止采取威胁、恐吓等“软暴力”手段。

一位催收行业资深人士对《财经》新媒体表示,目前,合规的催收,使用的用户信息是在银行等甲方系统上作业,数据都是脱敏的,即使线下催收,很多银行也会给催收公司定制手机等,本质是为了合规,让所有催收操作有迹可循。

质价不符

在持牌消费金融公司过往的罚单中,“质价不符”作为处罚事由,鲜少出现。

2022年,招联金融因“收取平台服务费质价不符”等被罚,之后便是海尔消金今年7月的罚单中出现的“以质价不符的收费项目调节收益分配”。就罚单情况,海尔消金回应媒体称,处罚主要针对2021年以前检查内容;接受并已完成整改。

关于“以质价不符的收费项目调节收益分配”的行为,博通咨询金融行业分析师王蓬博认为,是指提供服务价值与收取费用不相符,简单而言,服务本身价值10元,却收取超过10元的费用。“在消费金融或者小贷行业中,部分公司为了满足监管红线要求,同时又要增加自身收益,常通过提供权益服务收取费用,如不符合真正价值的会员费、风险咨询费等。”

多位业内人士向《财经》新媒体表示,近日,“会员权益”“增值权益”等变相提高综合融资成本的模式面临更严监管,或被“严格禁止”。

海尔消费金融旗下“够花”App界面显示,用户可在App购买“个人风险检测”服务,该服务分为“仅本次查询风险”与“月月享特权”两个选项,收费39.9元/29.9元。

“月月享特权”页面显示,权益包括“优先提额放款”“通过率高”等。活动规则显示,签约后每个月会从支付宝自动扣取个人风险报告费用。据悉,该服务由海尔消金与天下信用合作提供,天下信用隶属于海南凤凰木科技有限公司。

有贷款从业者透露,这类“风险检测费用”也属于权益类服务,一般收费标准为“19.9元、29.9元、39.9元”,天下信用是常见的合作方之一。

在他看来,这种模式本质上是为了创收,初期大都在App中随意选取广告位去测试用户购买情况,但实际转化率较差,随后各家开始把“检测”绑定在贷款主流程里。

有助贷从业者表示,在权益类等服务强监管后,此前各家平台为迎接10月1日落地的助贷新规而调整的产品服务结构,或面临重新调整。

216.73.216.123